- Details

- Category: กลต.

- Published: Friday, 10 November 2023 23:51

- Hits: 5378

SEC Insights : เพิ่มมูลค่าตลาดทุนไทยด้วยตราสารหนี้เพื่ออนุรักษ์สิ่งแวดล้อม (Green bond) ผลสำรวจความคิดเห็นผู้ลงทุนไทยต่ออัตราผลตอบแทน

โดย นางสาวกริญา งามสมสุข และนางสาวสุพรรณี เอกประทุมชัย

ฝ่ายวิจัยและขับเคลื่อนข้อมูล

สำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (ก.ล.ต.)

ปัจจุบันแนวคิด “การลงทุนที่ให้ความสำคัญกับปัจจัยความยั่งยืน” เป็นหัวข้อที่ได้รับการกล่าวถึงอย่างแพร่หลาย ทั้งในภาครัฐ และภาคเอกชนซึ่งรวมถึงธุรกิจและผู้ลงทุน แต่ละหน่วยงานต่างหันมาให้ความสนใจกับประเด็นของการดำเนินธุรกิจและการลงทุนที่ไม่เพียงคำนึงถึงผลตอบแทนสูงสุดในระยะสั้นเพียงอย่างเดียว แต่ทว่าต้องสนับสนุนในเรื่องของการรับผิดชอบต่อสังคมและสิ่งแวดล้อม รวมทั้งมีธรรมาภิบาลด้วย หรือ ESG

สถิติข้อมูลการระดมทุนผ่านตลาดตราสารหนี้ในประเทศไทยในช่วง 5 ปีที่ผ่านมา พบว่าตราสารหนี้ความยั่งยืน (Sustainable bond) มีปริมาณเพิ่มขึ้นอย่างต่อเนื่อง โดยเฉพาะอย่างยิ่งตราสารหนี้เพื่ออนุรักษ์สิ่งแวดล้อม (Green bond) ที่มีมูลค่าการการเสนอขายอยู่ที่ราว 1.7 แสนล้านบาท เพิ่มขึ้นถึง 96% นับตั้งแต่ปี 2561 ซึ่งสะท้อนถึงความสนใจของบริษัทผู้ระดมทุนและผู้ลงทุนที่มีต่อประเด็นความยั่งยืนได้เพิ่มขึ้นอย่างต่อเนื่อง

ดังนั้น การพัฒนาตลาด Green bond ให้เป็นแหล่งระดมทุนที่สำคัญในระยะยาว จึงจำเป็นต้องทราบความคิดเห็นของผู้ลงทุนไทยและผลตอบแทนที่คาดหวังเมื่อลงทุนในตราสารหนี้ดังกล่าว เพื่อเป็นประโยชน์สำหรับผู้ระดมทุน และผู้ประกอบธุรกิจในตลาดทุนในการทำความเข้าใจ รวมทั้งหน่วยงานภาครัฐที่เกี่ยวข้องอันนำไปสู่การกำหนดนโยบายได้อย่างเหมาะสม ผู้เขียนจึงขอเสนอผลการศึกษาที่น่าสนใจเกี่ยวกับประเด็นข้างต้น โดยใช้การศึกษา 2 วิธี ได้แก่

(1) สำรวจความคิดเห็นของผู้ลงทุนไทยทั้งผู้ลงทุนสถาบัน (Institutional investor) และผู้ลงทุนบุคคล (Retail investor) เกี่ยวกับมุมมองการให้คุณค่าในตราสารหนี้ประเภท Green bond ผ่านการประเมินมูลค่าความเต็มใจจ่าย (Willingness to pay: WTP) ของผู้ลงทุน

(2) ศึกษาวิเคราะห์ส่วนต่างอัตราผลตอบแทน (Yield) จากการลงทุน Green bond เมื่อเปรียบเทียบกับการลงทุนในตราสารหนี้ทั่วไป (Conventional bond) หรือค่า Greenium[1]

ในส่วนแรกของการศึกษา ได้สำรวจความคิดเห็นในเชิงการให้คุณค่าของผู้ลงทุนไทยที่มีต่อ Green bond ผ่านการประเมินมูลค่าความเต็มใจจ่าย[2] ของผู้ลงทุน ซึ่งในบริบทของการศึกษานี้ จะพิจารณาจาก ระดับอัตราผลตอบแทนที่ต่ำที่สุดที่ผู้ลงทุนยอมรับได้เมื่อลงทุนใน Green bond เมื่อเปรียบเทียบกับการลงทุนใน Conventional bond โดยกำหนดกลุ่มตัวอย่างที่ใช้ในการสำรวจแบบสุ่มเจาะจง หรือ Purposive sampling ซึ่งเป็นการเลือกสำรวจเฉพาะ “กลุ่มผู้ลงทุนส่วนบุคคล” และ “ผู้ลงทุนสถาบัน” ที่ลงทุนในตราสารหนี้ในประเทศไทย

จากผลการสำรวจพบว่า เหตุผลหลักที่ผู้ลงทุนให้ความสนใจลงทุน หรือลงทุนใน Green bond คือต้องการส่งเสริมหรือมีส่วนช่วยในการแก้ไขปัญหาด้านสิ่งแวดล้อมที่เกิดขึ้นในปัจจุบัน[3] แบ่งเป็นผู้ลงทุนสถาบัน (27%) และผู้ลงทุนส่วนบุคคล (37%) ทั้งนี้ ผู้ลงทุนไทยมีมูลค่าความเต็มใจจ่าย (Willingness to pay) เมื่อลงทุนใน Green bond หรือยอมรับอัตราผลตอบแทนที่ลดลงเมื่อเปรียบเทียบกับกรณีลงทุนใน Conventional bond โดยเฉลี่ยอยู่ที่ 0.10% เมื่อแบ่งผลสำรวจตามประเภทผู้ลงทุนและตามช่วงวัย (Generation) พบว่า ผู้ลงทุนบุคคลยอมรับส่วนต่างผลตอบแทนที่ลดลงได้มากกว่าผู้ลงทุนสถาบันที่ 0.14% ในขณะที่กลุ่มผู้ลงทุนบุคคลที่มีอายุน้อย ได้แก่ กลุ่ม Gen Y และ Gen Z ยอมรับอัตราผลตอบแทนที่น้อยลงได้มากกว่ากลุ่มผู้ลงทุนที่มีอายุมาก โดยมีค่าเท่ากับ 0.22%. และ 0.25% ตามลำดับ[4]

ในส่วนที่ 2 เป็นการศึกษาการประเมินผลต่างอัตราผลตอบแทน (Yield spread) ระหว่าง Green bond และ Conventional bond (ตราสารหนี้ทั่วไป) หรือค่า Greenium โดยใช้การศึกษา 2 วิธี ได้แก่

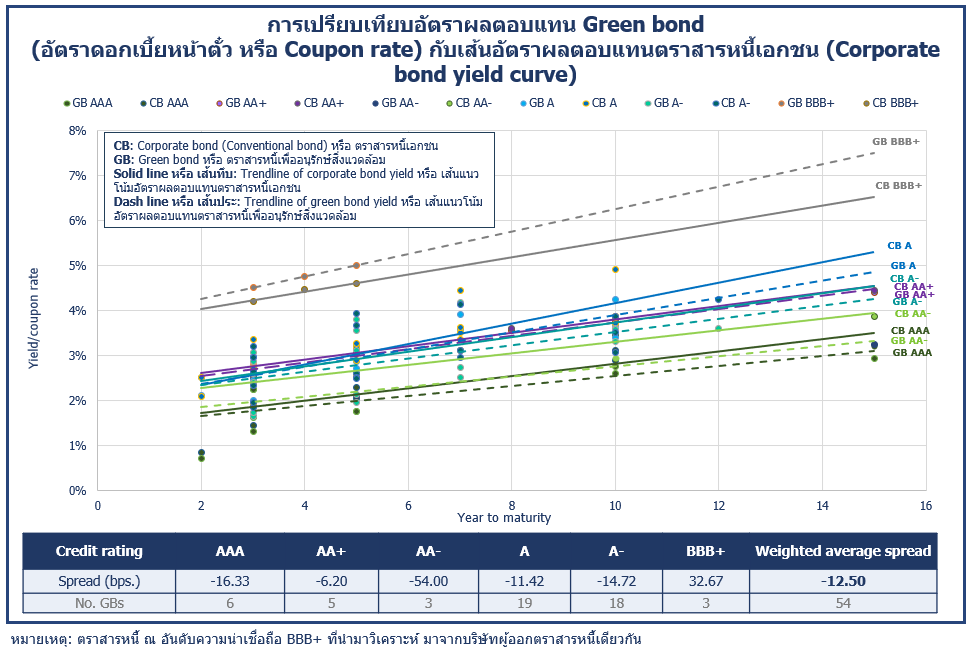

(1) วิธี Top-Down approach เป็นการศึกษาเปรียบเทียบ Yield spread ของ Green bond กับ ตราสารหนี้ทั่วไปที่มีลักษณะใกล้เคียงกัน ผลการศึกษาพบว่า อัตราผลตอบแทนเฉลี่ยถ่วงน้ำหนัก (Weighted average) ของ Green bond ต่ำกว่าตราสารหนี้ทั่วไปเท่ากับ 0.125% ดังรูปที่ 1

รูปที่ 1 ผลการศึกษา Yield spread ระหว่าง Green bond และ Conventional bond ด้วยวิธี Top-down approach

ที่มา: สมาคมตลาดตราสารหนี้ไทย (ThaiBMA) ณ เดือนมิถุนายน 2566 และคำนวณโดยฝ่ายวิจัยและขับเคลื่อนข้อมูล ก.ล.ต.

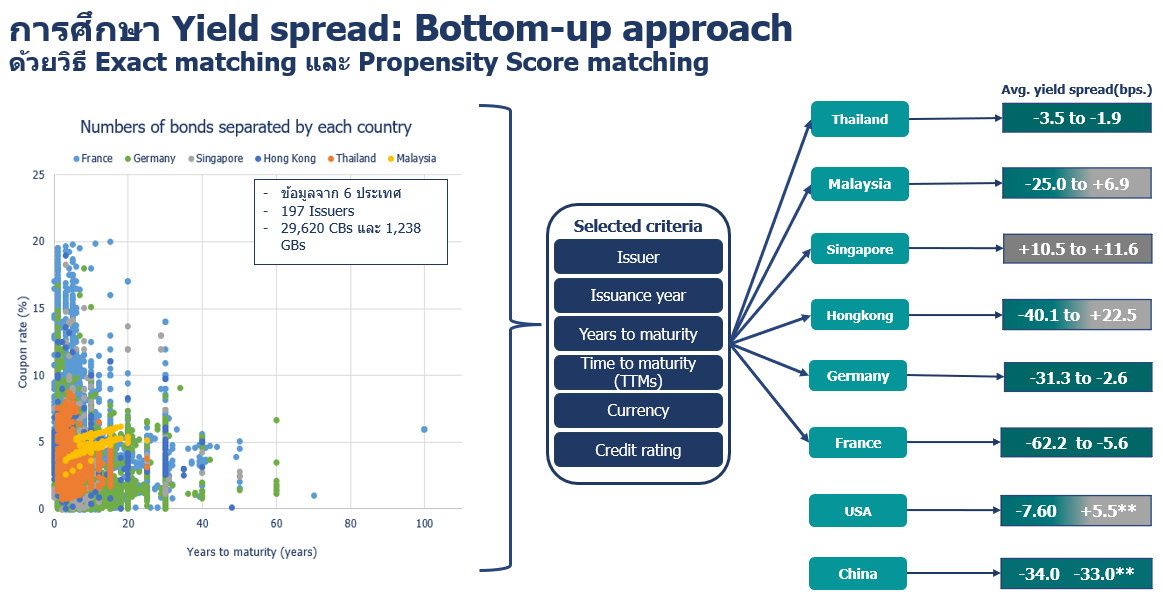

(2) วิธี Bottom-up approach โดยการวิเคราะห์ตราสารหนี้ Green bond และ Conventional bond แบบรายตัว ที่มีคุณสมบัติเดียวกันหรือคล้ายคลึงกัน เพื่อประเมินส่วนต่างอัตราผลตอบแทนที่เกิดขึ้น[5] โดยการเปรียบเทียบอัตราผลตอบแทนด้วยวิธีนี้มี 2 แนวทาง คือ

แนวทางที่ 1 Exact matching เป็นการประเมิน Greenium โดยจับคู่ตราสารหนี้ 2 ชนิด คือ Green bond และ Conventional bond ที่มีคุณสมบัติตามกำหนดเหมือนกันทุกประการ

แนวทางที่ 2 Propensity score matching เป็นการวิเคราะห์ Greenium โดยการจับคู่ตราสารหนี้ 2 ชนิดที่มีลักษณะคล้ายคลึงกัน ผ่านการวิเคราะห์ข้อมูลทางสถิติ โดยใช้การประเมินค่าความโน้มเอียง (Propensity score) และเลือกจับคู่ตราสารหนี้ Green bond และ Conventional bond ที่มีคะแนนใกล้เคียงกันมากที่สุด โดยผลการศึกษาพบว่า Green bond ของไทยมี Yield spread โดยเฉลี่ยอยู่ที่ 0.035% - 0.019% (รูปที่ 3) ซึ่งสอดคล้องกับผลการศึกษา Yield spread ของประเทศเยอรมนี (-0.31%. ถึง -0.26%) ฝรั่งเศส (-0.62% ถึง -0.06%) และจีน (-0.34%. ถึง -0.33%)

รูปที่ 2 ผลการศึกษา Yield spread ระหว่าง Green bond และ Conventional bond ด้วยวิธี Bottom-up approach

ที่มา: ฐานข้อมูล Bloomberg ณ เดือนมิถุนายน 2566 และคำนวนโดยฝ่ายวิจัยและขับเคลื่อนข้อมูล ก.ล.ต.

** ผลการศึกษาจากการทบทวนวรรณกรรมโดยตัวเลขที่ได้เป็นค่าเฉลี่ยจากการทำการศึกษาด้วยหลายแบบจำลอง

ปัจจุบัน Green bond ถือเป็นผลิตภัณฑ์ทางการเงินมีโอกาสในการเติบโตสูง และได้รับความสนใจจาก ผู้ลงทุนทั้งผู้ลงทุนสถาบันและผู้ลงทุนส่วนบุคคลมากขึ้นเรื่อยๆ โดยเฉพาะผู้ลงทุนรุ่นใหม่ที่มีแนวโน้มให้ความสำคัญกับปัจจัยด้านความยั่งยืน จึงเป็นเรื่องสำคัญที่ผู้ประกอบธุรกิจและผู้กำหนดนโยบาย ต้องเข้าใจถึงมุมมองของผู้ลงทุน เพื่อที่จะได้นำเสนอและพัฒนาผลิตภัณฑ์ทางการเงินให้สอดคล้องกับกลุ่มเป้าหมายต่อไป

ผู้สนใจสามารถรับชมการนำเสนอผลการศึกษาชิ้นนี้ได้ในงาน สัมมนาวิชาการ SEC Capital Market Symposium 2023 ในวันที่ 29 พฤศจิกายน 2566 ผ่านการถ่ายทอดสดทาง Facebook Live ได้ที่เพจ “สำนักงาน กลต.” หรือติดตามงานสัมมนานี้ได้ที่เว็บไซต์ https://www.sec.or.th และเฟซบุ๊ก https://www.facebook.com/sec.or.th

[1] Green bond premium or Greenium: the difference in yield between green bonds and conventional bonds of a similar characteristics หรือ ผลต่างระหว่างผลตอบแทนของตราสารหนี้เพื่ออนุรักษ์สิ่งแวดล้อม (Green bond) กับตราสารหนี้ทั่วไป (Non-Green bond) (Zerbib, O. D., 2016)

[2] ความเต็มใจจ่าย หรือ Willingness to pay (WTP) ในทางเศรษฐศาสตร์หมายถึง การที่ผู้บริโภคมีความยินดีที่จะยอมเสียสละเงินสูงสุดหรือทรัพย์สินที่ตนมีอยู่เพื่อแลกเปลี่ยนกับสินค้าและบริการเหล่านั้นมา

[3] เหตุผลรองลงมาสำหรับผู้ลงทุนสถาบันได้แก่ เป็นไปตามแนวทางการดำเนินงาน/แผน/นโยบายการลงทุนของกองทุนหรือหน่วยงาน (20%) ในขณะที่เหตุผลรองลงมาสำหรับผู้ลงทุนบุคคล ได้แก่ กระจายความเสี่ยงพอร์ตการลงทุน (22%)

[4] ผลการศึกษาที่ได้ข้างต้นสอดคล้องกับผลการสำรวจความคิดเห็นของผู้ลงทุน ต่อผลิตภัณฑ์ทางการเงินกลุ่มความยั่งยืน (ESG) ในประเทศสหรัฐอเมริกาที่ศึกษาโดย Stanford Graduate School of Business (2022) ซึ่งพบว่า ผู้ลงทุนกลุ่ม Generation Y และ Z ราว 85% ให้ความสำคัญในการลงทุนเพื่อสนับสนุนด้านสิ่งแวดล้อม แม้ว่าผลตอบแทนจากการลงทุนจะลดลง

[5] คุณสมบัติ (Criteria) ของ Bond ที่นำมาพิจารณามี 6 ประการ ได้แก่ (1) ผู้ออกตราสารหนี้ (Issuer) (2) ปีที่ออกตราสารหนี้ (Issuance year) (3) ปีที่ครบกำหนดไถ่ถอน (Year to maturity) (4) อายุคงเหลือของตราสารหนี้ (Time to maturity) (5) สกุลเงิน (Currency) และ (6) อันดับความน่าเชื่อถือ (Credit rating)

11467