- Details

- Category: กลต.

- Published: Sunday, 06 August 2023 21:02

- Hits: 3124

สรุปตลาดตราสารหนี้ภาคเอกชนครึ่งปีแรก 2566 พร้อมข้อแนะนำเบื้องต้นในการลงทุน

โดย ฝ่ายตราสารหนี้

สำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (ก.ล.ต.)

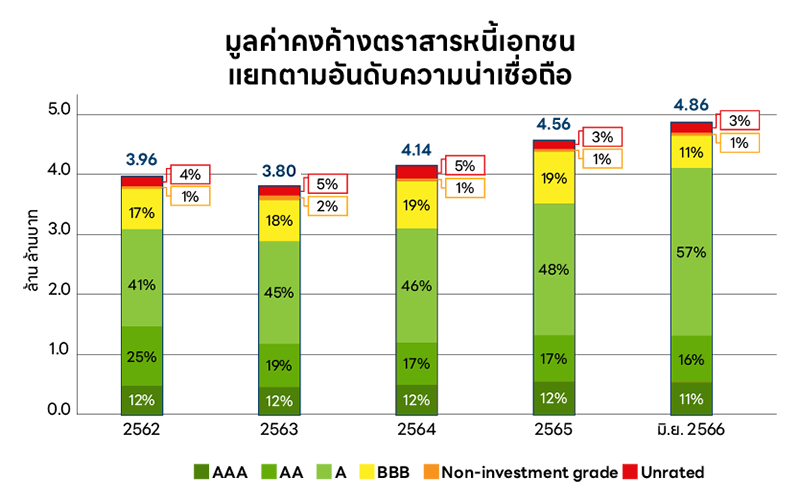

ภาพรวมตลาดตราสารหนี้ภาคเอกชนในช่วงครึ่งแรกของปี 2566 มีทิศทางเติบโตอย่างต่อเนื่อง โดยมีมูลค่าคงค้าง 4.86 ล้านล้านบาท ปรับเพิ่มขึ้นจาก ณ สิ้นปี 2565 ร้อยละ 6.6 ซึ่งส่วนใหญ่เป็นตราสารหนี้ที่มีอันดับความน่าเชื่อถือหรืออันดับเครดิตในระดับ A ขึ้นไป (คิดเป็นร้อยละ 84 ของมูลค่าคงค้างตราสารหนี้ภาคเอกชนทั้งหมด)

ภาพรวมตลาดตราสารหนี้ภาคเอกชนครึ่งแรกของปี 2566

ที่มา : สำนักงาน ก.ล.ต.

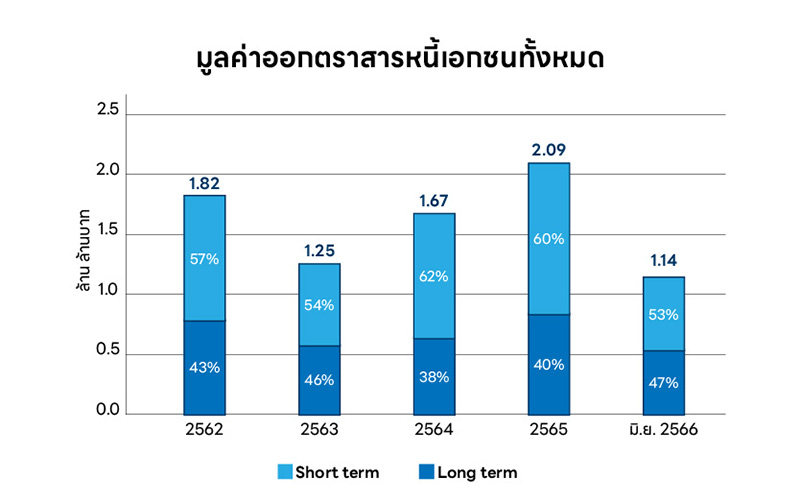

ที่มา : สำนักงาน ก.ล.ต.

ในช่วงครึ่งปีแรกของปี 2566 มีมูลค่าการระดมทุนทั้งตราสารหนี้ระยะสั้นและระยะยาวรวมทั้งสิ้น 1.14 ล้านล้านบาท ลดลงจากช่วงเดียวกันของปีก่อนที่มีมูลค่า 2.09 ล้านล้านบาท เนื่องจากผู้ออกตราสารหนี้ได้มีการทยอยออกและเสนอขายตราสารหนี้เพื่อจำกัดต้นทุนอัตราดอกเบี้ยในปีที่ผ่านมาแล้ว โดยส่วนใหญ่จะเป็นการออกตราสารหนี้ระยะยาวอายุเฉลี่ย 4.33 ปี ซึ่งระยะเวลาปรับลดลงเล็กน้อยจากปีก่อนซึ่งเฉลี่ยอยู่ที่ 5.11 ปี

ผู้ออกตราสารหนี้รายใหญ่ยังกระจุกตัวอยู่ในกลุ่มธุรกิจเงินทุนและหลักทรัพย์ พลังงานและสาธารณูปโภค และพัฒนาอสังหาริมทรัพย์โดยมีวัตถุประสงค์เพื่อใช้ชำระหนี้และใช้ในกิจการของบริษัท ทั้งนี้ สัดส่วนการเสนอขายกว่าร้อยละ 90 เป็นตราสารหนี้ที่มีอันดับความน่าเชื่อถือในระดับลงทุน (investment grade) ในส่วนตราสารหนี้ที่มีความเสี่ยงสูง (high-yield bond) ได้แก่ กลุ่ม non-investment grade และ unrated ส่วนใหญ่ผู้ออกตราสารหนี้จะจัดให้มีหลักประกันเพิ่มมากขึ้นเพื่อสร้างความเชื่อมั่นให้ผู้ลงทุน

สำหรับตราสารระยะยาวของกลุ่ม investment grade และ high yield มีอัตราดอกเบี้ยเฉลี่ยเพิ่มขึ้นจาก 3.46% เป็น 3.62% และจาก 6.25% เป็น 6.70% ตามลำดับ ตามทิศทางอัตราดอกเบี้ยในตลาดที่มีแนวโน้มปรับตัวสูงขึ้น

ตราสารหนี้ที่มีการเสนอขายส่วนใหญ่โดยเฉพาะกลุ่มที่มีอันดับความน่าเชื่อถือในระดับ A ขึ้นไป ยังสามารถเสนอขายได้ตามมูลค่าที่ตั้งไว้ จะมีเฉพาะบางบริษัทในกลุ่มที่มีความเสี่ยงสูงที่เสนอขายได้ไม่ครบตามจำนวน เนื่องจากผู้ลงทุนมีความระมัดระวังการลงทุนมากขึ้นจากการผิดนัดชำระหนี้ของบางบริษัท อย่างไรก็ดี ประเด็นดังกล่าวยังไม่ส่งผลกระทบต่อการออกตราสารหนี้ใหม่เพื่อทดแทนตราสารหนี้เดิมที่ครบกำหนด (rollover) เนื่องจากบริษัทส่วนใหญ่มีการตั้งเป้าหมายในการระดมทุนไว้มากกว่าจำนวนเงินที่ต้องใช้ rollover ในระดับหนึ่ง รวมถึงมีแผนสำรองในการออกหุ้นกู้รุ่นต่อไปเพิ่มเติมและใช้แหล่งเงินอื่นๆ ได้แก่ เงินทุนหมุนเวียนของกิจการ และเงินกู้จากธนาคาร เป็นต้น

ตราสารหนี้กลุ่ม high-yield bond ยังมีการขอขยายวันครบกำหนดอายุ โดยประมาณ 1 - 2 ปี ซึ่งส่วนใหญ่ยังเป็นผู้ออกรายเดิมที่เคยขอขยายวันครบกำหนดอายุแล้ว และยังไม่สามารถออกตราสารหนี้ใหม่เพื่อทดแทนตราสารเดิมที่ครบกำหนดได้ และมักจะเป็นตราสารหนี้ที่ไม่มีการจัดอันดับความน่าเชื่อถือ โดยข้อมูล ณ สิ้นเดือนมิถุนายน 2566 มีผู้ออกตราสารหนี้ที่ขอขยายอายุจำนวน 14 ราย (38 รุ่น) มูลค่าคงค้าง 13,395 ล้านบาท (คิดเป็นร้อยละ 0.28 ของทั้งระบบ) ซึ่งร้อยละ 63 อยู่ในกลุ่มธุรกิจพัฒนาอสังหาริมทรัพย์ ทั้งนี้ มูลค่าคงค้างการขยายอายุมีแนวโน้มลดลงเล็กน้อย เมื่อเทียบกับปี 2565 ซึ่งอยู่ที่ 14,273 ล้านบาท เนื่องจากมีผู้ออกบางรายไถ่ถอนตราสารหนี้ที่เคยขอขยายอายุ

ในช่วงครึ่งแรกของปี 2566 มีการปรับลดอันดับความน่าเชื่อถือ (downgrade) และแนวโน้มอันดับความน่าเชื่อถือที่เพิ่มขึ้นจากช่วงเดียวกันปีก่อนเล็กน้อย เกิดจากปัจจัยเสี่ยงเฉพาะของแต่ละบริษัท

ตั้งแต่ต้นปี 2566 มีผู้ออกหุ้นกู้ที่มีการเสนอขายต่อผู้ลงทุนสถาบันหรือผู้ลงทุนรายใหญ่ที่มีการผิดนัดชำระหนี้จำนวน 3 ราย[1] มูลค่าเงินต้นที่ผิดนัดรวมทั้งสิ้น 12,278.29 ล้านบาท คิดเป็นร้อยละ 0.25 ของตราสารหนี้ภาคเอกชนทั้งระบบ โดยทั้งหมดเป็นบริษัทจดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทย ซึ่งการผิดนัดชำระหนี้ของทั้ง 3 รายดังกล่าวเป็นปัญหาเฉพาะบริษัท ยังไม่ส่งผลกระทบต่อภาวะตลาดตราสารหนี้โดยรวม

ข้อแนะนำเบื้องต้นในการลงทุนตราสารหนี้ภาคเอกชน

ลักษณะเด่นของตราสารหนี้ คือ ให้ผลตอบแทนสม่ำเสมอและได้รับดอกเบี้ยสูงกว่าเงินฝากทั่วไป อย่างไรก็ดี ตราสารหนี้ที่มีอยู่ในตลาดเป็นจำนวนมาก แต่ละตัวมีลักษณะและความเสี่ยงที่แตกต่างกัน ตั้งแต่ความเสี่ยงต่ำซึ่งเหมาะกับผู้ลงทุนที่เน้นความมั่นคง ไปจนถึงความเสี่ยงสูงที่ให้ผลตอบแทนสูงขึ้นซึ่งเหมาะกับนักลงทุนบางประเภทเท่านั้น ผู้ที่สนใจลงทุนจึงควรศึกษาและทำความเข้าใจในลักษณะของตราสารที่จะลงทุน รวมถึงพิจารณาความเสี่ยงที่เหมาะสมกับระดับที่ตนเองสามารถยอมรับได้ โดยมี หลักเบื้องต้นสำหรับผู้ลงทุนในการพิจารณาลงทุนตราสารหนี้ภาคเอกชน ดังนี้

(1) ผู้ลงทุนควรศึกษาข้อมูลของตราสาร เช่น หนังสือชี้ชวน แบบสรุปข้อมูลสำคัญของตราสาร (factsheet) ข้อมูลการจัดอันดับความน่าเชื่อถือ และงบการเงิน เพื่อให้ทราบว่าบริษัทผู้ออกเป็นใคร อยู่ในอุตสาหกรรมใด เสนอขายต่อนักลงทุนประเภทใด ตราสารหนี้มีลักษณะอย่างไร มีการค้ำประกันหรือไม่ มีลักษณะด้อยสิทธิหรือไม่ อายุและอัตราดอกเบี้ยเท่าใด เงินที่ระดมทุนได้จะนำไปใช้ทำอะไร อันดับความน่าเชื่อถือเป็นอย่างไร บริษัทมีฐานะมั่นคงพอที่จะมีเงินจ่ายดอกเบี้ยและเงินต้นคืนได้หรือไม่ เป็นต้น

โดยสามารถศึกษาได้จากเว็บไซต์ ก.ล.ต. https://market.sec.or.th/public/idisc/th/Product/Filing หรือที่แอปพลิเคชัน “SEC Bond Check” https://www.sec.or.th/TH/Pages/Investors/SECBondCheck.aspx

(2) ผู้ลงทุนต้องประเมินความสามารถในการรับความเสี่ยงของตนเองว่าเหมาะสมกับตราสารหนี้ที่ตนเองจะลงทุนหรือไม่ ซึ่งความเสี่ยงในการพิจารณาที่สำคัญ เช่น

- ความเสี่ยงจากการผิดนัดชำระหนี้ของบริษัท โดยตราสารหนี้ที่มีอันดับเครดิตตั้งแต่ระดับ BB+ ลงมา หรือไม่มีการจัดอันดับเครดิต มักจะมีความเสี่ยงในการผิดนัดชำระหนี้สูง จึงให้ผลตอบแทนสูงตามไปด้วยเพื่อชดเชยความเสี่ยงที่เพิ่มขึ้น และเหมาะสำหรับนักลงทุนที่ต้องการผลตอบแทนสูงและสามารถยอมรับความเสี่ยงจากการลงทุนได้ในระดับสูง

- ความเสี่ยงด้านสภาพคล่องในการซื้อขายเปลี่ยนมือเพราะหุ้นกู้ในตลาดรองบางตัวอาจมีไม่มากหรือบางตัวแทบจะไม่มีสภาพคล่องเลยในตลาดรอง

- ความเสี่ยงด้านราคา ในกรณีที่ต้องการขายหุ้นกู้ก่อนครบกำหนดการไถ่ถอน อาจจะทำให้ไม่สามารถขายได้ในราคาที่ต้องการ

(3) ผู้ลงทุนควรรู้ว่าตนเองเป็นผู้ลงทุนประเภทใด ระหว่างผู้ลงทุนรายย่อย ผู้ลงทุนรายใหญ่ ผู้ลงทุนรายใหญ่พิเศษ หรือผู้ลงทุนสถาบัน เนื่องจากในบางครั้งการเสนอขายตราสารหนี้จะมีการจำกัดประเภทผู้ลงทุน โดยเฉพาะตราสารหนี้ที่มีความเสี่ยงสูง มีความซับซ้อน ซึ่งตราสารดังกล่าวจะเหมาะกับนักลงทุนบางประเภทเท่านั้น ทั้งนี้ ผู้ลงทุนสามารถศึกษานิยามผู้ลงทุนได้จากกฎเกณฑ์ของ ก.ล.ต. หรือขอให้ผู้ให้บริการขายตราสารหนี้ช่วยตรวจสอบคุณสมบัติตนเองได้

(4) ผู้ลงทุนควรมีการกระจายการลงทุนที่เหมาะสม (portfolio diversification) เพื่อลดความเสี่ยงในการลงทุน โดยไม่ควรลงทุนในสินทรัพย์และ/หรือหลักทรัพย์ประเภทเดียวกัน บริษัทเดียวกัน และบริษัทที่อยู่ในอุตสาหกรรมเดียวกัน ในลักษณะที่กระจุกตัวมากเกินไป เพราะหากเกิดเหตุการณ์ที่ส่งผลกระทบต่อเชิงลบต่อการลงทุน เช่น บริษัทที่ออกหลักทรัพย์ผิดนัดชำระหนี้ จะส่งผลกระทบต่อเงินลงทุนทั้งหมดหรือเงินลงทุนส่วนใหญ่ของผู้ลงทุน ดังนั้น การกระจายการลงทุนจึงเป็นตัวช่วยในการบริหารจัดการความเสี่ยงของเงินลงทุน

(5) สำหรับผู้ลงทุนมือใหม่และยังไม่มีความรู้ในด้านการลงทุนตราสารหนี้อาจเลือกลงทุนผ่านกองทุนรวมตราสารหนี้ ซึ่งผู้จัดการกองทุนจะทำหน้าที่ในการช่วยคัดเลือกตราสารที่จะลงทุนผ่านกระบวนการลงทุนต่างๆ และมีการกระจายการลงทุนในพอร์ตโฟลิโอ นอกจากนี้สำหรับผู้ลงทุนที่ต้องการลงทุนในตราสารที่มีความเสี่ยงสูงแต่ยังไม่มีความเชี่ยวชาญในการลงทุนตราสารหนี้โดยตรง ก็อาจพิจารณาลงทุนผ่านกองทุนรวมที่ลงทุนในตราสารหนี้ที่มีอัตราผลตอบแทนสูง (High yield bond fund) ได้เช่นกัน

ก.ล.ต. ขอให้ผู้ลงทุนหุ้นกู้ศึกษาข้อมูลและลงทุนให้เหมาะสมโดยจัดพอร์ตการลงทุนให้มีการกระจายความเสี่ยง และหมั่นติดตามข่าวสารหรือปัจจัยเสี่ยงอย่างสม่ำเสมอ เพื่อให้สามารถปรับเปลี่ยนพอร์ตการลงทุนให้มีประสิทธิภาพและสอดคล้องกับความเสี่ยงที่ตนเองสามารถยอมรับได้

ทั้งนี้ ก.ล.ต. ขอย้ำให้ผู้ลงทุนศึกษาด้วยความระมัดระวังและตรวจสอบข้อมูลอย่างรอบคอบก่อนตัดสินใจลงทุนในการลงทุนทุกประเภท แม้ว่าจะเป็นบริษัทหรือผู้ประกอบธุรกิจที่ ก.ล.ต. กำกับดูแลโดยการอนุญาต/ให้ใบอนุญาต/ให้ความเห็นชอบ/จดหรือขึ้นทะเบียน กับ ก.ล.ต. แล้วก็ตาม ก็เป็นเพียงเครื่องมือ/กลไกที่จะช่วยให้ผู้ลงทุนได้รับข้อมูลที่เพียงพอประกอบการตัดสินใจลงทุนหรือได้รับบริการที่มีมาตรฐานตามกฎหมายหรือตาม conduct ของผู้ประกอบวิชาชีพ และลดความเสี่ยงจากการถูกหลอกให้ลงทุน ไม่ได้เป็นการรับรองหรือรับประกัน ผลการดำเนินงานของผู้ประกอบธุรกิจ หรือผลตอบแทนจากการลงทุน

[1] ที่ประชุมผู้ถือหุ้นกู้อนุมัติให้ยกเลิกการเรียกให้หุ้นกู้ถึงกำหนดชำระโดยพลัน (Call default) และให้ขยายอายุหุ้นกู้แล้วจำนวน 1 ราย

A8120