- Details

- Category: บล.

- Published: Tuesday, 03 May 2022 16:50

- Hits: 2607

‘ทรีนีตี้’ แนะกลยุทธ์ลงทุนหุ้นเดือนพ.ค. ให้รอซื้อที่แนวรับแรกของดัชนีที่ระดับ 1,630 จุด ส่วนแนวรับสำคัญเดือนนี้ อยู่ที่ Low เดิมในช่วง 1,580-1,600 จุด ชี้ตลาดหุ้นถูกกดดันจาก 6 ปัจจัยเสี่ยงสำคัญ ทั้งเงินเฟ้อสูง, บาทอ่อน, โบรกจ่อหั่นคาดการณ์กำไร บจ.รับผลกระทบต้นทุนที่สูงขึ้นจากน้ำมันดีเซลขยับ และแรงขายต่างชาติหลังซื้อสุทธิกว่า 1.2 แสนล้าน

นายณัฐชาต เมฆมาสิน ผู้ช่วยกรรมการผู้จัดการ ฝ่ายวิเคราะห์หลักทรัพย์ บริษัทหลักทรัพย์ ทรีนีตี้ จำกัด เปิดเผยถึงทิศทางการลงทุนเดือนพ.ค.2565 ว่า คาดว่าในช่วงแรกของเดือน ตลาดหุ้นทั่วโลกน่าจะปรับตัวรีบาวด์ขึ้นมาบ้าง จากผลการประชุม FOMC ที่ไม่น่าจะมีอะไร Surprise ในทางลบ หลังจากที่นักลงทุนได้ Price in ต่อประเด็นการขึ้นดอกเบี้ยที่ระดับ 50bps ไปแล้ว บวกกับหาก Fed จะมีการประกาศมาตรการ QT ออกมา เราก็ไม่คิดว่าจะเป็นตัวเลขที่สูงเกินกว่าระดับ 9 หมื่นล้านเหรียญฯต่อเดือน ตามที่ FOMC Minutes ส่งสัญญาณออกมาก่อนหน้านี้ อย่างไรก็ตาม หลังการ รีบาวด์ช่วงต้นเดือน คาดว่า SET Index จะเริ่มกลับเข้าสู่โหมดการปรับฐานได้ จากทั้งปัจจัยด้าน Seasonal เช่นการไหลออกของ Fund flow จากการส่งเงินปันผลกลับ ซึ่งจะส่งผลให้เงินบาทอ่อนค่ามากขึ้นไปอีก รวมถึงปัจจัยด้านเศรษฐกิจ เช่นการปรับขึ้นราคาน้ำมันดีเซล ซึ่งจะส่งผลกระทบต่อเศรษฐกิจเป็นวงกว้างได้

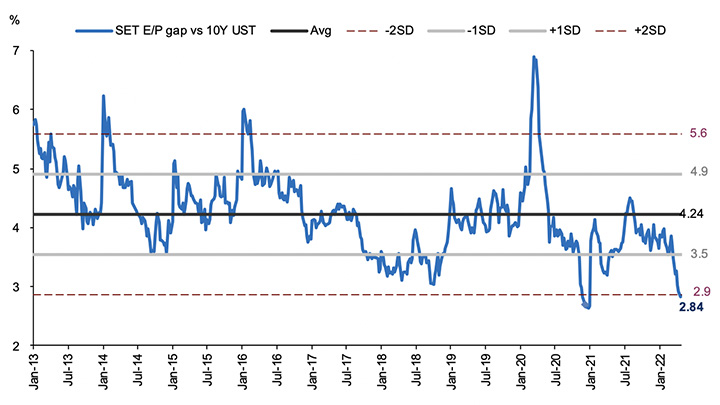

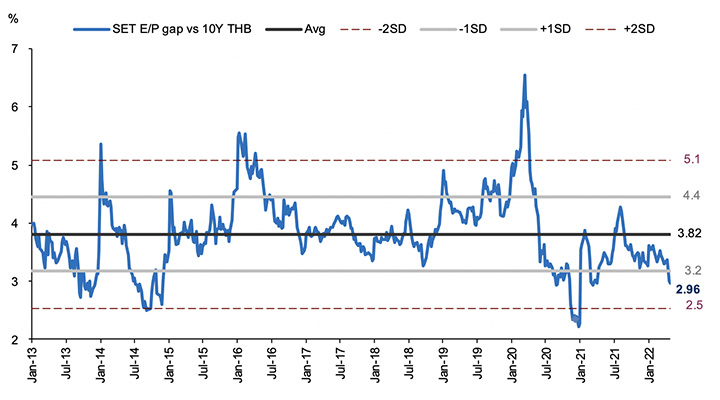

ในเชิงกลยุทธ์ เรายังคงแนะนำให้ใช้กลยุทธ์ตั้งรับ และชะลอการลงทุนจนกว่าดัชนี SET จะย่อลงมาจนมีความน่าสนใจทางด้าน Valuation มากขึ้น หลังจากที่ตอนนี้ Earning yield gap ของ SET Index ปรับลดลงอย่างรวดเร็วมาอยู่ที่ระดับ -2SD และ -1SD แล้ว หากใช้ Bond yield สหรัฐฯและ Bond yield ของไทยในการคำนวณตามลำดับ (รูปที่ 1-2) บ่งชี้ถึงความน่าสนใจของตลาดหุ้นไทยที่ลดลงอย่างเห็นได้ชัด ประเมินแนวรับแรกของดัชนีในเดือนนี้ที่ 1630 จุด ส่วนแนวรับสำคัญ มองไปยังระดับ Low เดิมที่ 1580-1600 จุด

รูปที่ 1: Bond yield สหรัฐฯที่ยังคงอยู่สูง ทำให้ Earning yield gap ของตลาดหุ้นไทยตกลงสู่ระดับ -2SD เป็นที่เรียบร้อย

Sources: Bloomberg, Trinity Research

รูปที่ 2: รวมถึง Earning yield gap ที่เทียบกับ Bond yield ของไทยด้วยเช่นกัน

Sources: Bloomberg, Trinity Research

นายณัฐชาต กล่าวต่อว่า มองปัจจัยเสี่ยงที่อาจผลักดันให้เกิดการปรับฐานของดัชนี SET ในเดือนนี้ ได้แก่

1) การขึ้นราคาน้ำมันดีเซล จะส่งผลให้ธุรกิจต่างๆ มีต้นทุนที่สูงขึ้น ซึ่งการส่งผ่านต้นทุนดังกล่าวมายังผู้บริโภคนั้น ก็จะทำให้การจับจ่ายใช้สอยลดลงไปด้วย มองปัจจัยนี้จะทำให้ Downside risk ของระบบเศรษฐกิจมีมากขึ้น โดยเฉพาะภาค Domestic demand

2) ปัจจัยราคาดีเซลที่ขยับขึ้น คาดว่าจะส่งผลให้เงินเฟ้อในประเทศปรับตัวสูงขึ้นได้อีก ซึ่ง SET มักให้ผลตอบแทนเฉลี่ยติดลบเสมอที่ระดับเงินเฟ้อสูงกว่า 5% ขึ้นไป

3) ความเป็นไปได้ที่นักวิเคราะห์จะเริ่มออกมาหั่นประมาณการกำไรของบริษัทจดทะเบียนลง จากระดับต้นทุนสินค้าที่สูงขึ้น รวมถึงอุปสงค์ภายในที่อ่อนแอลง เมื่อมาประกอบกับ Bond yield สหรัฐฯและไทยที่อยู่สูง คาดจะทำให้ Earning yield gap ของ SET Index อยู่ในระดับต่ำต่อไป

4) การเร่งตัวของเงินเฟ้อและเงินบาทที่อ่อนค่าต่อเนื่อง จะยิ่งเพิ่มแรงกดดันให้ธปท.ในการที่จะต้องหันมาให้น้ำหนักกับการปรับเปลี่ยนนโยบายการเงินมากขึ้น อย่างเช่นการปรับขึ้นดอกเบี้ยนโยบายในช่วงถัดไป ซึ่งหากเกิดขึ้นจริง จะก่อให้เกิดปรากฏการณ์ PE Contraction ได้

5) คาดการณ์ของตลาดต่อความเป็นไปได้ที่ดอกเบี้ยจะสูงขึ้นนี้ ส่งผลให้ Bond yield ระยะสั้นของไทยพุ่งสูงขึ้น และทำให้ 2s10s spread ของไทยทำจุดต่ำสุดใหม่ต่อเนื่อง ซึ่งมักไม่เป็นผลดีต่อตลาดหุ้นและกลุ่ม Domestic cyclical ที่อิงกับเศรษฐกิจ

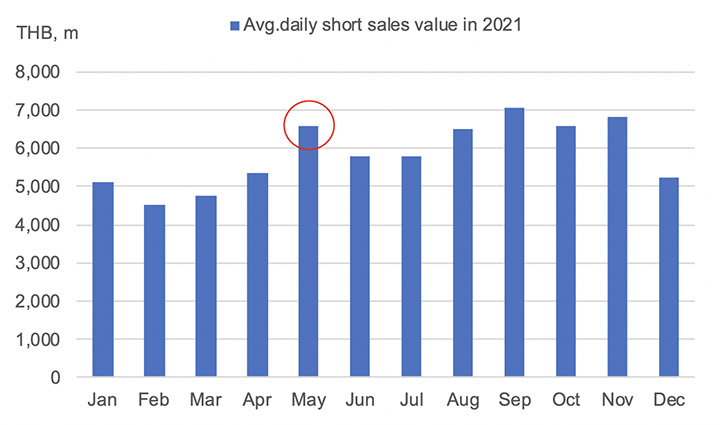

6) ธุรกรรม Short sales ที่คาดว่าจะกลับมาเร่งตัวขึ้นอีกครั้ง หลังผ่านพ้นช่วงการขึ้นเครื่องหมาย XD ต่างๆ ไปแล้ว ซึ่งมักเป็นปัจจัยทางฤดูกาลที่เกิดขึ้นประจำในเดือนพ.ค.ของทุกปี (รูปที่ 3) ซึ่งเมื่อมาประกอบกับยอดซื้อสุทธิของนักลงทุนต่างชาติที่ค้างอยู่ตั้งแต่ต้นปีกว่า 1.2 แสนล้านบาทแล้ว ทำให้เราค่อนข้างมั่นใจว่าจะเห็นแรงขายสุทธิของนักลงทุนต่างชาติปรากฏขึ้นได้ในเดือนพ.ค.นี้

รูปที่ 3: คาดแรงขายของนักลงทุนต่างชาติในตลาดหุ้นไทยจะปรากฏออกมามากขึ้นในเดือนพ.ค. ส่วนหนึ่งจากการเข้าสู่ High season ของธุรกรรม SBL

Source: Trinity Research

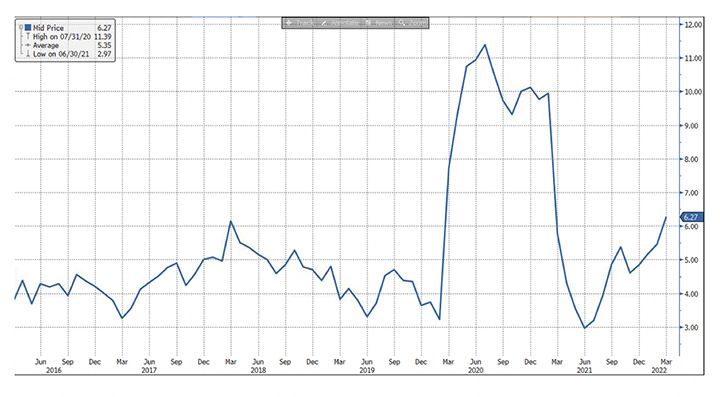

นายณัฐชาต กล่าวว่า ในสภาวะที่ Yield curve ของไทยยังคงแบนราบ (Flattening) อย่างต่อเนื่อง รวมถึงปริมาณเงิน M2 ของไทยยังคงขายตัวด้วยอัตราเร่ง (รูปที่ 4) คาดว่าจะเห็นการปรับตัว Outperform ของหุ้นเติบโตขนาดกลาง-เล็ก เมื่อเทียบกับหุ้นกลุ่ม Domestic cyclical และ Domestic value ต่อไปได้ ทั้งนี้ หากเลือกหุ้นในกลุ่มนี้ที่เราแนะนำ 10 ตัวในเดือนที่ผ่านมาซึ่งได้แก่ SA, TSR, SIMAT, IP, SVOA, IT, SUN, CHAYO, LEO, AMR จะพบว่าตัวที่ราคายังคง Laggard จะได้แก่ SA, SIMAT, IT เป็นต้น มองเป็นตัวหุ้นที่นักลงทุนสามารถเพิ่มน้ำหนักการลงทุนได้

รูปที่ 4: ฐานเงิน (M2) ของไทยยังคงเพิ่มสูงขึ้นต่อเนื่อง มองเป็นปัจจัยหนุนต่อหุ้นขนาดกลาง-เล็กต่อไป

Source: Bloomberg

ส่วนในฝั่งของหุ้นขนาดใหญ่นั้น เรายังคงชื่นชอบกลุ่ม Defensive growth ทั้ง Healthcare / Consumer staple / AMC เพียงแต่ว่าด้วยราคาหุ้นกลุ่ม Healthcare และ AMC ที่ขึ้นมาแรงแล้วในช่วงที่ผ่านมา มองว่าหากต้องการเพิ่มน้ำหนักการลงทุน ณ บริเวณนี้ สามารถโฟกัสไปที่กลุ่มที่ราคายังคง Laggard อย่างเช่น Consumer staple ได้ ซึ่ง ณ ปัจจุบันยังคงมี Valuation ที่อยู่ในระดับต่ำทั้ง 3 ตัว ได้แก่ CPALL, MAKRO, BJC

สำหรับธีมที่หยิบยกเพิ่มเติมมาในเดือนนี้ก็คือหุ้นที่ได้อานิสงส์จากเงินบาทอ่อนค่าอย่างกลุ่มส่งออก เนื่องจากเราประเมินว่าเงินบาทในเดือนนี้อาจมี Downside risk ที่เพิ่มเติมอีก ทั้งนี้ หากเลือกลงทุนในหุ้นกลุ่มนี้ ยังคงชื่นชอบไปยังกลุ่ม FOOD & AGRI มากกว่ากลุ่มสินค้าอุตสาหกรรม เนื่องจากมีความอ่อนไหวต่อความเสี่ยงเศรษฐกิจโลกที่น้อยกว่า โดยจากการคัดกรองของเรา พบว่าหุ้นที่ยังคงมี Upside จากราคาเป้าหมายของเรา/Consensus และยังมีระดับ Forward PE ที่ไม่แพงนักเมื่อเทียบกับค่าเฉลี่ย จะพบว่าได้แก่ ASIAN, GFPT, KSL, SUN, XO

A5022