- Details

- Category: แบงก์พาณิชย์

- Published: Friday, 05 March 2021 12:07

- Hits: 2058

SCB PRIVATE BANKING ชูแนวคิด BEAT THE BENCHMARK ขับเคลื่อนผ่าน 3 กลยุทธ์สำคัญ

SCB PRIVATE BANKING ชูแนวคิด BEAT THE BENCHMARK ขับเคลื่อนผ่าน 3 กลยุทธ์สำคัญ

มุ่งสู่การเป็นผู้นำด้านไพรเวทแบงก์กิ้งของเมืองไทย

• ตั้งเป้าภายใน 3 ปี มี AUM แตะ 1 ล้านล้านบาท พร้อมเป็นที่หนึ่งในใจลูกค้า

SCB PRIVATE BANKING สานต่อยุทธศาสตร์องค์กรผลักดันธุรกิจบริหารความมั่งคั่ง (Wealth Management) หนึ่งในธุรกิจหลักสำคัญที่จะสร้างการเติบโตให้กับธนาคารทดแทนรายได้แบบเดิม โดยเน้นการเพิ่มรายได้ที่มาจากการลงทุน พร้อมชูกลยุทธ์รุกตลาดไพรเวทแบงก์กิ้ง ภายใต้แนวคิด “BEAT THE BENCHMARK” ผ่าน 3 แกนหลักสำคัญ ได้แก่ 1) Wealth Preservation วางแผนต่อยอดความมั่งคั่งส่วนบุคคลให้กับลูกค้า ด้วยผลิตภัณฑ์ที่หลากหลายและทีมที่ปรึกษาด้านการเงินการลงทุนส่วนบุคคลระดับมืออาชีพ 2) Wealth Creation บริการที่ปรึกษาด้านธุรกิจ เน้นการสร้างความมั่งคั่งในทุกโอกาสการลงทุนแบบใหม่ เสริมสร้างสภาพคล่องเพื่อสร้างความมั่งคั่ง และ 3) SCB Financial Group ผสานความแข็งแกร่งของกลุ่มไทยพาณิชย์ ครบเครื่องทั้งด้านองค์ความรู้ ความชำนาญ และประสบการณ์ของทีมงานระดับมืออาชีพ ครอบคลุมเรื่องการเงิน การลงทุน และการทำธุรกิจ ตั้งเป้าสิ้นปี 2566 มี AUM แตะระดับ 1 ล้านล้านบาท เพิ่มขีดความสามารถด้านการให้บริการอย่างต่อเนื่อง เพื่อสร้างผลตอบแทนจากการลงทุนได้สูงสุดที่เหมาะกับความเสี่ยงของลูกค้า และนำไปสู่การสร้างมาตรฐานใหม่ที่สามารถครองใจลูกค้าไพรเวทแบงก์กิ้งของเมืองไทย

นายสารัชต์ รัตนาภรณ์ ผู้จัดการใหญ่ ธนาคารไทยพาณิชย์ เผยว่า “ภาพรวมเวลธ์ทั่วโลก มีการคาดการณ์ว่าในปี 2567 มีแนวโน้มเติบโตกว่าปีละ 7% จากปี 2561 โดยเฉพาะในจีน และกลุ่มเอเชียแปซิฟิค1 ธุรกิจเวลธ์ในประเทศไทยมีแนวโน้มเติบโตอย่างต่อเนื่อง คาดการณ์ว่าทรัพย์สินมีโอกาสเติบโตปีละ 5% โดยเฉพาะในกลุ่มบุคคลที่มีความมั่งคั่งระดับสูง (High Net Worth Individuals/ HNWIs) ขึ้นไป2 ไทยพาณิชย์มองเห็นโอกาสจากการเติบโตของตลาดและจากการเป็นสถาบันการเงินอันดับต้นๆ ของเมืองไทย ที่มีฐานลูกค้าบุคคลมากกว่า 16 ล้านคน และมีฐานเงินฝากติดอันดับ 1 ใน 3 ของประเทศ ทำให้ไทยพาณิชย์สามารถต่อยอดในการทำธุรกิจบริหารความมั่งคั่ง (Wealth Management) และสามารถช่วยวางแผนการเงินให้กับลูกค้าได้เต็มรูปแบบและครบวงจร ที่สำคัญธุรกิจบริหารความมั่งคั่ง (Wealth Management) นับเป็นหนึ่งในยุทธศาสตร์องค์กรที่สร้างการเติบโตให้กับธนาคารอย่างยั่งยืนทดแทนธุรกิจเดิม”

“ตั้งแต่ปี 2560 เราได้ดำเนินการตามแผน Wealth Transformation จนกระทั่งในปี 2563 ที่ผ่านมาการดำเนินธุรกิจของ SCB Wealth ทำรายได้โตสวนกระแสทั้งธุรกิจการลงทุนและธุรกิจประกัน สร้างผลกำไรให้กับธนาคารกว่า 15% หรือคิดเป็นสัดส่วน 56% ของรายได้ที่มาจากค่าธรรมเนียม และด้วยความสามารถในการให้คำปรึกษา ธนาคารจึงได้วางเป้าหมายธุรกิจเวลธ์ในอีก 3 ปีข้างหน้า ภายใต้แนวคิด “BEAT THE BENCHMARK” ที่มาจากการให้ความสำคัญต่อการได้รับความเชื่อมั่นและความไว้วางใจที่ลูกค้ามอบให้กับไทยพาณิชย์ เราจึงทุ่มเทและเน้นในเรื่องของการดูแลให้คำปรึกษาด้านการบริหารพอร์ตการลงทุนของลูกค้า คัดสรรผลิตภัณฑ์ โซลูชันด้านการลงทุนที่สามารถสร้างผลตอบแทนที่ดีที่สุดและเหนือกว่าผลตอบแทนเฉลี่ยของตลาดได้ (Beat the market) นอกจากนี้ เรายังคงมุ่งมั่นพัฒนารูปแบบการให้บริการด้านการบริหารความมั่งคั่ง (Wealth Management) อย่างไม่หยุดยั้ง เพื่อเพิ่มขีดความสามารถในการให้คำปรึกษา พร้อมยกระดับการให้บริการที่สามารถสร้างผลตอบแทนจากการลงทุนให้กับลูกค้า SCB Wealth รวมถึงนักลงทุนชาวไทย และนำไปสู่การสร้างมาตรฐานใหม่ให้กับธุรกิจบริหารความมั่งคั่ง (Set the new benchmark) โดยเป้าหมายหลักของธนาคาร คือ ก้าวขึ้นเป็นที่หนึ่งในใจลูกค้าเวลธ์ และเป็นส่วนสำคัญในการรับผิดชอบต่อสังคม ให้คนไทยมีความรู้ ความเข้าใจ และสามารถเข้าถึงผลิตภัณฑ์และบริการด้านการเงินและการลงทุนอย่างเหมาะสม” นายสารัชต์ กล่าวเสริม

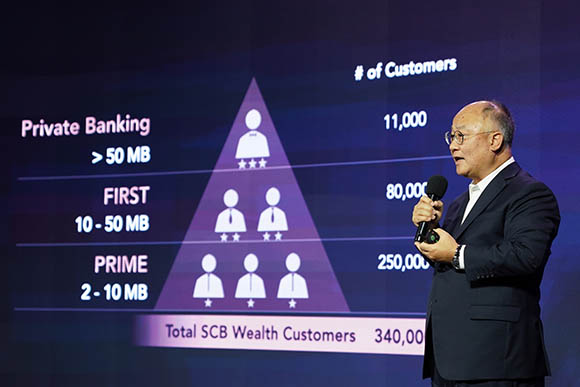

นายณรงค์ ศรีจักรินทร์ รองผู้จัดการใหญ่อาวุโส ประธานเจ้าหน้าที่บริหาร กลุ่มธุรกิจ Wealth ธนาคารไทยพาณิชย์ เปิดเผยว่า “ปัจจุบันภาพรวมของ SCB Wealth มีฐานลูกค้าจำนวนกว่า 300,000 ราย โดยแบ่งออกเป็น 3 กลุ่มหลัก ได้แก่ ลูกค้า SCB PRIME มีสินทรัพย์ 2-10 ล้านบาท กลุ่ม SCB FIRST มีสินทรัพย์ 10-50 ล้านบาท และกลุ่ม SCB PRIVATE BANKING มีสินทรัพย์ 50 ล้านบาทขึ้นไป และเพื่อเป็นการขานรับยุทธศาสตร์องค์กรในการผลักดันธุรกิจบริหารความมั่งคั่ง (Wealth Management) หนึ่งในธุรกิจหลักสำคัญที่จะสร้างการเติบโตให้กับธนาคารอย่างยั่งยืน เราจึงปรับกลยุทธ์การบริหารธุรกิจเวลธ์ ด้วยยุทธศาสตร์ที่เรียกว่า Wealth Transformation ตั้งแต่ปี 2560 เพื่อสร้างรากฐานใหม่ในการทำธุรกิจบริหารความมั่งคั่ง (Wealth Management)โดยเน้นการสร้างขีดความสามารถในการให้คำปรึกษา (Advisory Capability) ควบคู่ไปกับการปรับ Operating Model พัฒนาผลิตภัณฑ์และโซลูชันด้านการลงทุนในรูปแบบของ Open Architecture ที่คัดสรรเป็นพิเศษจากพันธมิตรด้านการลงทุนและประกันกว่า 35 แห่ง เพื่อให้ลูกค้าได้มีทางเลือกด้านการลงทุน ที่จะช่วยสร้างผลตอบแทนที่ดีและสามารถเพิ่มความมั่งคั่ง นอกจากนี้เรายังให้ความสำคัญกับการสร้างศักยภาพของ RM (Relationship Manager) ให้มีความรู้ ความสามารถในการให้คำปรึกษาด้านการลงทุนเต็มรูปแบบอย่างมืออาชีพ ตอกย้ำบทบาทสำคัญของธนาคารในฐานะ “Trusted Partner” สิ่งต่างๆ เหล่านี้ที่วางรากฐานไว้ได้ส่งผลให้สิ้นปี 2563 ที่ผ่านมารายได้จากธุรกิจบริหารความมั่งคั่ง (Wealth Management) เติบโตกว่า 25% สำหรับกลยุทธ์หลักของกลุ่มธุรกิจ SCB Wealth ในปี 2564 จะโฟกัสและมุ่งเน้นการเติบโตของเซกเมนต์ไพรเวทแบงก์กิ้ง ด้วยการเปิดตัวโฉมใหม่ของธุรกิจ SCB PRIVATE BANKING กับกลยุทธ์ในการให้คำปรึกษาจากทีมผู้เชี่ยวชาญครบวงจรและเต็มรูปแบบ”

ดร.เมธินี จงสฤษดิ์หวัง รองผู้จัดการใหญ่ ผู้บริหารสายงาน PRIVATE BANKING ธนาคารไทยพาณิชย์ กล่าวว่า “ปี 2563 ที่ผ่านมานับเป็นปีที่เต็มไปด้วยความท้าทาย ตลาดการเงินการลงทุนทั่วโลกต้องเผชิญกับความผันผวนอย่างสูงประกอบกับการแข่งขันอย่างดุเดือดในธุรกิจ “ไพรเวทแบงก์กิ้ง” ที่แต่ละสถาบันต่างพร้อมใจกันขนโซลูชันทางการเงิน พร้อมทีมผู้เชี่ยวชาญด้านการบริหารความมั่งคั่ง เข้ามาดูแลกลุ่มลูกค้าที่มีความมั่งคั่งระดับสูง สำหรับ SCB PRIVATE BANKING ได้สร้างปรากฏการณ์ในปีที่ผ่านมา โดยมีมูลค่าสินทรัพย์สุทธิที่อยู่ภายใต้การบริหาร (AUM) กว่า 850,000 ล้านบาท และหากพิจารณาเฉพาะ Investment AUM (ไม่รวมเงินฝาก) จะมีสินทรัพย์อยู่ประมาณ 570,000 ล้านบาท และยังสามารถสร้างผลตอบแทนจากการบริหารพอร์ตการลงทุนให้ลูกค้าได้สูงถึง 14.9% ในระยะเวลา 1 ปี (1 ม.ค. – 31 ธ.ค. 2563) ซึ่งเป็นอัตราผลตอบแทนที่สูงกว่าการลงทุนประเภทความเสี่ยงปานกลางตามคำนิยามของ AIMC3 ทั้งนี้ เป็นผลมาจากการพัฒนารูปแบบการให้บริการจาก service-led เป็น advisory-led relationship ด้วยแผนบริหารการเงินการลงทุนที่ออกแบบเป็นพิเศษเฉพาะลูกค้าแต่ละราย (Personalized Asset Allocation) เพื่อเพิ่มโอกาสในการสร้างผลตอบแทนที่ดีบนความเสี่ยงที่ลูกค้าสามารถรับได้ โดยในปี 2564 นี้ SCB PRIVATE BANKING ยึด 3 กลยุทธ์แกนหลักอันเป็นหัวใจสู่ความสำเร็จในการดำเนินธุรกิจ ได้แก่

1. Investment Solutions for Wealth Preservation วางแผนต่อยอดความมั่งคั่งส่วนบุคคลให้กับลูกค้า ด้วยทีมที่ปรึกษาด้านการเงินการลงทุนส่วนบุคคลระดับมืออาชีพ จัดพอร์ตการลงทุนให้ปรับเปลี่ยนตามสถานการณ์อย่างทันท่วงที โดยใช้เครื่องมืออันชาญฉลาดที่เน้นการวิเคราะห์ข้อมูลเชิงลึก (data intelligence and optimization tools) รวมถึงผลิตภัณฑ์และบริการทางการเงินที่หลากหลายครบวงจร ทันกับสภาวะตลาดและเศรษฐกิจในรูปแบบของ Open Architecture เพื่อเข้าถึงทุกการลงทุนทั้งในและต่างประเทศในสินทรัพย์หลากหลายประเภท กว่า 10,000 หลักทรัพย์และกองทุน ไม่ว่าจะเป็น Public assets หรือ Private assets โดยปัจจุบันเชื่อมต่อถึง 19 บริษัทหลักทรัพย์จัดการกองทุนในไทย 23 ตลาดหลักๆ ทั่วโลก รวมไปถึง มี Discretionary Portfolio Management อีกด้วย เพื่อให้สามารถสร้างผลตอบแทนที่ดีที่สุดให้แก่ลูกค้า

2. Business Solutions for Wealth Creation บริการที่ปรึกษาด้านธุรกิจอย่างครอบคลุมรอบด้าน เน้นการสร้างความมั่งคั่งในทุกโอกาสการลงทุนแบบใหม่ๆ ที่ไม่เคยมีมาก่อน โดยนำเสนอโซลูชันใหม่ๆ ที่หลากหลายและมีประสิทธิภาพ เสริมสร้างสภาพคล่องหรือสร้างเงินใหม่ให้กับลูกค้า เช่น สินเชื่อเพื่อการลงทุนในรูปแบบต่างๆ อาทิ SCB Property Backed Loan สินเชื่อเพื่อใช้ในการบริหารความมั่งคั่ง ที่เปิดตัวเมื่อปลายปี 2563 ที่ผ่านมา สำหรับใช้เพิ่มกระแสเงินสด เพื่อให้ลูกค้าไม่พลาดทุกจังหวะการลงทุน

3. SCB Financial Business Group ผสานความแข็งแกร่งของกลุ่มไทยพาณิชย์ ที่ครบเครื่องทั้งด้านความรู้ และความชำนาญเพื่อเปิดกว้างด้านการลงทุน ครอบคลุมเรื่องธุรกิจ เพื่อสิ่งที่ดีที่สุดสำหรับลูกค้า โดย SCB PRIVATE BANKING เป็นตัวแทนทุกกลุ่มธุรกิจทางการเงินของธนาคารไทยพาณิชย์ เพื่อยกระดับประสบการณ์การบริหารและสร้างความมั่งคั่งให้แก่ลูกค้าในทุกๆ ช่องทาง

“หนึ่งในเป้าหมายสำคัญของไทยพาณิชย์ คือ การขยายฐานลูกค้ากลุ่มไพรเวทให้เติบโตไปพร้อมกับก้าวใหม่ของธนาคาร มุ่งมั่นพัฒนาในด้านต่างๆ ทั้งผลิตภัณฑ์และบริการทางการเงินแบบครบวงจร บริการที่ปรึกษาด้านธุรกิจอย่างครอบคลุมรอบด้านจากบุคลากรระดับมืออาชีพ และความแข็งแกร่งของกลุ่มไทยพาณิชย์ จะสามารถบริหารความมั่งคั่งที่ตอบโจทย์ความต้องการที่แท้จริงของลูกค้า คาดว่าภายใต้ 3 กลยุทธ์หลักของ SCB PRIVATE BANKING ที่มุ่งพัฒนาการให้บริการอย่างต่อเนื่อง เพื่อเพิ่มขีดความสามารถในการทำธุรกิจจะช่วยผลักดันให้ภายในสิ้นปี 2566 จะมี AUM แตะที่ระดับ 1 ล้านล้านบาท สามารถสร้างผลตอบแทนจากการลงทุนได้สูงสุดที่เหมาะกับความเสี่ยงของลูกค้า และนำไปสู่การสร้างมาตรฐานใหม่ที่สามารถครองใจลูกค้าไพรเวทแบงก์กิ้งของเมืองไทย” ดร.เมธินี กล่าวเสริม

1 อ้างอิงข้อมูลจาก: Oliver Wyman Wealth Management 2020

2 อ้างอิงข้อมูลจาก: 2019 BCG global wealth report. Wealth include equity, bonds, funds, deposits

3 การลงทุนที่มีสัดส่วนการลงทุนในหุ้นประมาณ 25-80% และมี Risk Score เท่ากับ 5 (AIMC moderate allocation mutual fund)

A3193

******************************************

![]()

![]()

![]()

![]() กด Like - Share เพจ Corehoon-Power Time เพื่อติดตามเคล็ดลับ ข่าวสาร เทรนด์ และบทวิเคราะห์ดีๆ อัพเดตทุกวัน คัดสรรมาเพื่อท่านนักลงทุนโดยเฉพาะ

กด Like - Share เพจ Corehoon-Power Time เพื่อติดตามเคล็ดลับ ข่าวสาร เทรนด์ และบทวิเคราะห์ดีๆ อัพเดตทุกวัน คัดสรรมาเพื่อท่านนักลงทุนโดยเฉพาะ