- Details

- Category: อสังหาริมทรัพย์ฯ

- Published: Friday, 29 March 2024 13:17

- Hits: 6709

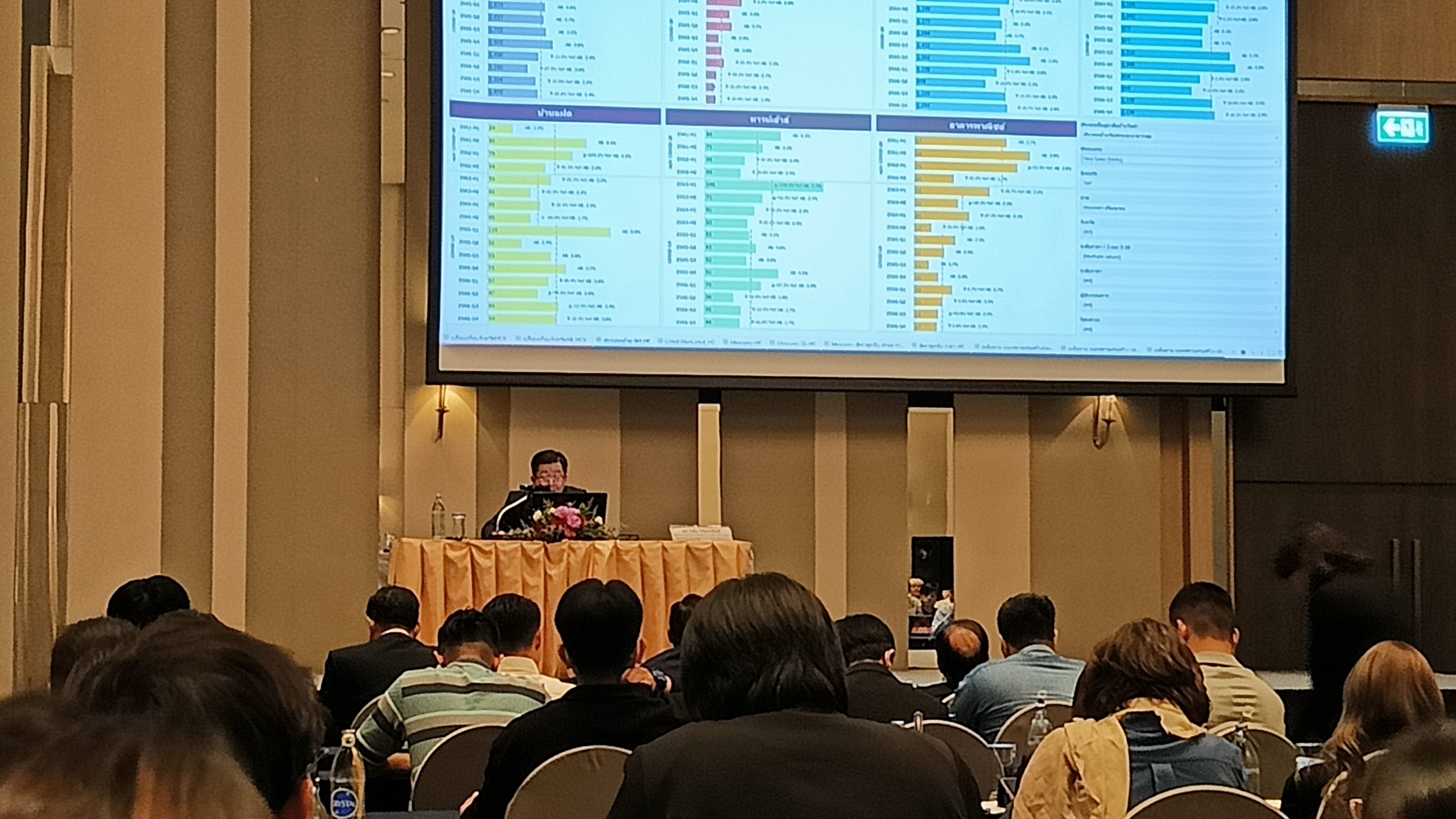

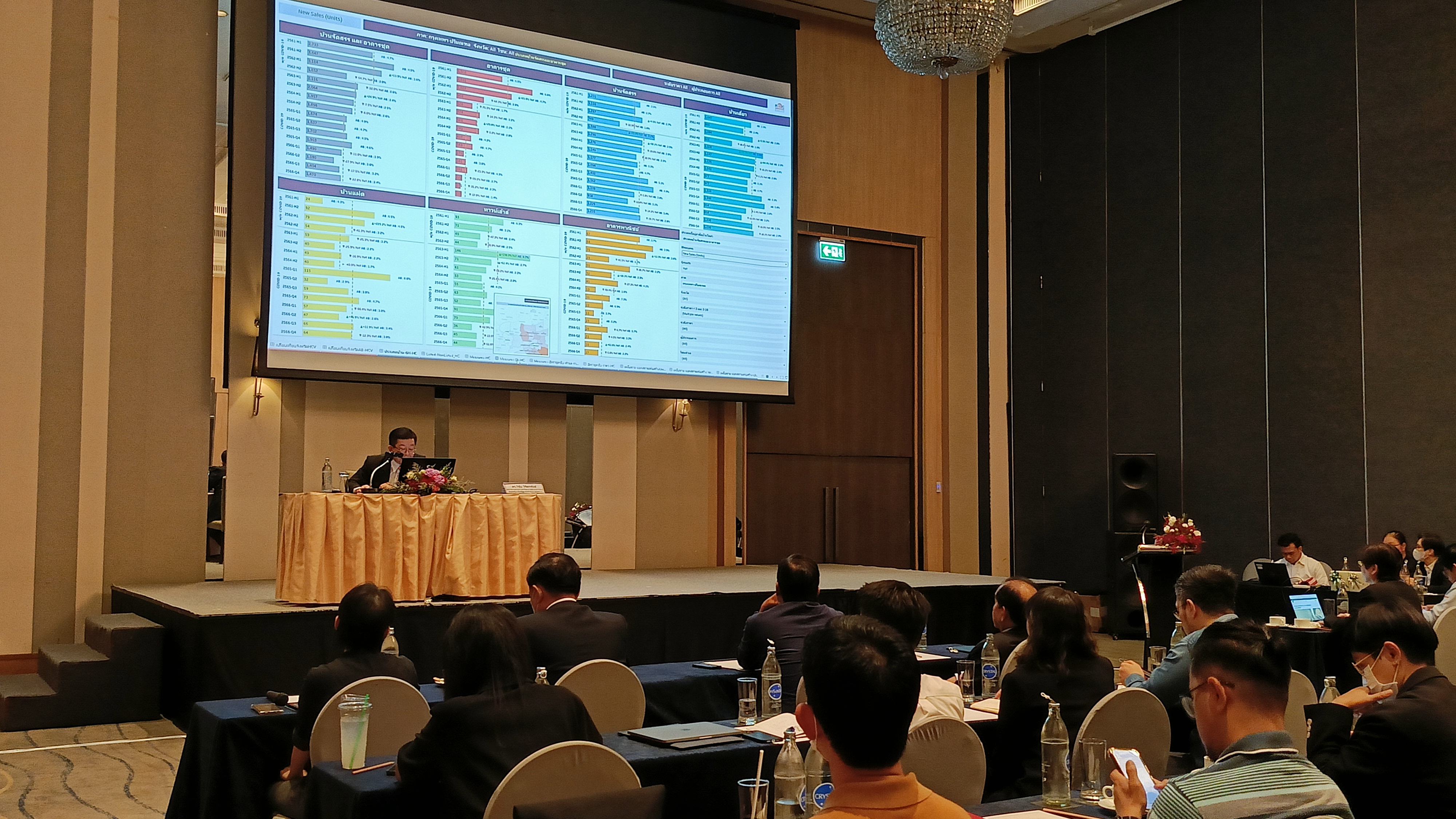

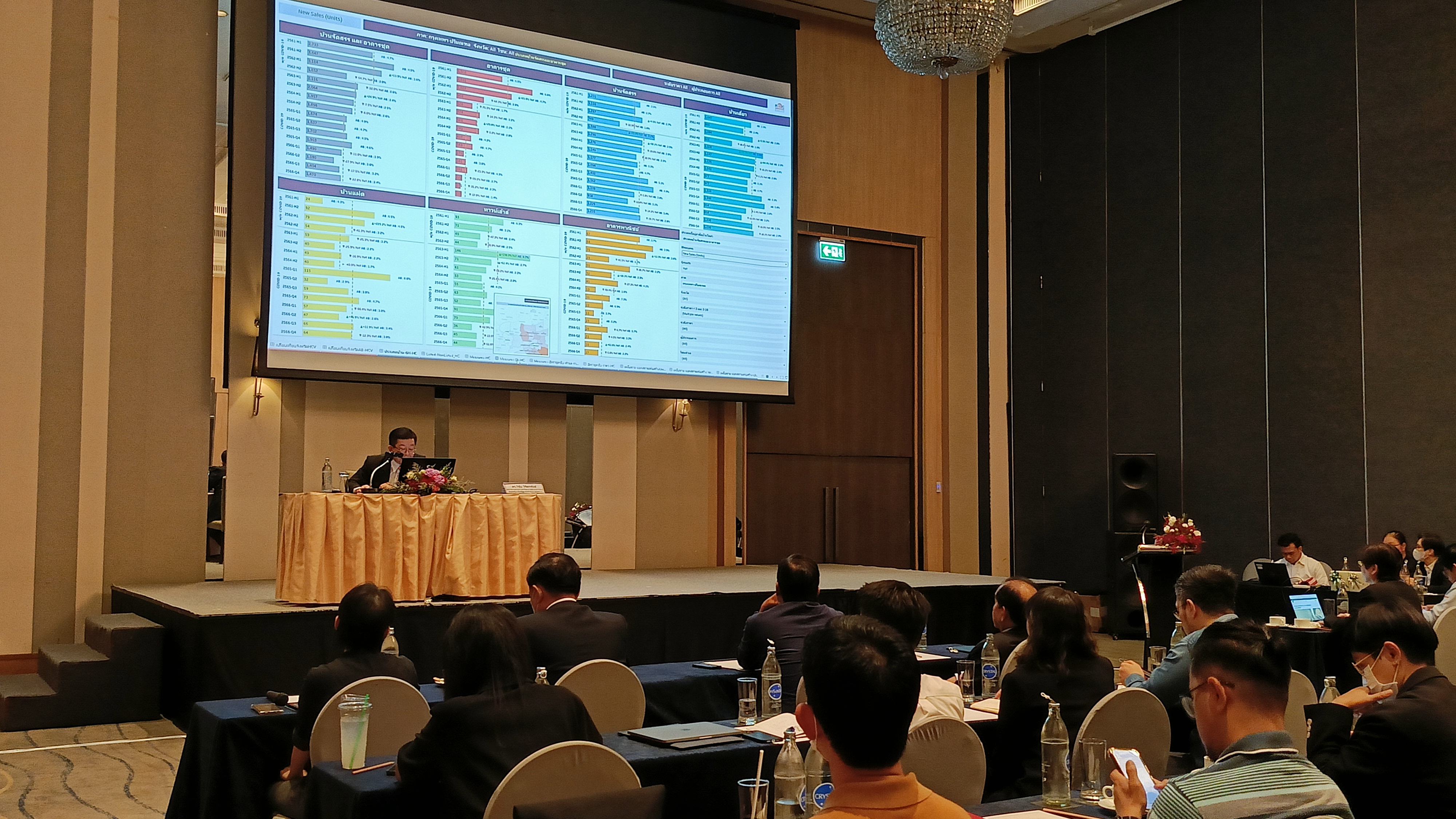

สถานการณ์ตลาดที่อยู่อาศัย ไตรมาส 4/2566 หน่วยขายได้ใหม่ลดลง 14.5% ภาพรวมปี 2566 ยอดขายลดลง 22.5% หน่วยเหลือขายเพิ่ม 13.7%

REIC รายงานผลสำรวจภาคสนามโครงการที่อยู่อาศัยภาพรวม ปี 2566 มีจำนวนที่อยู่อาศัยเปิดตัวใหม่เข้าสู่ตลาดภาพรวมลดลงร้อยละ -11.9 โครงการที่อยู่อาศัยขายได้ใหม่ลดลงร้อยละ -22.5 ขณะที่ที่อยู่อาศัยเหลือขายเพิ่มขึ้นร้อยละ 13.7 เมื่อเทียบกับปี 2565 อัตราดูดซับลดลงมาอยู่ที่ร้อยละ 2.7 สำหรับปี 2567 REIC คาดการณ์ว่าจะมีที่อยู่อาศัยเปิดขายใหม่เข้ามาในตลาด เพิ่มขึ้นร้อยละ 7.0 ที่อยู่อาศัยขายได้ใหม่เพิ่มขึ้นร้อยละ 24.6 โครงการที่อยู่อาศัยเหลือขาย เพิ่มขึ้นร้อยละ 10.6 เมื่อเทียบกับปี 2566

ศูนย์ข้อมูลอสังหาริมทรัพย์ ธนาคารอาคารสงเคราะห์ (REIC) รายงานผลสำรวจโครงการที่อยู่อาศัยอยู่ระหว่างการขาย ประจำไตรมาส 4 ปี 2566 โดยได้ทำการสำรวจเฉพาะโครงการที่มีหน่วยเหลือขายไม่ต่ำกว่า 6 หน่วย พบว่ามีอุปทานที่อยู่อาศัยที่เสนอขายทั้งหมด 228,102 หน่วย มูลค่า 1,264,325 ล้านบาท จำนวนหน่วยเพิ่มขึ้นร้อยละ 10.8 มูลค่าเพิ่มขึ้นร้อยละ 21.5 หน่วย ในจำนวนดังกล่าวเป็นโครงการเปิดขายใหม่จำนวน 31,363 หน่วย มูลค่า 240,006 ล้านบาท จำนวนหน่วยเพิ่มขึ้นร้อยละ 13.0 มูลค่าเพิ่มขึ้นร้อยละ 49.2 ขณะที่มีหน่วยขายได้ใหม่จำนวน 18,208 หน่วย มูลค่า 94,793 ล้านบาท จำนวนหน่วยลดลงร้อยละ -14.5 มูลค่าลดลงร้อยละ -19.4 ส่งผลให้จำนวนที่อยู่อาศัยเหลือขายมีจำนวนถึง 209,894 หน่วย มูลค่า 1,169,531 ล้านบาท จำนวนหน่วยเพิ่มขึ้นร้อยละ 13.7 มูลค่าเพิ่มขึ้นร้อยละ 26.7 เมื่อเทียบกับช่วงเดียวกันของปีก่อน

ดร.วิชัย วิรัตกพันธ์ ผู้ตรวจการธนาคารอาคารสงเคราะห์ และรักษาการผู้อำนวยการ

ศูนย์ข้อมูลอสังหาริมทรัพย์ เปิดเผยว่าภาวะตลาดที่อยู่อาศัยในไตรมาส 4 ปี 2566 โดยภาพรวมพบว่าการเปลี่ยนแปลงของอุปสงค์และอุปทานไม่สอดคล้องกันโดยมีอุปทานเพิ่มเข้ามาในตลาดจำนวนถึง 31,363 หน่วย หรือเพิ่มขึ้นร้อยละ 13.0 ในขณะที่อุปสงค์หรือยอดขายใหม่ในตลาดมีจำนวน 18,208 หน่วย ลดลงร้อยละ - 14.5 ภาพรวมดังกล่าวส่งผลต่อจำนวนที่อยู่อาศัยเหลือขายทำให้มีสัดส่วนเพิ่มสูงขึ้นร้อยละ 13.7 โดยเป็นการเพิ่มขึ้นมากที่สุดในรอบ 4 ไตรมาส และมีผลให้อัตราดูดซับโดยเฉลี่ยลดลงอยู่ที่ ร้อยละ 2.7

อุปทานโดยรวมของตลาดที่อยู่อาศัยกรุงเทพฯปริมณฑล

จากการสำรวจพบว่าในช่วงไตรมาส 4 ปี 2566 มีโครงการเปิดตัวใหม่เข้าสู่ตลาดจำนวนทั้งสิ้น 31,363 หน่วย มูลค่า 240,006 ล้านบาท จำนวนหน่วยเพิ่มขึ้นร้อยละ 13.0 มูลค่าเพิ่มขึ้นร้อยละ 49.2 ในจำนวนดังกล่าวเป็นโครงการอาคารชุด 15,593 หน่วย มูลค่า 95,611 ล้านบาท เพิ่มขึ้นร้อยละ 16.2 มูลค่าเพิ่มขึ้นร้อยละ 111.2 เป็นโครงการบ้านจัดสรรจำนวน 15,770 หน่วย มูลค่า 144,395 ล้านบาท จำนวนหน่วยเพิ่มขึ้นร้อยละ 10.1 มูลค่าเพิ่มขึ้นร้อยละ 24.9

แยกตามประเภทที่อยู่อาศัยเปิดขายใหม่ในช่วงไตรมาส 4 ปี 2566 พบว่าอาคารชุดมีจำนวนหน่วยเปิดขายใหม่สูงสุดถึงร้อยละ 49.7 (15,593 หน่วย) รองลงมาคือบ้านจัดบ้านเดี่ยวร้อยละ 22.1 (6,917 หน่วย) ทาวน์เฮ้าส์ ร้อยละ 17.6 (5,510 หน่วย) บ้านแฝดร้อยละ 10.5 (3,306 หน่วย) โดยระดับราคาที่มีการเปิดขายใหม่มากที่สุดอยู่ในกลุ่มราคา 2.01 - 3.00 ล้านบาท โดยมีจำนวนถึง 6,588 หน่วย และระดับราคา 3.01 - 5.00 ล้านบาท มีจำนวน 6,056 หน่วย

5 ทำเลที่มีการเปิดตัวโครงการใหม่สูงสุด ประกอบด้วย

อันดับ 1 ทำเลธนบุรี-คลองสาน-บางกอกน้อย-บางกอกใหญ่-บางพลัด จำนวน 3,351 หน่วย มูลค่า 13,420 ล้านบาท

อันดับ 2 ทำเลบางใหญ่-บางบัวทอง-บางกรวย-ไทรน้อย จำนวน 3,146 หน่วย มูลค่า 18,535 ล้านบาท

อันดับ 3 ทำเลภาษีเจริญ-บางแค-หนองแขม จำนวน 2,733 หน่วย มูลค่า 20,184 ล้านบาท

อันดับ 4 ทำเลคลองสามวา-มีนบุรี- ลาดกระบัง จำนวน 2,499 หน่วย มูลค่า 10,607 ล้านบาท

อันดับ 5 ทำเลบางพลี-บางบ่อ-บางเสาธง จำนวน 2,407 หน่วย มูลค่า 13,061 ล้านบาท

5 ทำเลที่มีการเปิดตัวโครงการอาคารชุดสูงสุด ประกอบด้วย

อันดับ 1 ทำเลธนบุรี-คลองสาน-บางกอกน้อย-บางกอกใหญ่-บางพลัด จำนวน 3,351 หน่วย มูลค่า 13,420 ล้านบาท

อันดับ 2 ทำเลบางซื่อ-ดุสิต-จำนวน 1,962 หน่วย มูลค่า 24,328 ล้านบาท

อันดับ 3 ทำเลภาษีเจริญ-บางแค-หนองแขม-จำนวน 1,581 หน่วย มูลค่า 2,380 ล้านบาท

อันดับ 4 ทำเลคลองสามวา-มีนบุรี-ลาดกระบัง จำนวน 1,283 หน่วย มูลค่า 2,899 ล้านบาท

อันดับ 5 ทำเลห้วยขวาง-จตุจักร-ดินแดง จำนวน 1,110 หน่วย มูลค่า 3,878 ล้านบาท

5 ทำเลที่มีการเปิดตัวโครงการบ้านจัดสรรใหม่สูงสุด ประกอบด้วย

อันดับ 1 ทำเลบางใหญ่-บางบัวทอง-บางกรวย-ไทรน้อย จำนวน 3,146 หน่วย มูลค่า 18,535 ล้านบาท

อันดับ 2 ทำเลบางพลี-บางบ่อ-บางเสาธง จำนวน 1,700 หน่วย มูลค่า 12,063 ล้านบาท

อันดับ 3 ทำเลคลองหลวง จำนวน 1,405 หน่วย มูลค่า 5,650 ล้านบาท

อันดับ 4 ทำเลเมืองสมุทรปราการ-พระประแดง-พระสมุทรเจดีย์ จำนวน 1,335 หน่วย มูลค่า 5,477 ล้านบาท

อันดับ 5 ทำเลคลองสามวา-มีนบุรี-ลาดกระบัง จำนวน 1,216 หน่วย มูลค่า 7,708 ล้านบาท

อุปสงค์โดยรวมตลาดที่อยู่อาศัยกรุงเทพฯปริมณฑล

ความเคลื่อนไหวด้านอุปสงค์ในช่วงไตรมาส 4 ปี 2566 พบว่ายอดขายใหม่ลดลงต่อเนื่อง 4 ไตรมาส โดยในไตรมาส 4 มีจำนวนที่อยู่อาศัยขายได้ใหม่ 18,208 หน่วย มูลค่า 94,793 ล้านบาท ภาพรวมจำนวนหน่วยลดลงถึงร้อยละ -14.5 ในจำนวนดังกล่าวเป็นจำนวนหน่วยขายได้ใหม่ในกลุ่มโครงการบ้านจัดสรร 11,228 หน่วย มูลค่า 69,654 ล้านบาท เป็นโครงการอาคารชุดจำนวน 6,980 หน่วย มูลค่า 25,139 ล้านบาท จะเห็นได้ว่าการลดลงของยอดขายใหม่มีการเคลื่อนไหว

ในกลุ่มของโครงการอาคารชุดมากกว่าโดยมีสัดส่วนลดลงถึงร้อยละ -19.2 ขณะที่ยอดขายใหม่ในกลุ่มโครงการบ้านจัดสรรลดลงร้อยละ -11.3

ในจำนวนที่อยู่อาศัยขายได้ใหม่อาคารชุดยังคงเป็นที่อยู่อาศัยที่มีสัดส่วนขายได้ใหม่สูงสุดถึงร้อยละ 38.3 (6,980 หน่วย) รองลงมาคือทาวน์เฮ้าส์ร้อยละ 31.5 (5,734 หน่วย) บ้านเดี่ยว ร้อยละ 18.6 (3,392 หน่วย) บ้านแฝด ร้อยละ 10.8 (1,967 หน่วย) และอาคารพาณิชย์ ร้อยละ 0.7 (135 หน่วย) โดยระดับราคาที่อยู่อาศัยขายได้ใหม่สูงสุดอยู่ในกลุ่มของระดับราคา 2.01-3.00 ล้านบาท โดยมีจำนวนถึง 5,816 หน่วย และระดับราคา 3.01 - 5.00 ล้านบาท โดยมีจำนวน 4,288 หน่วย

5 ทำเลที่มีจำนวนที่อยู่อาศัยขายได้ใหม่สูงสุด ประกอบด้วย

อันดับ 1 ทำเลบางพลี-บางบ่อ-บางเสาธง จำนวน 2,315 หน่วย มูลค่า 13,790 ล้านบาท

อันดับ 2 ทำเลบางใหญ่-บางบัวทอง-บางกรวย-ไทรน้อย จำนวน 1,711 หน่วย มูลค่า 8,768 ล้านบาท

อันดับ 3 ทำเลเมืองสมุทรปราการ-พระประแดง-พระสมุทรเจดีย์ จำนวน 1,613 หน่วย มูลค่า 6,221 ล้านบาท

อันดับ 4 ทำเลคลองหลวง จำนวน 1,333 หน่วย มูลค่า 4,294 ล้านบาท

อันดับ 5 ทำเลลำลูกกา-ธัญบุรี จำนวน 1,280 หน่วย มูลค่า 4,488 ล้านบาท

5 ทำเลที่มีที่จำนวนอาคารชุดขายได้ใหม่สูงสุด ประกอบด้วย

อันดับ 1 ทำเลธนบุรี-คลองสาน-บางกอกน้อย-บางกอกใหญ่-บางพลัด จำนวน 1,053 หน่วย มูลค่า 3,619 ล้านบาท

อันดับ 2 ทำเลพระโขนง-บางนา-สวนหลวง-ประเวศ จำนวน 808 หน่วย มูลค่า 2,587 ล้านบาท

อันดับ 3 ทำเลคลองหลวง จำนวน 542 หน่วย มูลค่า 1,099 ล้านบาท

อันดับ 4 ทำเลเมืองนนทบุรี-ปากเกร็ด จำนวน 487 หน่วย มูลค่า 1,263 ล้านบาท

อันดับ 5 ทำเลบางพลี-บางบ่อ-บางเสาธง จำนวน 485 หน่วย มูลค่า 2,493 ล้านบาท

5 ทำเลที่มีจำนวนบ้านจัดสรรขายได้ใหม่สูงสุด ประกอบด้วย

อันดับ 1 ทำเลบางพลี-บางบ่อ-บางเสาธง จำนวน 1,830 หน่วย มูลค่า 11,296 ล้านบาท

อันดับ 2 ทำเลบางใหญ่-บางบัวทอง-บางกรวย-ไทรน้อย จำนวน 1,528 หน่วย มูลค่า 8,387 ล้านบาท

อันดับ 3 ทำเลเมืองสมุทรปราการ-พระประแดง-พระสมุทรเจดีย์ จำนวน 1,152 หน่วย มูลค่า 5,010 ล้านบาท

อันดับ 4 ทำเลลำลูกกา-ธัญบุรี จำนวน 956 หน่วย มูลค่า 3,934 ล้านบาท

อันดับ 5 ทำเลเมืองสมุทรสาคร จำนวน 880 หน่วย มูลค่า 4,717 ล้านบาท

นอกจากทำเลที่มีโครงการเปิดขายใหม่มากที่สุด และโครงการขายได้ใหม่มากที่สุด แล้วยังมีทำเลที่ควรเฝ้าระวังหรือทำเลที่มีหน่วยเหลือขายสูงสุด โดยจากจำนวนที่อยู่อาศัยเหลือขายจำนวน 209,894 หน่วย พบว่าในจำนวนดังกล่าวมีหน่วยที่สร้างเสร็จเหลือขายจำนวน 41,470 หน่วย ที่อยู่อาศัยเหลือขายอยู่ระหว่างการก่อสร้างจำนวน 73,571 หน่วย และที่อยู่อาศัยเหลือขายที่ยังไม่มีการก่อสร้างจำนวน 94,853 หน่วย โดยที่อยู่อาศัยเหลือขายทั้งหมด ประกอบด้วยอาคารชุด 83,647 หน่วย ทาวน์เฮ้าส์ จำนวน 64,411 หน่วย บ้านเดี่ยว จำนวน 37,841 หน่วย บ้านแฝด จำนวน 22,098 หน่วย อาคารพาณิชย์ จำนวน 1,897 หน่วย โดยระดับราคาที่มีจำนวนหน่วยเหลือขายสูงสุดอยู่ในกลุ่มราคา 2.01 - 3.00 ล้านบาท โดยมีจำนวนถึง 63,582 หน่วย ระดับราคา 3.01 - 5.00 ล้านบาท จำนวน 53,743 หน่วย ระดับราคา 5.01 - 7.50 ล้านบาทจำนวน 27,135 หน่วย

โดยมีทำเลที่ยังคงต้องเฝ้าติดตามสถานการณ์อย่างใกล้ชิด หรือทำเลที่มีหน่วยเหลือขายสูงสุด 5 อันดับแรก ประกอบด้วย

อันดับ 1 ทำเลบางใหญ่-บางบัวทอง-บางกรวย-ไทรน้อย จำนวน 20,271 หน่วย มูลค่า 103,335 ล้านบาท

อันดับ 2 ทำเลลำลูกกา-ธัญบุรี จำนวน 18,303 หน่วย มูลค่า 85,304 ล้านบาท

อันดับ 3 ทำเลบางพลี-บางบ่อ-บางเสาธง จำนวน 16,762 หน่วย มูลค่า 93,270 ล้านบาท

อันดับ 4 ทำเลคลองหลวง จำนวน 16,558 หน่วย มูลค่า 61,418 ล้านบาท

อันดับ 5 ทำเลเมืองสมุทรปราการ-พระประแดง-พระสมุทรเจดีย์ จำนวน 13,807 หน่วย มูลค่า 45,221 ล้านบาท

สำหรับภาพรวมทั้งปี 2566 จากการสำรวจของ REIC พบว่ามีจำนวนที่อยู่อาศัยเปิดตัวใหม่เข้าสู่ตลาดจำนวนทั้งสิ้น 96,278 หน่วย ภาพรวมลดลงร้อยละ-11.9 ประกอบด้วยโครงการบ้านจัดสรร 48,923 หน่วย โครงการอาคารชุด 47,355 หน่วย มีโครงการที่อยู่อาศัยขายได้ใหม่จำนวนทั้งสิ้น 73,703 หน่วย ภาพรวมลดลงร้อยละ- 22.5 ประกอบด้วยโครงการบ้านจัดสรร 43,229 หน่วย โครงการอาคารชุด 30,474 หน่วย มีที่อยู่อาศัยเหลือขายจำนวนทั้งสิ้น 209,894 หน่วย ภาพรวมเพิ่มขึ้นร้อยละ 13.7 ประกอบด้วยโครงการบ้านจัดสรร 126,247 หน่วย โครงการอาคารชุด 83,647 หน่วย โดยอัตราดูดซับลดลงจากร้อยละ 3.8 ในปี 2565 เป็นร้อยละ 2.7 ในปี 2566

REIC คาดการณ์ว่า ถ้าปัจจัยทางเศรษฐกิจสามารถบรรลุตามเป้าหมาย จะส่งผลให้ปี 2567 มีโอกาสที่จะปรับตัวขึ้นไปใกล้สถานการณ์ในปี 2565 มากขึ้นซึ่งเป็นปีที่ดีที่สุดหลังจากการเกิดสถานการณ์โควิด-19 สำหรับในปี 2567 คาดว่าที่อยู่อาศัยเปิดขายใหม่อาจจะเข้ามาในตลาดจำนวนทั้งสิ้น 103,019 หน่วย เพิ่มขึ้นร้อยละ 7.0 มูลค่ารวม 651,377 ล้านบาท ประกอบด้วยโครงการบ้านจัดสรร 50,882 หน่วย มูลค่า 425,415 ล้านบาท โครงการอาคารชุด จำนวน 52,137 หน่วย มูลค่า 225,965 ล้านบาท และคาดว่าจะมีจำนวนที่อยู่อาศัยขายได้ใหม่ 91,869 หน่วย เพิ่มขึ้นร้อยละ 24.6 มูลค่า 486,084 ล้านบาท ประกอบด้วยโครงการบ้านจัดสรรจำนวน 52,647 หน่วย มูลค่ารวม 333,868 ล้านบาท โครงการอาคารชุด จำนวน 39,222 ล้านบาท มูลค่า 152,216 ล้านบาท ซึ่งการที่ยอดขายของอาคารชุดอาจจะต่ำกว่ายอดเปิดตัวใหม่ คาดว่าอาจส่งผลให้ภาพรวมโครงการที่อยู่อาศัยเหลือขายจะมีจำนวน 232,216 หน่วย มูลค่า 1,296,376 ล้านบาท เพิ่มขึ้นร้อยละ 10.6 เทียบกับปี 2566 ประกอบด้วย โครงการบ้านจัดสรร 135,654 หน่วย มูลค่า 866,755 ล้านบาท และโครงการอาคารชุด 96,562 หน่วย มูลค่า 429,621 ล้านบาท โดยอัตราดูดซับลดลงอยู่ที่ร้อยละ 2.4 เนื่องจากอุปทานที่เพิ่มขึ้น โดยเฉพาะอัตราดูดซับการขายของโครงการอาคารชุดที่อาจมีการปรับลดลงมากกว่าบ้านจัดสรร

ดร.วิชัย “กล่าวสรุปถึงทิศทางในปี 2567 ว่าทิศทางสถานการณ์ตลาดที่อยู่อาศัยในพื้นที่กรุงเทพฯ-ปริมณฑล มีแนวโน้มปรับตัวขึ้นเล็กน้อย แต่ยังต้องเผชิญกับปัจจัยเสี่ยงหลายด้าน ได้แก่ (1) เศรษฐกิจไทยที่อาจจะชะลอตัวลงจาก

เศรษฐกิจโลกที่ชะลอตัว (2) การยกเลิกมาตรการผ่อนปรน LTV (3) ค่าครองชีพที่สูงขึ้น และภาวะหนี้ครัวเรือนที่ยังคงมีอัตราส่วนที่สูงกว่าร้อยละ 90 ของ GDP ซึ่งสิ่งเหล่านี้ล้วนเป็นปัจจัยสำคัญที่ส่งผลต่อความสามารถในการซื้อที่อยู่อาศัยและการขอสินเชื่อ ทำให้มีโอกาสเข้าถึงสินเชื่อได้น้อยลง เนื่องจากสถาบันการเงินมีเกณฑ์ในการพิจารณาสินเชื่อที่เข้มงวดขึ้น ซึ่งคาดว่าอาจส่งผลกระทบต่อยอดการโอนกรรมสิทธิ์ได้ แต่หากมีการออกมาตรการเพิ่มความสามารถในการซื้อที่อยู่อาศัย และมาตรการกระตุ้นเศรษฐกิจที่เห็นผลอย่างเป็นรูปธรรม มีโอกาสที่ตลาดจะปรับตัวดีขึ้นกว่าที่คาดการณ์ไว้”