- Details

- Category: อสังหาริมทรัพย์ฯ

- Published: Thursday, 20 January 2022 18:46

- Hits: 11153

ก้าวสู่ปีที่ 20 เน็กซัส เผยสถิติ ‘ภาพรวมอสังหาฯ ตลอดระยะเวลา 20 ปี’ จากเริ่มต้น – สูงสุด – สู่ความยั่งยืน

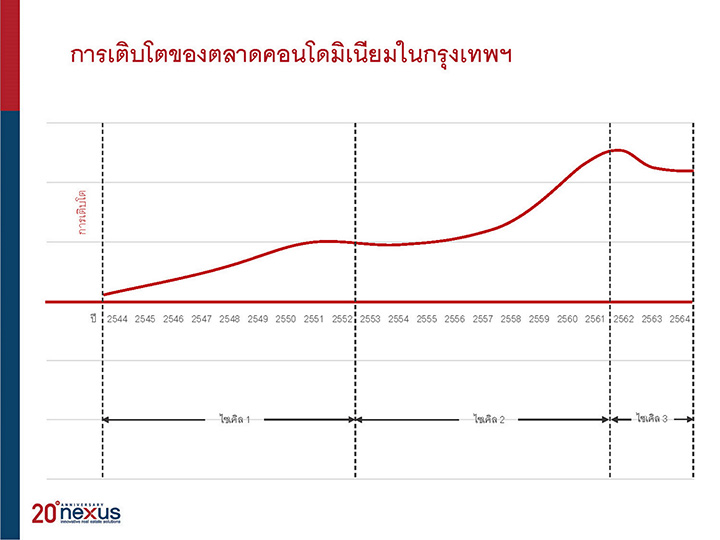

เน็กซัส เผยภาพตลาดอสังหาริมทรัพย์ในกรุงเทพในช่วง 20 ปีที่ผ่านมา แบ่งเป็น 3-4 ไซเคิลหลักๆ คือ เริ่มต้น - สูงสุด - สู่ความยั่งยืน คาดในปี 2565 นี้ จะเห็นดีเวลลอปเปอร์ส่วนใหญ่เริ่มเปิดตัวโครงการที่ตรงความต้องการของผู้อยู่อาศัยจริง (Real Demand) มากยิ่งขึ้น กลุ่มซิตี้คอนโด และ ลักซัวรี่คอนโด จะกลับมาเป็นที่ต้องการของตลาดอีกครั้ง ในขณะที่ราคาของคอนโดก็จะถูกกลไกตลาด ปรับให้สะท้อนกับความเป็นจริงมากยิ่งขึ้น สำหรับตลาดอาคารสำนักงานและตลาดศูนย์การค้า ยังคงได้รับผลกระทบจากการแพร่ระบาดของโควิด-19 ค่อนข้างมาก ทางรอดของผู้ประกอบการ คือ ต้องปรับบริการให้มีรูปแบบที่ชัดเจนและหลากหลายขึ้น

นางนลินรัตน์ เจริญสุพงษ์ กรรมการผู้จัดการ บริษัท เน็กซัส พรอพเพอร์ตี้ มาร์เก็ตติ้ง จำกัด เผยว่า “ในโอกาสครบรอบ 20 ปี ที่เน็กซัสได้เปิดบริการด้านการเป็นที่ปรึกษาด้านการตลาด การขาย ให้กับอสังหาริมทรัพย์ในทุกกลุ่ม ไม่ว่าจะเป็นอสังหาฯ เพื่ออยู่อาศัย อสังหาฯ เพื่อการพาณิชยกรรม รวมถึงงานวิจัยและประเมินราคาอสังหาริมทรัพย์ ทำให้เรามีข้อมูลสะสมอย่างมากมายทั้งตลาด เราได้เห็นการเติบโตของตลาดตามลักษณะของสินค้า โดยการเปลี่ยนแปลงของตลาดที่เห็นได้ชัดที่สุด คือปี 2563 เป็นต้นมา หรือช่วงที่โควิด-19 ได้เข้ามาทำความรู้จักกับคนทั่วโลก โดยในครั้งนี้ จึงได้นำข้อมูลทั้ง 20 ปีมาเผยแพร่ให้ได้รับทราบเพื่อเห็นการเติบโต และเพื่อคาดการณ์แนวโน้มอนาคตกันได้อย่างแม่นยำมากยิ่งขึ้น”

ตลาดคอนโดมิเนียม

ที่มา: Nexus Research, January 2022

“ตลอด 20 ปีที่ผ่านมา เราเห็นความเปลี่ยนแปลงที่ชัดเจนในตลาดคอนโดมิเนียมเป็นอย่างมาก ทั้งในแง่ของอุปทาน อุปสงค์ ราคา ทำเล และ พฤติกรรมผู้บริโภค และเราเชื่อว่าทิศทางของตลาด จะยังคงปรับเปลี่ยนตามพฤติกรรมของผู้บริโภค ที่เปลี่ยนไปอย่างรวดเร็ว และอุบัติการณ์โรคระบาดที่ทำให้การคาดการณ์ตลาดเป็นไปได้ยากขึ้น”

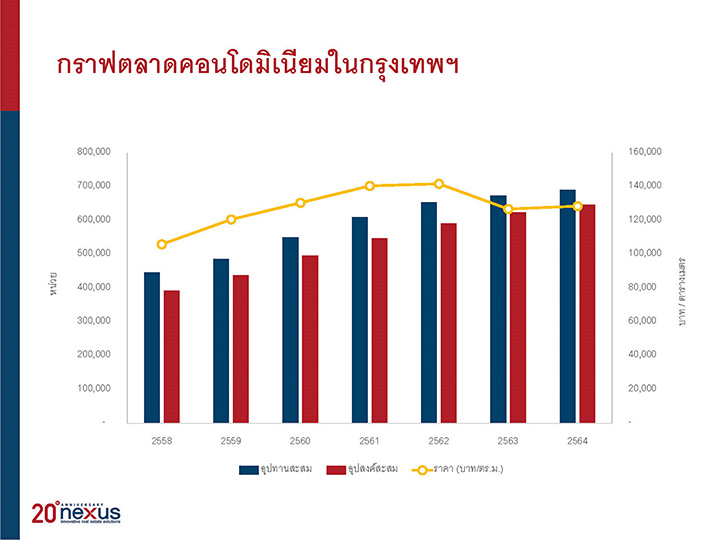

“ทั้งนี้ จากผลวิจัยข้อมูลในช่วง 20 ปีของเน็กซัสพบว่า ณ สิ้นปี พ.ศ.2564 อุปทานของคอนโดมิเนียมในตลาดกรุงเทพและปริมณฑล มีทั้งหมด 694,000 หน่วย การเติบโตของอุปทาน แบ่งออกเป็น 3 ไซเคิลหลัก โดยในช่วงแรก ปี พ.ศ. 2544 - 2552 การพัฒนาคอนโดมิเนียมส่วนใหญ่ จะกระจุกตัวอยู่ใจกลางเมืองและบริเวณรอบใจกลางเมือง จำนวนหน่วยที่พัฒนาสะสมมีอยู่ 123,000 หน่วย ตลาดเริ่มเปลี่ยนแปลงอย่างเห็นได้ชัด ในไซเคิลที่ 2 ช่วงปี พ.ศ. 2553 – 2561 การพัฒนาขยายตัวออกไปในทำเลรอบนอกมากขึ้น และมีดีเวลลอปเปอร์รายใหม่เข้ามาในตลาดมากขึ้น อุปทานเพิ่มขึ้นอย่างก้าวกระโดด โดยมีอุปทานสะสมในช่วง 8 ปีเพิ่มขึ้นถึง 482,000 หน่วย อย่างไรก็ดีในช่วงไซเคิลที่ 3 ช่วงปี พ.ศ. 2562 - 2664 ตลาดหดตัวลงอย่างมาก เนื่องจากได้รับผลกระทบจากปัจจัยทางเศรษฐกิจและเหตุการณ์ไม่คาดฝันอย่างโควิด-19 โดยในช่วง 3 ปีที่ผ่านมา มีอุปทานเพิ่มขึ้นเพียง 80,100 หน่วย ซึ่งในปี พ.ศ. 2564 มีคอนโดมิเนียมเปิดใหม่เพียง 16,800 หน่วยเท่านั้น นับว่าต่ำที่สุดในรอบ 12 ปี”

“สำหรับราคาคอนโดมิเนียมในกรุงเทพ ในช่วง 20 ปีที่ผ่านมา มีการปรับตัวสูงสุดถึง 3 เท่า จากราคาเฉลี่ยตารางเมตรละ 48,000 บาท ในปีพ.ศ. 2544 ปรับสูงที่สุดในปีพ.ศ. 2562 เป็นราคาเฉลี่ยอยู่ที่ 141,800 บาทต่อตารางเมตร แต่เนื่องจากผลกระทบของโควิด-19 ดีเวลลอปเปอร์มีการปรับรูปแบบสินค้า ให้เข้ากับความต้องการของตลาดมากขึ้น ทำให้ราคาเฉลี่ยลดลงมาอยู่ที่ 128,600 บาทต่อตารางเมตรเมื่อสิ้นปี พ.ศ.2564 ขณะที่คอนโดมิเนียมเปิดใหม่ในปี พ.ศ.2564 นั้น ดีเวลลอปเปอร์กลับมาทำราคาที่ลูกค้าเอื้อมถึงมากยิ่งขึ้น โดยจากผลวิจัยพบว่าคอนโดมิเนียมเปิดใหม่ในปี พ.ศ.2564 มีราคาเฉลี่ยอยู่ที่ 86,100 บาทต่อตารางเมตร ซึ่งเป็นผลมาจากรูปแบบสินค้าในตลาด ที่มีการปรับตัวไปสู่ตลาดบัดเจท คอนโด (Budget Condo) มากขึ้น”

ในส่วนของความต้องการคอนโดมิเนียมนั้น ยอดขายที่เกิดขึ้นระหว่างปี เป็นยอดขายจากความต้องการอยู่อาศัยจริง โดยปัจจัยหลักที่ทำให้ผู้ซื้อตัดสินใจในช่วงปีที่ผ่านมา ยังคงเป็นคอนโดมิเนียมพร้อมอยู่ที่ราคาเหมาะสม อย่างไรก็ตามปี 2564 ที่ผ่านมา นับว่ามียอดขายคอนโดมิเนียมต่ำที่สุดในรอบ 12 ปีที่ผ่านมา ซึ่งมียอดขายเพียง 23,400 หน่วย อัตราการขายรวมในตลาดอยู่ที่ 94%

ทั้งนี้ แนวโน้มตลาดคอนโดมิเนียมในปี 2565 นั้น นางนลินรัตน์ เจริญสุพงษ์ คาดการณ์ว่า “ตลาดคอนโดมิเนียมในไซเคิลปัจจุบัน จะค่อยๆ ขยับกลับมาเติบโตอย่างช้าๆ ราคาตลาดรวมอาจทรงตัว หรือปรับขึ้นไม่มาก อันเนื่องมาจากคอนโดมิเนียมที่พัฒนาใหม่ๆ จะเจาะกลุ่ม บัดเจท คอนโด มากขึ้นเรื่อยๆ นอกจากนี้ธุรกิจคอนโดมิเนียมจะมีการเปลี่ยนรูปแบบไปอย่างรวดเร็ว จาก 20 ปีที่อยู่ในธุรกิจอสังหาริมทรัพย์มา พบว่าตลาดเติบโตอย่างก้าวกระโดด ความต้องการอยู่อาศัยเติบโต และผลักดันให้ราคาคอนโดมิเนียมเติบโตสูงกว่าอัตราการเติบโตของเศรษฐกิจ และรายได้จริง ดังนั้น จากปี 2565 เป็นต้นไป ในระยะกลางการเติบโตในตลาดคอนโดมิเนียม จะยังคงอยู่อย่างมีเสถียรภาพมากขึ้น ราคาที่เติบโตจะสะท้อนความต้องการจริงมากยิ่งขึ้น สำหรับในปี 2565 คาดว่าตลาดคอนโดมิเนียมในกรุงเทพ จะมีโครงการเปิดใหม่ไม่ต่ำกว่า 30,000 หน่วย และอุปทานจะเติบโตใน 2 ตลาดหลัก คือ ตลาดลักชัวรี่ ใจกลางเมือง และตลาดซิตี้คอนโด และคอนโดราคาย่อมเยารอบนอกเมือง ซึ่งการเติบโตจะมาจาก 2 ปัจจัยหลักที่แตกต่างกันโดยสิ้นเชิง ได้แก่ คอนโดมิเนียมกลางเมือง เกิดจากความต้องการบ้านหลังที่ 2 ที่ใกล้ที่ทำงาน ใกล้โรงเรียน หรือเมื่อสูงวัยขึ้น ต้องการย้ายเข้ามาอยู่ในเมือง เพื่อความสะดวกสบายในการเดินทาง การดูแลที่อยู่อาศัยขนาดกะทัดรัด ปลอดภัย และสะดวกสบายมากขึ้น และตลาดซิตี้คอนโดเกิดจากปัจจัยการขยายตัวของเมืองและรถไฟฟ้าต่างๆ รวมถึงความต้องการของผู้บริโภคที่ต้องการที่อยู่อาศัยใกล้รถไฟฟ้า เพื่อความสะดวกสบายในการเดินทางและทำงาน

ตลาดพื้นที่พาณิชยกรรม

นายธีระวิทย์ ลิ้มทองสกุล กรรมการผู้จัดการ บริษัท เน็กซัส เรียลเอสเตท แอ็ดไวเซอรี่ จำกัด เผยว่า “ในช่วง 20 ปีที่ผ่านมา ตลาดพื้นที่พาณิชยกรรม มีการเปลี่ยนแปลงไปในหลายด้าน ทั้งในเรื่องของจำนวนพื้นที่เช่า พฤติกรรมการเช่า และราคาค่าเช่า รวมถึงปัจจัยอื่นที่มีผลต่อการขยายตัวของตลาด เช่น การสร้างรถไฟฟ้าทั้งบนดินและใต้ดิน โดยปัจจุบัน ตลาดอาคารสำนักงานและตลาดศูนย์การค้าได้รับผลกระทบจากการแพร่ระบาดของโควิด-19 ค่อนข้างมาก อีกทั้งตลาดศูนย์การค้าจะสวิงตัวมากกว่า เนื่องจากมีปัจจัยอ่อนไหวที่มีผลต่อตลาดได้ง่าย อาทิ ความเชื่อมั่นผู้บริโภค ความไม่สงบทางการเมืองและเหตุการณ์โรคระบาด”

ตลาดอาคารสำนักงาน

ที่มา: Nexus Research, January 2022

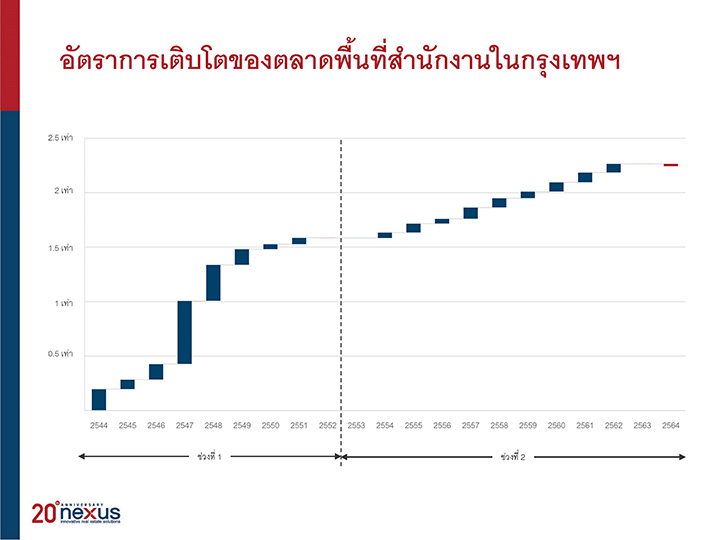

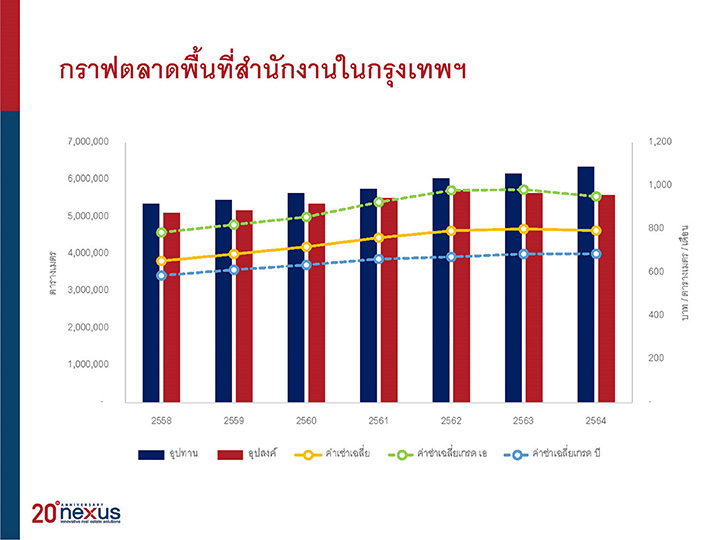

“จากผลสำรวจตลาดอาคารสำนักงานในกรุงเทพฯ ในช่วง 20 ปีที่ผ่านมา ตลาดอาคารสำนักงานมีการขยายตัวมาก และมีการเติบโตที่ดีมาโดยตลอด ปัจจัยหนึ่งที่ส่งผลให้เกิดการกระจายตัวของอาคารสำนักงานคือการสร้างรถไฟฟ้า ทำให้เกิดอาคารสำนักงานตามแนวเส้นรถไฟฟ้ามากขึ้น โดยสามารถแบ่งได้เป็น 2 ช่วงหลัก ได้แก่ ในช่วงแรกปีพ.ศ. 2544 - 2552 ในช่วงต้น เป็นช่วงขาขึ้นของตลาดจากการฟื้นตัวของวิกฤตต้มยำกุ้ง ตลาดมีการดีดตัวขึ้นอย่างรวดเร็วโดยเฉพาะในปี 2547 จากนั้นเศรษฐกิจโลกชะลอตัวจากวิกฤตแฮมเบอร์เกอร์และความไม่สงบทางการเมืองในประเทศ ทำให้ตลาดอาคารสำนักงานได้รับผลกระทบไปด้วย ตลาดจึงหดตัวลงเล็กน้อยในปี 2552 โดยทั้งช่วงที่ 1 มีอุปทานใหม่เข้ามาในตลาดเฉลี่ย 8% ต่อปี และตลาดมีการเติบโตถึงประมาณ 1.5 เท่าตัว จากนั้นเข้าสู่ช่วงที่ 2 คือระหว่างปี พ.ศ. 2553 - 2564 ตลาดเริ่มกลับมาขยายตัวอีกครั้ง โดยมีอุปทานใหม่ๆ เข้ามาเติมในตลาดเฉลี่ยปีละ 2-3% อย่างไรก็ตาม การแพร่ระบาดของโควิด-19 ส่งผลให้ตลาดชะลอตัวลงอีกครั้ง และนับเป็นการหดตัวสูงสุดในรอบ 20 ปี โดยอุปทานทั้งกรุงเทพฯ ณ สิ้นปี 2564 มีจำนวนทั้งสิ้นประมาณ 6.3 ล้านตารางเมตร เพิ่มขึ้นประมาณ 2.3 เท่าจากปี 2544”

“ในแง่ของอัตราการเช่า จากการฟื้นตัวของวิกฤตเศรษฐกิจในช่วงที่ 1 ตลาดอาคารสำนักงานในกรุงเทพฯ มีอัตราการเช่าที่สูงมากมาโดยตลอด โดยในช่วงที่ 1 มีอัตราเช่าประมาณ 70% ในช่วงต้น จากนั้น มีการดีดตัวสูงขึ้นอยู่ในระดับสูงที่ประมาณ 90-95% แม้จะมีอุปทานเพิ่มขึ้นมาในตลาดอย่างมากในเวลาต่อมา ขณะที่ในช่วงที่ 2 อัตราการเช่ายังคงทรงตัวอยู่ระดับเดิมที่ประมาณ 90-95% ตลอดเกือบ 10 ปี และหดตัวลงอีกครั้งจากการแพร่ระบาดของโควิด-19 โดยอัตราการเช่าลดลงอยู่ที่ 88% ถือเป็นอัตราต่ำสุดนับตั้งแต่ปี พ.ศ. 2547”

“ทั้งนี้ ราคาค่าเช่าสอดคล้องกับอัตราการเช่า โดยในรอบ 20 ปี ราคาค่าเช่าเฉลี่ยเพิ่มขึ้นถึง 1 เท่าตัวจากราคา 380 บาท/ตารางเมตร/เดือนในปี 2544 มาอยู่ที่ประมาณ 800 บาท/ตารางเมตร/เดือน ณ สิ้นปี 2564 โดยราคาค่าเช่าเพิ่มขึ้นที่ประมาณ 3-5% ต่อปีมาโดยตลอด ทั้งนี้ จากการระบาดของโควิด-19 รวมถึงอุปทานใหม่ที่เพิ่มเข้ามาในตลาดอย่างต่อเนื่อง ส่งผลให้ราคาค่าเช่าปรับตัวลดลงอย่างมีนัยสำคัญ โดยค่าเช่าเฉลี่ยลดลง 1% Y-o-Y หดตัวต่ำที่สุดในรอบ 20 ปีของตลาดอาคารสำนักงาน”

โดยเน็กซัสฯ ยังคงคาดการณ์ว่า จะมีอุปทานเข้ามาในตลาดอย่างต่อเนื่อง ซึ่งคาดว่าจะมีอุปทานใหม่รวมถึง 1.9 ล้านตารางเมตรในอีก 5 ปีข้างหน้า คิดเป็นพื้นที่สำนักงานเกรดเอ กว่า 90% ส่งผลให้ค่าเช่าเฉลี่ยมีแนวโน้มเพิ่มขึ้นจากอาคารใหม่ๆ รวมถึงอาคารสำนักงานเก่าที่จะหายไปในอนาคตตามอายุอาคาร แต่อย่างไรก็ตาม การแพร่ระบาดของโควิด-19 ส่งผลอย่างมากในแง่ของการใช้งานพื้นที่สำนักงาน ทำให้การคาดการณ์ความต้องการใช้พื้นที่สำนักงานได้ยาก

ตลาดศูนย์การค้า

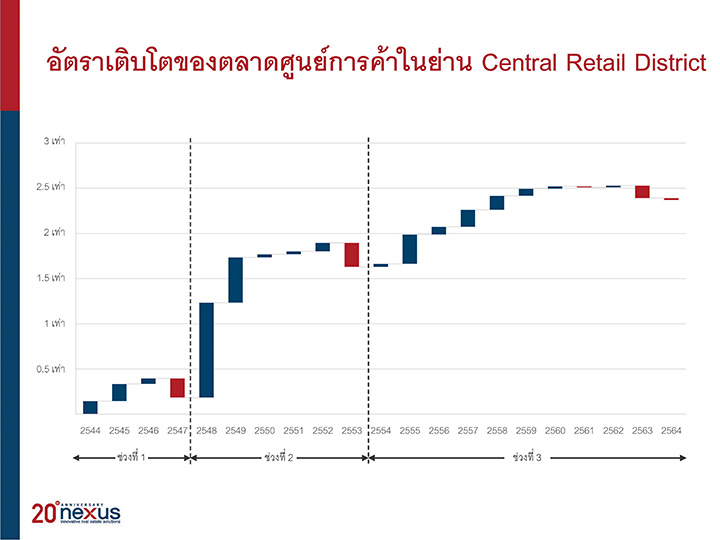

นายธีระวิทย์ กล่าวเพิ่มเติมว่า “ในรอบ 20 ปีที่ผ่านมา ตลาดพื้นที่ศูนย์การค้าในพื้นที่ Central Retail District (CRD) ได้แก่ บริเวณสยามสแควร์ ราชประสงค์ และพร้อมพงษ์ ได้รับผลกระทบทั้งจากเหตุการณ์ต่างๆ มากมาย โดยเฉพาะเหตุการณ์ความไม่สงบทางการเมือง เศรษฐกิจและโรคระบาด โดยสามารถแบ่งออกได้เป็น 3 ช่วงหลักๆ คือ ช่วงที่ 1 ในช่วงระหว่างปี พ.ศ. 2544 - 2547 เป็นช่วงเติบโตจากความเชื่อมั่นทางเศรษฐกิจที่เริ่มกลับมา โดยมีอุปทานสะสมอยู่ที่ประมาณ 250,000 ตารางเมตร แต่ผลกระทบลูกโซ่จากเหตุการณ์วิกฤตทางการเงินในปี 2540 นั้น ส่งผลให้ทุนต่างชาติทยอยถอนทุนออกไป มีการปิดตัวของหลายห้าง รวมถึงห้างเวิลด์เทรด เซ็นเตอร์ หรือในปัจจุบันคือเซ็นทรัลเวิลด์ การแพร่ระบาดของ SARS ในปี 2546 การแพร่ระบาดของ H1N1 และ สึนามิในปี 2547 ส่งผลให้ตลาดย่อตัวลง จากนั้นเข้าสู่ในช่วงที่ 2 ระหว่างปี พ.ศ. 2548 - 2553 เศรษฐกิจฟื้นตัวและนักท่องเที่ยวเข้ามาเป็นกำลังซื้อสำคัญอีกด้วย ในช่วงเวลาดังกล่าว มีศูนย์การค้าขนาดใหญ่ขึ้นมาถึง 2 ห้าง คือ สยามพารากอน และ เซ็นทรัลเวิลด์ ทำให้มีอุปทานสะสมที่ประมาณ 550,000 ตารางเมตร เพิ่มขึ้นจากช่วงที่ 1 มากกว่าเท่าตัว อย่างไรก็ตาม จากสถานการณ์ความไม่มั่นคงทางการเมือง และการประท้วงในย่านราชประสงค์ ศูนย์การค้าในบริเวณนั้นได้รับความเสียหาย ทำให้พื้นที่บางส่วนถูกปิดซ่อมแซม ต่อมาเข้าสู่ในช่วงที่ 3 คือระหว่างปี พ.ศ. 2554 - 2564 มีอุปทานใหม่เข้ามาเติมเต็มตลาดมากขึ้น อาทิ ศูนย์การค้าเซ็นทรัลเอ็มบาสซี และเอ็มควอเทียร์ จนกระทั่งตลาดชะลอตัวลงอีกครั้งจากหลายปัจจัย รวมถึงจำนวนนักท่องเที่ยวจีนที่ลดลงจากเหตุการณ์เรือล่มที่จังหวัดภูเก็ตในปี พ.ศ. 2561 และต่อเนื่องด้วยการแพร่ระบาดขอโควิด-19 ส่งผลให้จำนวนนักท่องเที่ยวเป็น 0 อีกทั้งศูนย์การค้าต้องปิดให้บริการเพื่อป้องกันการแพร่ระบาดอีกด้วย โดย ณ สิ้นปี 2564 มีอุปทานรวมทั้งสิ้นประมาณ 635,000 ตารางเมตร เพิ่มขึ้น 2.5 เท่าจากปี 2544”

ที่มา: Nexus Research, January 2022

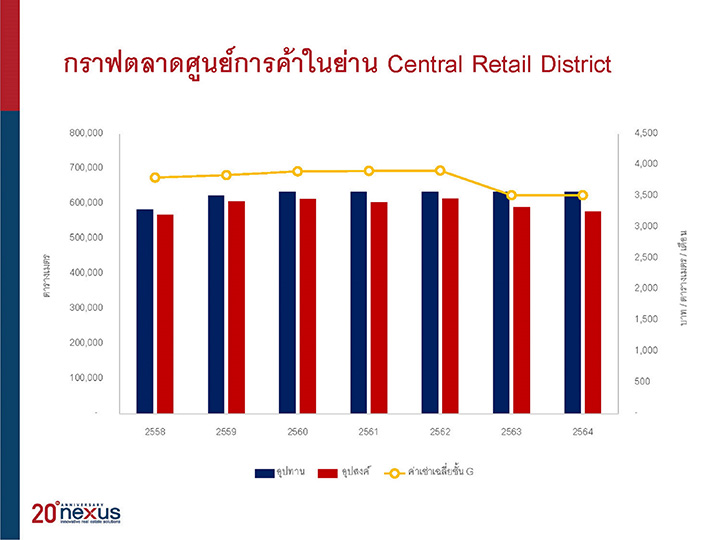

“ตลาดศูนย์การค้ามีอัตราการเช่าที่ดีมาโดยตลอด โดยคงตัวอยู่ที่ประมาณ 93-97% มาตลอด 20 ปี ถึงแม้จะมีอุปทานใหม่ทยอยเข้ามาในตลาดก็ตาม แต่อย่างไรก็ตาม สถานการณ์ที่ลากยาวของโควิด-19 ส่งผลให้ศูนย์การค้าได้รับผลกระทบอย่างมาก ทั้งคำสั่งปิดศูนย์การค้าชั่วคราว กำลังซื้อในประเทศหดตัว และไม่มีกำลังซื้อจากนักท่องเที่ยว ทำให้อัตราการเช่าลดลงเหลือ 91% ณ สิ้นปี 2564 ซึ่งนับว่าต่ำที่สุดในรอบ 20 ปี”

“ในแง่ของราคาค่าเช่าชั้น G ปรับตัวเพิ่มขึ้นกว่าเท่าตัวจาก 1,700 บาท/ตารางเมตร/เดือนในปี 2544 เป็น 3,500 บาท/ตารางเมตร/เดือนในปี 2564 เมื่อเปรียบเทียบอัตราการเพิ่มขึ้นของค่าเช่าในแต่ละช่วง พบว่าในช่วงที่ 1 มีอัตราการเติบโตของค่าเช่าสูงที่สุดที่ประมาณ 10% ต่อปี จากนั้นอุปทานใหม่ๆ ทยอยเข้ามาในตลาด ทำให้เกิดการแข่งขันที่สูงขึ้นตามมา ส่งผลให้อัตราค่าเช่าเพิ่มขึ้นในอัตราที่ลดลงเฉลี่ยที่ 4 - 5% ต่อปี ในช่วงที่ 2 และตลาดกลับมาขยายตัวได้ดีในช่วงที่ 3 ตอนต้น จนกระทั่งตลาดได้รับผลกระทบจากเศรษฐกิจที่ชะลอตัวลง รวมถึงเหตุการณ์การระบาดของโควิด-19 ทำให้ศูนย์การค้าต้องเยียวยาร้านค้าด้วยการปรับลดค่าบริการ รวมทั้งร้านค้าหลายร้านไม่สามารถดำเนินกิจการได้ จำเป็นจะต้องออกจากศูนย์การค้า ทำให้ศูนย์การค้าต้องหาผู้เช่ารายใหม่มาทดแทนผู้เช่ารายเดิม แต่เหตุการณ์ยังอยู่ในสภาวะไม่ปกติ ทำให้ศูนย์การค้าต้องลดค่าเช่า เพื่อดึงดูดผู้เช่าใหม่ เป็นผลให้อัตราการเติบโตของค่าเช่าลดลงเหลือเพียง 2% ต่อปี”

“โดยการระบาดของโควิด-19 ส่งผลกระทบต่อผู้ใช้บริการในศูนย์การค้าอย่างมาก รวมถึงแพลตฟอร์มออนไลน์ที่เข้ามามีบทบาทสำคัญในการจับจ่ายใช้สอยในปัจจุบัน ทำให้ศูนย์การค้าต่างๆ ต้องมีการปรับตัวให้ทันกับการเปลี่ยนแปลงอย่างฉับพลัน แต่อย่างไรก็ตาม เน็กซัสฯ ยังคงมองว่าตลาดศูนย์การค้า ยังคงมีการขยายตัวในอนาคตหากความเชื่อมั่นทางเศรษฐกิจ และนักท่องเที่ยวกลับมา นอกจากนี้ ในอนาคตจะมีอุปทานใหม่จากเอ็มสเฟียร์และเซ็นทรัลเอ็มบาสซีส่วนต่อขยายมาเพิ่มสีสันให้กับตลาดมากยิ่งขึ้น” นายธีระวิทย์ กล่าวปิดท้าย

ครบรอบ 20 ปีเน็กซัส

บริษัท เน็กซัส พรอพเพอตี้ คอนซัลแทนท์ จำกัด เป็นบริษัทที่ดำเนินงานธุรกิจให้คำปรึกษาด้านอสังหาริมทรัพย์ ก่อตั้งขึ้นในปี พ.ศ. 2544 โดยปัจจุบันได้ดำเนินธุรกิจมากว่า 20 ปี โดยให้บริการครอบคลุมใน 4 บริการหลัก ได้แก่ 1) ธุรกิจที่ปรึกษาและบริหารงานด้านการตลาด และการขายโครงการอสังหาริมทรัพย์เพื่ออยู่อาศัยมาแล้วกว่า 120 โครงการ ครอบคลุมทั้งตลาดกรุงเทพ และหัวเมืองท่องเที่ยว อาทิ นครราชสีมา หัวหิน ชลบุรี รวมมูลค่ากว่า 50,000 ล้านบาท 2) ธุรกิจที่ปรึกษาและบริหารงานด้านการตลาดและการขาย และหาพื้นที่เช่าโครงการอสังหาริมทรัพย์เพื่อการพาณิชย์ ทั้งอาคารสำนักงาน พื้นที่ค้าปลีก พื้นที่อุตสาหกรรม โรงงาน และ คลังสินค้า 3) ธุรกิจที่ปรึกษาด้านการลงทุน ตัวแทนขายที่ดินและอสังหาริมทรัพย์ขนาดใหญ่ 4) งานการประเมินราคา วิจัย และการศึกษาความเป็นไปได้โครงการด้านอสังหาริมทรัพย์ ด้วยบุคลากรคุณภาพในวงการอสังหาริมทรัพย์กว่า 100 คน โดยมีวิสัยทัศน์ที่จะดำเนินธุรกิจที่ปรึกษาแบบสร้างสรรค์ ให้คำปรึกษาเพื่อประโยชน์กับลูกค้าและผู้ร่วมงานทุกคนอย่างแท้จริง (Innovative Real Estate Solution)

A1515