- Details

- Category: วิเคราะห์-เศรษฐกิจ

- Published: Wednesday, 13 December 2023 12:29

- Hits: 2154

Krungthai COMPASS คาดธุรกิจเร่งลงทุนสถานีชาร์จรถยนต์ไฟฟ้า 1.2 หมื่นล้านบาทภายในปี 2573 รองรับความต้องการที่เพิ่มขึ้น

โดย พงษ์ประภา นภาพฤกษ์ชาติ

Krungthai COMPASS

Key Highlights

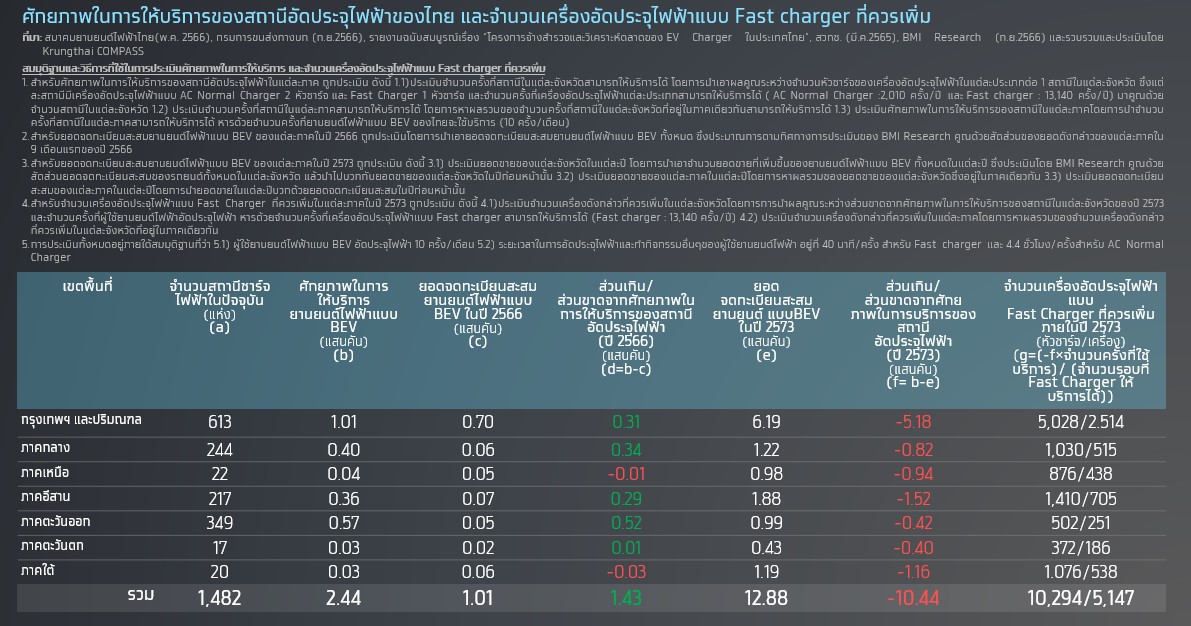

● ปัจจุบัน สถานีอัดประจุไฟฟ้าในไทยมีเครื่องอัดประจุไฟฟ้าทั้งหมด 4,628 หัวชาร์จ ซึ่งไม่เพียงพอต่อความต้องการใช้บริการในปี 2573 ที่คาดว่าจะเพิ่มขึ้น ตามยอดจดทะเบียนสะสมยานยนต์ไฟฟ้า แบบ BEV จึงประเมินว่าต้องเพิ่มเครื่องอัดประจุแบบ Fast Charger จำนวน 10,294 หัวชาร์จ หรือ 5,147 เครื่อง โดยแบ่งเป็นกรุงเทพมหานครและปริมณฑลราว 5,028 หัวชาร์จ หรือ 2,514 เครื่อง และภาคอื่นๆ ประมาณ 5,266 หัวชาร์จ หรือ 2,633 เครื่อง

● การขยายการลงทุนเครื่องอัดประจุไฟฟ้า ตามความต้องการในปี 2573 จะก่อให้เกิดเม็ดเงินลงทุนในธุรกิจสถานีอัดประจุไฟฟ้าราว 1.2 หมื่นล้านบาท อีกทั้ง ยังเพิ่มรายได้รวมของธุรกิจดังกล่าวให้เป็น 1.1 หมื่นล้านบาท ในปี 2573 จากปี 2565 ที่อยู่ราว 230 ล้านบาท หากสัดส่วนของผู้ใช้บริการสถานีอัดประจุไฟฟ้าอยู่ราว 40% ของยานยนต์ไฟฟ้าแบบ BEV ของไทยทั้งหมด

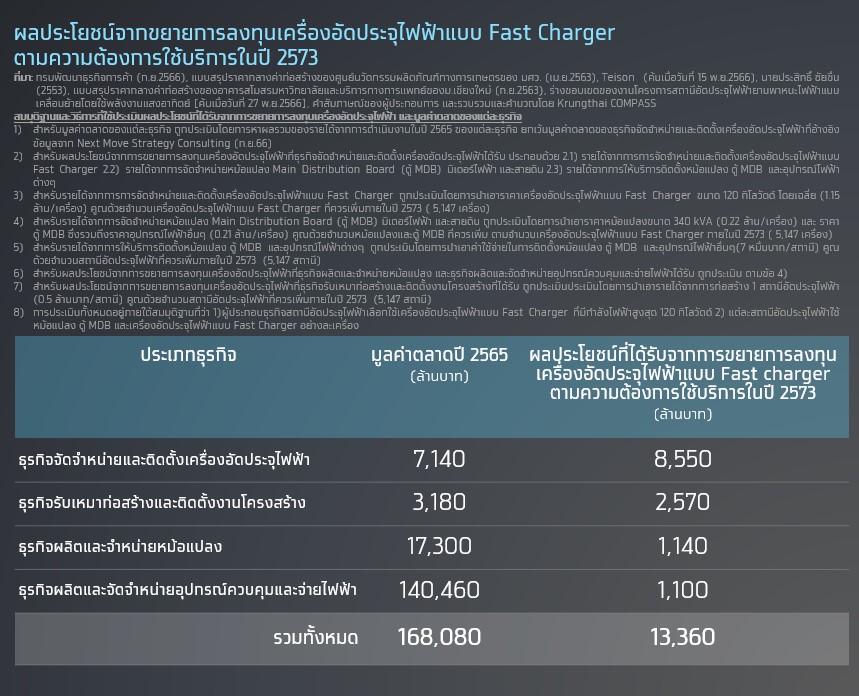

● แนวโน้มการลงทุนดังกล่าวจะสามารถสร้างรายได้ให้ผู้ประกอบการในห่วงโซ่อุปทานของสถานีอัดประจุไฟฟ้าราว 1.34 หมื่นล้านบาท โดยธุรกิจที่ได้รับอานิสงส์มากที่สุด คือ ธุรกิจจัดจำหน่ายและติดตั้งเครื่องอัดประจุไฟฟ้า ซึ่งคาดว่าจะได้รับอานิสงส์ในส่วนนี้ราว 8.55 พันล้านบาท

หลายประเทศทั่วโลกมีเป้าหมายที่จะบรรลุเป้าหมาย Net Zero Emission เพื่อรักษาอุณหภูมิของโลกให้สูงขึ้นไม่เกิน 1.5 องศาเซลเซียส ภายในปี 2593 จึงจำเป็นต้องลดการปล่อยก๊าซเรือนกระจกอย่างน้อย 45% เมื่อเทียบกับปี 2553 [1]ซึ่งหนึ่งนแนวทางที่ช่วยให้บรรลุเป้าหมายได้ นั่นคือ การสนับสนุนการใช้ยานยนต์ไฟฟ้าแบตเตอรี่ (Battery Electric Vehicle : BEV)

ยานยนต์ไฟฟ้าแบตเตอรี่ (Battery Electric Vehicle: BEV) กำลังเข้ามาทดแทนการใช้ยานยนต์เครื่องยนต์สันดาปภายใน (Internal Combustion Engine: ICE) เพราะนอกจากการใช้ BEV ปล่อยก๊าซเรือนกระจกน้อยกว่า 37%-69% [2]ซึ่งช่วยให้ประเทศและองค์กรสามารถบรรลุเป้าหมาย Net Zero Emission ได้ง่ายขึ้นแล้ว ต้นทุนการใช้งานของยานยนต์ดังกล่าวยังมีแนวโน้มลดลงอย่างต่อเนื่อง และคาดว่าจะต่ำกว่ายานยนต์เครื่องยนต์สันดาปภายในปี 2573[3] ซึ่งเป็นปัจจัยหนึ่งที่จะกระตุ้นให้ผู้บริโภคหันมาใช้ยานยนต์มากขึ้นในระยะข้างหน้า โดย Goldman Sachs คาดว่ายอดขาย BEV ของทั่วโลกจะเพิ่มจาก 2 ล้านคัน ในปี 2563 เป็น 70 ล้านคัน ในปี 2583[4]

สอดคล้องกับประเทศไทย ที่คาดว่ายอดจดทะเบียนสะสมยานยนต์ไฟฟ้าแบตเตอรี่ (BEV) มีแนวโน้มเพิ่มขึ้น หลังจากภาครัฐมีนโยบายสนับสนุนการใช้ยานยนต์ดังกล่าวทั้งในแง่ของการให้เงินอุดหนุนในการซื้อและลดภาษีสรรพสามิตร ทำให้มีความต้องการยานยนต์ไฟฟ้าแบบ BEV มากขึ้น นำมาซึ่งความต้องการในการใช้บริการสถานีและเครื่องอัดประจุไฟฟ้าเพิ่มขึ้นตามด้วย อย่างไรก็ดี ในปัจจุบัน ไทยยังมีสถานีและเครื่องอัดประจุไฟฟ้าไม่เพียงพอต่อความต้องการในปัจจุบัน จึงจำเป็นจะต้องเพิ่มเครื่องอัดประจุไฟฟ้า เพื่อรองรับการใช้บริการที่มีแนมโน้มเพิ่มขึ้นในอนาคต

บทความนี้จึงจะวิเคราะห์ถึงรายละเอียดรูปแบบของเครื่องอัดประจุไฟฟ้า จำนวนเครื่องประอัดประจุไฟฟ้าที่ควรเพิ่ม รวมถึงธุรกิจที่จะได้รับอานิสงส์จากขยายการลงทุนเครื่องอัดประจุไฟฟ้าในอนาคต

ทำความรู้จักกับเครื่องอัดประจุไฟฟ้าที่นิยมในไทย

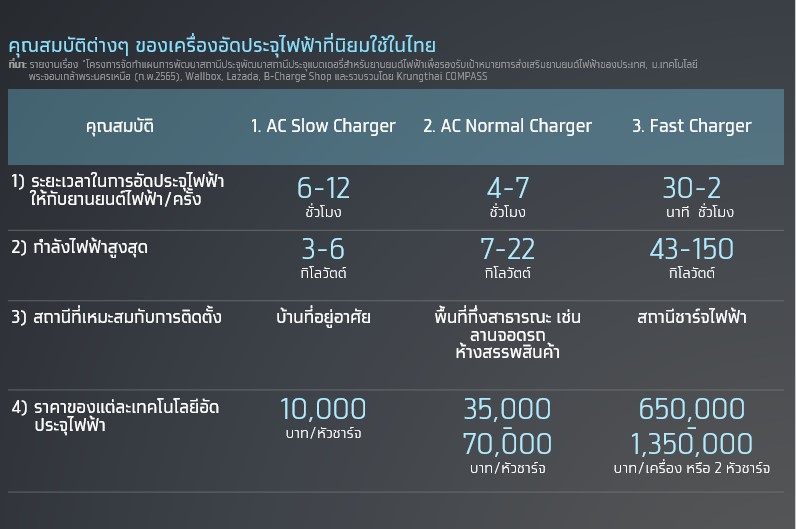

ก่อนอื่นเรามาทำความรู้จักกับเครื่องอัดประจุไฟฟ้าประเภทต่างๆ โดยปัจจุบันเครื่องอัดประจุไฟฟ้าที่นิยมใช้ในบ้าน อาคารสำนักงาน สถานีอัดประจุไฟฟ้า และโรงแรมในไทย มีอยู่ 3 รูปแบบหลัก ดังนี้

1. เครื่องอัดประจุแบบช้าด้วยไฟฟ้ากระแสสลับ (Alternative Current หรือ AC Slow Charger) เป็นเครื่องอัดประจุไฟฟ้าระดับ 1 (Level 1) ซึ่งสามารถอัดประจุด้วยกำลังไฟฟ้าสูงสุด 3-6 กิโลวัตต์ จึงทำให้ระยะเวลาในการชาร์จยานยนต์ไฟฟ้าต่อครั้งนานราว 6-12 ชั่วโมง[5]โดยเหมาะแก่การใช้ในบ้าน และอาคารสำนักงาน โดยราคาของรูปแบบดังกล่าวอยู่ราว 10,000บาท/หัวชาร์จ[6]

2. เครื่องอัดประจุแบบปกติด้วยไฟฟ้ากระแสสลับ (Alternative Current หรือ AC Normal Charger) เป็นเครื่องอัดประจุไฟฟ้าระดับ 2 (Level 2) ซึ่งสามารถอัดประจุด้วยกำลังไฟฟ้าสูงสุด 7-22 กิโลวัตต์ จึงทำให้ระยะเวลาในการชาร์จยานยนต์ไฟฟ้าต่อครั้งราว 4-7 ชั่วโมง ซึ่งเหมาะกับการใช้ในพื้นที่กึ่งสาธารณะ เช่น ลานจอดรถ ห้างสรรพสินค้า5 อย่างไรก็ตาม สามารถติดตั้งเครื่องอัดประจุแบบนี้ในที่อยู่อาศัยได้เช่นเดียวกัน โดยราคาของเทคโนโลยีดังกล่าวอยู่ราว 35,000 -70,000 บาท/หัวชาร์จ6

3. เครื่องอัดประจุแบบเร็ว (Fast Charger) ซึ่งมีอยู่ 2 รูปแบบ ได้แก่ 3.1) เครื่องอัดประจุแบบเร็วด้วยไฟฟ้ากระแสตรง (DC Fast Charge) และ 3.2) เครื่องอัดประจุแบบเร็วด้วยไฟฟ้ากระแสสลับ (AC Fast Charge) ซึ่งทั้งสองรูปแบบสามารถอัดประจุด้วยกำลังไฟฟ้าสูงสุด 43-150 กิโลวัตต์ได้ถึง 80% ของความจุของแบตเตอรี่5 จึงทำให้ระยะเวลาในการชาร์จยานยนต์ไฟฟ้าต่อครั้งไม่เกิน 1 ชั่วโมง อย่างไรก็ดี เครื่องดังกล่าวมีต้นทุนการติดตั้งที่สูงมาก เพราะเครื่องอัดประจุไฟฟ้าดังกล่าวมีราคาราว 650,000-1,360,000 บาท/เครื่อง หรือ 2 หัวชาร์จ6 นอกจากนี้ ผู้ที่ต้องการติดตั้งรูปแบบดังกล่าวยังต้องเสียค่าใช้จ่ายเพิ่มเติม เช่น ค่าหม้อแปลงไฟฟ้า ค่าบริการติดตั้ง ค่าก่อสร้าง จึงเหมาะกับการติดตั้งในสถานที่ที่มีผู้ใช้บริการจำนวนมากและเร่งด่วน เช่น สถานีอัดประจุไฟฟ้า

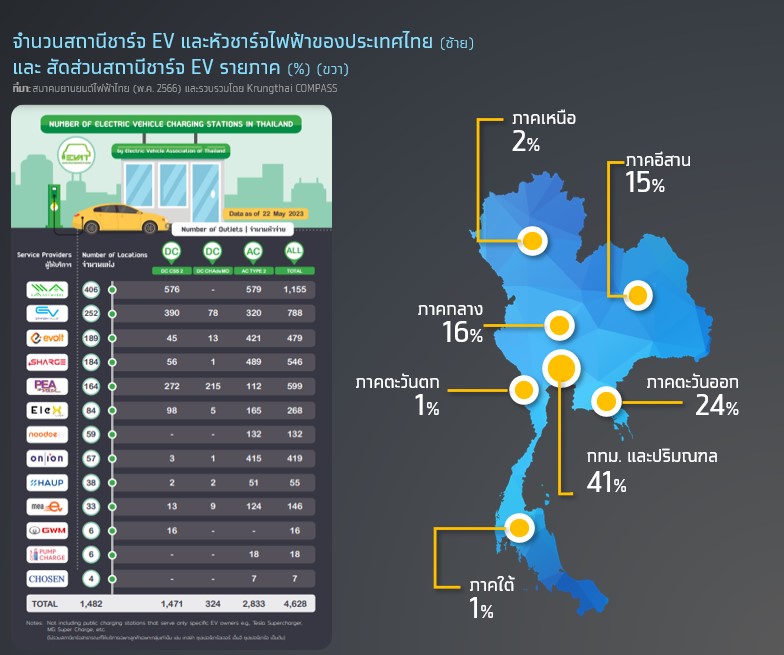

ปัจจุบัน ประเทศไทยมีสถานีอัดประจุไฟฟ้าสำหรับยานยนต์ไฟฟ้าทั้งหมด 1,482 สถานี ซึ่งมีเครื่องอัดประจุไฟฟ้าทั้งหมด 4,628 หัวชาร์จ (ข้อมูล ณ 22 พ.ค.2566) โดยแบ่งเป็นเครื่องอัดประจุแบบ AC Normal Charge (AC) ทั้งหมด 2,833 หัวชาร์จ และส่วนที่เหลืออีก 1,795 หัวชาร์จเป็นเครื่องอัดประจุแบบเร็ว (Fast Charger) โดยสถานีเหล่านั้นกระจุกตัวอยู่ในเขตกรุงเทพมหานครและปริมณฑลและภาคตะวันออกเป็นหลัก ซึ่งคิดสัดส่วนราว 41% และ 24% ของจำนวนสถานีทั้งหมด ตามลำดับ

อย่างไรดี สถานีและเครื่องอัดประจุไฟฟ้ายังคงไม่เพียงพอที่จะรองรับความต้องการใช้บริการของยานยนต์ไฟฟ้าทั้งหมดในอนาคต จึงจำเป็นต้องเพิ่มเครื่องอัดประจุไฟฟ้า โดยเฉพาะแบบ Fast Charger ซึ่งเป็นรูปแบบที่ภาครัฐส่งเสริมให้ติดตั้งและตอบโจทย์พฤติกรรมการอัดประจุไฟฟ้าของผู้ใช้ยานยนต์ไฟฟ้าของไทย โดยรายละเอียดจะวิเคราะห์ในหัวข้อถัดไป

ปัจจุบันสถานีและเครื่องอัดประจุไฟฟ้าเพียงพอต่อความต้องการของไทยหรือไม่?

ก่อนที่จะวิเคราะห์ว่าไทยมีสถานีและเครื่องอัดประจุไฟฟ้าเพียงพอต่อความต้องการหรือไม่ เราได้วิเคราะห์ถึงแนวโน้มยอดจดทะเบียนสะสมของยานยนต์ไฟฟ้าแบตเตอรี่ (Battery Electric Vehicle: BEV) ของไทย โดยประเมินว่าจะเพิ่มขึ้นจาก 1.01 แสนคันในปี 2566 เป็น 1.29 ล้านคันในปี 2573 ซึ่งสอดคล้องกับการคาดการณ์ของ BMI Research ซึ่งเป็นศูนย์วิจัยด้านเศรษฐกิจและอุตสาหกรรมของ Fitch Group Company[7] โดยมีปัจจัยหนุน ดังนี้

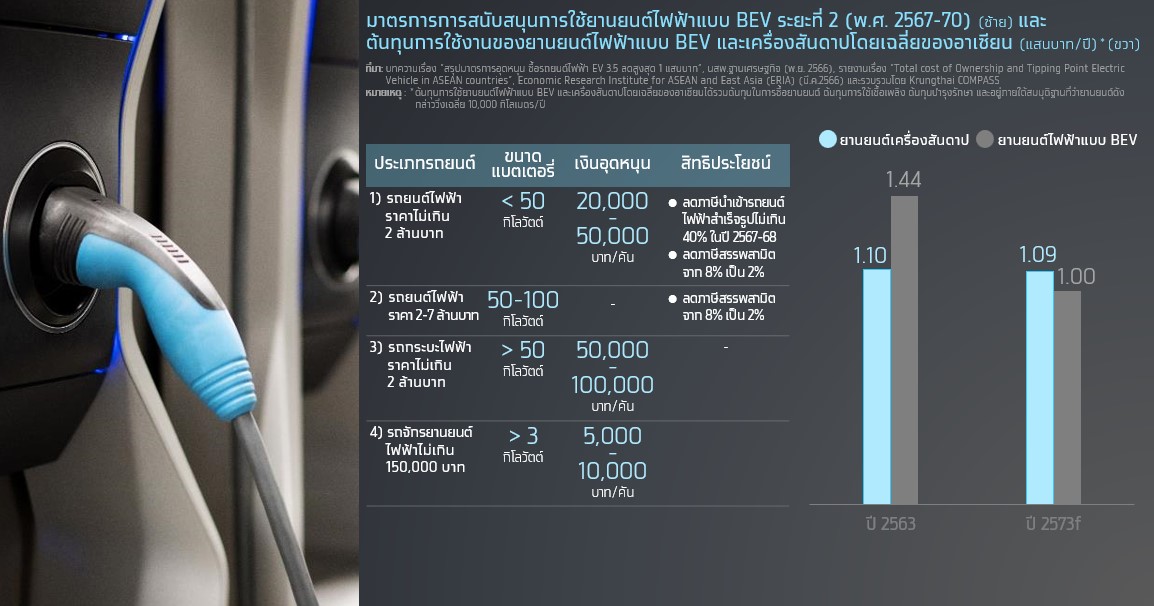

1. ภาครัฐมีแนวโน้มที่จะออกนโยบายสนับสนุนการใช้ยานยนต์ไฟฟ้าแบบ BEV ทั้งในแง่ของการให้เงินอุดหนุนในการซื้อยานยนต์ไฟฟ้าและลดภาษีสรรพสามิตรของยานยนต์ไฟฟ้าในช่วงปี 2567-70[8] ซึ่งทั้งหมดนี้ทำให้ต้นทุนยานยนต์ไฟฟ้าในไทยลดลง จึงมีแนวโน้มที่จะกระตุ้นให้เกิดความต้องการในการซื้อยานยนต์ไฟฟ้าแบบ BEV ในช่วงเวลาดังกล่าว

2. ต้นทุนการใช้งาน (Cost of Ownership) ของยานยนต์ไฟฟ้าแบบ BEVมีแนวโน้มลดลง ตามต้นทุนดังกล่าวโดยเฉลี่ยของอาเซียนที่สถาบันวิจัยเศรษฐกิจแห่งอาเซียน หรือ Economic Research Institute for ASEAN and East Asia (ERIA) คาดว่าจะลดลงจาก 144,500 บาท/ปี ในปี 2563 จนเหลือเพียง 99,580 บาท/ปี ในปี 2573 ซึ่งต่ำกว่ายานยนต์เครื่องยนต์สันดาปภายในที่จะอยู่ราว 109,000 บาท/ปี เนื่องจากต้นทุนแบตเตอรี่ของยานยนต์ไฟฟ้ามีแนวโน้มลดลง ซึ่งเป็นผลจากความก้าวหน้าด้านเทคโนโลยี และต้นทุนการผลิตที่จะลดลง ตามปริมาณการผลิต[9] จึงมีแนวโน้มที่จะดึงดูดให้ผู้บริโภคหันมาใช้ยานยนต์ดังกล่าวมากขึ้นในอนาคต

Krungthai COMPASS ประเมินว่า ในปัจจุบัน ภูมิภาคของประเทศไทยส่วนใหญ่มีสถานีและเครื่องอัดประจุไฟฟ้าเพียงพอที่จะรองรับการให้บริการยานยนต์ไฟฟ้าแบบ BEV อย่างไรก็ดี ยังมีบางภูมิภาคที่ขาดสถานีและเครื่องอัดประจุไฟฟ้า ได้แก่ ภาคเหนือ และภาคใต้ โดยการประเมินอยู่ภายใต้สมมุติฐานที่ว่าผู้ใช้ยานยนต์ไฟฟ้าดังกล่าวของไทยอัดประจุไฟฟ้าทั้งหมด 10 ครั้ง/เดือน[10] ซึ่งเป็นไปตามผลสำรวจของโครงการจ้างสำรวจและวิเคราะห์ตลาดของ EV Charger ในประเทศไทย ซึ่งจัดทำโดยสำนักงานพัฒนาวิทยาศาสตร์และเทคโนโลยีแห่งชาติ (สวทช.)

สำหรับปี 2573 คาดว่าความต้องการใช้บริการสถานีและเครื่องอัดประจุไฟฟ้าจะเพิ่มขึ้น ตามยอดจดทะเบียนสะสมของยานยนต์ไฟฟ้าแบบ BEV ของไทย ซึ่งประเมินว่าจะเพิ่มขึ้นจาก 1.01 แสนคันในปี 2566 เป็น 1.29 ล้านคันในปี 2573 จึงต้องเพิ่มเครื่องอัดประจุไฟฟ้าแบบ Fast Charger ราว 10,294 หัวชาร์จ หรือ 5,147 เครื่อง จากปัจจุบัน เพื่อให้บริการแก่ยานยนต์ไฟฟ้าทั้งหมด ซึ่งใกล้เคียงกับเป้าหมายของภาครัฐที่จะเพิ่มเครื่องอัดประจุไฟฟ้าดังกล่าวอีก 10,205 หัวชาร์จจากปัจจุบันภายในปี 2573 [11]โดยต้องเพิ่มเครื่องอัดประจุไฟฟ้านี้ในกรุงเทพฯ และปริมณฑลราว 5,028 หัวชาร์จ (2,514 เครื่อง) ภาคตะวันออกเฉียงเหนือ (ภาคอีสาน) ราว 1,410 หัวชาร์จ (705 เครื่อง) ภาคใต้ราว 1,076 หัวชาร์จ (538 เครื่อง) ภาคกลางราว 1,030 หัวชาร์จ (515 เครื่อง) ภาคเหนือราว 876 หัวชาร์จ (438 เครื่อง) ภาคตะวันออกราว 502 หัวชาร์จ (251 เครื่อง) และภาคตะวันตกราว 372 หัวชาร์จ (186 เครื่อง) โดยการประเมินในครั้งนี้อยู่ภายใต้สมมุติฐานที่ว่ายอดจดทะเบียนยานยนต์ไฟฟ้าแบบ BEV ของแต่ละภูมิภาคจะเติบโต ตามสัดส่วนของยอดจดทะเบียนสะสมรถยนต์ทั้งหมดของภูมิภาคเหล่านั้น

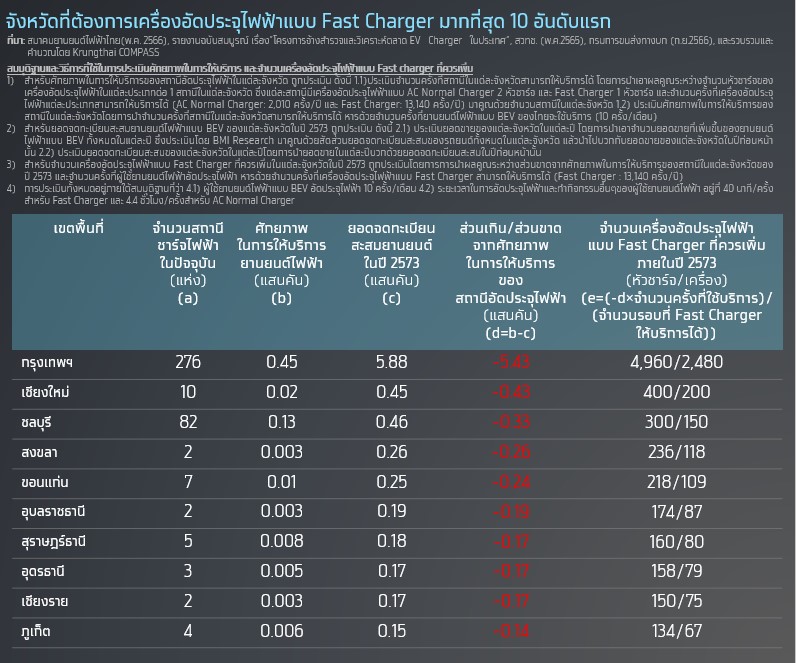

เมื่อพิจารณาตำแหน่งที่ตั้งของเครื่องอัดประจุไฟฟ้าดังกล่าวเป็นรายจังหวัด พบว่า จังหวัดที่ควรติดตั้งเครื่องอัดประจุไฟฟ้าแบบ Fast Charger เพิ่มเติมเพื่อให้เหมาะสมกับความต้องการใช้บริการในปี 2573 เป็นจังหวัดที่ขาดเครื่องอัดประจุไฟฟ้าในการให้บริการจำนวนมากในปีดังกล่าว เช่น กรุงเทพฯ เชียงใหม่ ชลบุรี สงขลา ขอนแก่น และอุบลราชธานี โดยควรติดตั้งเครื่องอัดประจุไฟฟ้าทุกๆ ไม่เกิน 160 กิโลเมตร เนื่องจากระยะดังกล่าวเป็นระยะในการขับขี่ที่ผู้ใช้ยานยนต์ไฟฟ้าแบบ BEV ของไทยมีแนวโน้มที่จะใช้บริการอัดประจุไฟฟ้า[12]

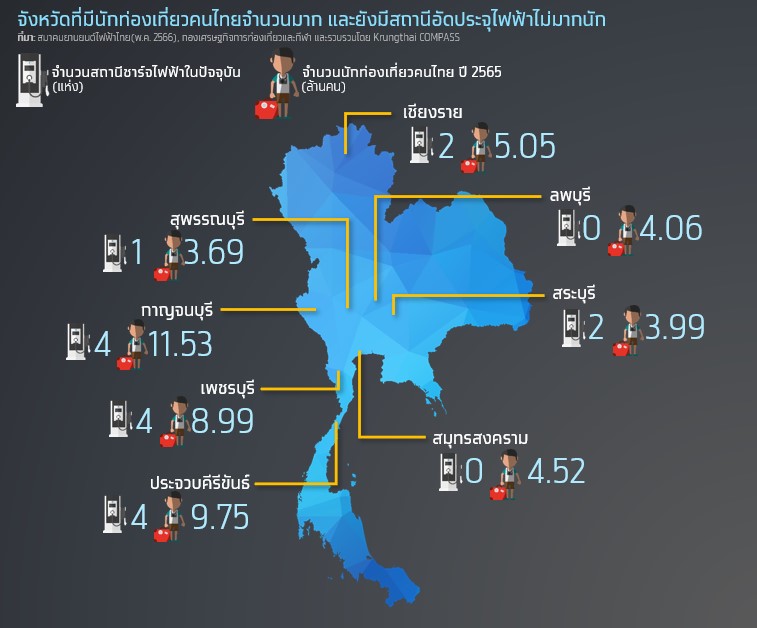

นอกจากนั้น ยังรวมถึงจังหวัดที่มีนักท่องเที่ยวคนไทยจำนวนมาก และยังมีสถานีอัดประจุไฟฟ้าไม่มากนัก เพื่อรองรับการให้บริการยานยนต์ไฟฟ้าแบบ BEV ที่เดินทางท่องเที่ยว เช่น กาญจนบุรี ประจวบคีรีขันธ์ เพชรบุรี เชียงราย และสมุทรสงคราม

หากผู้ประกอบธุรกิจสถานีอัดประจุไฟฟ้าของไทยขยายการลงทุนเครื่องอัดประจุไฟฟ้าแบบ Fast Charger ตามการประเมินในข้างต้น คาดว่าจะก่อให้เกิดเม็ดเงินลงทุนในธุรกิจสถานีอัดประจุไฟฟ้าประมาณ 1.17 หมื่นล้านบาท[13] อีกทั้งยังส่งผลให้รายได้รวมของธุรกิจการให้บริการอัดประจุไฟฟ้าเพิ่มขึ้นจาก 230 ล้านบาท ในปี 2565[14] เป็น 11,100 ล้านบาท ในปี 2573[15] ภายใต้สมมุติฐานที่ว่าสัดส่วนของผู้ใช้บริการสถานีอัดประจุไฟฟ้าอยู่ราว 40% ของยานยนต์ไฟฟ้าแบบ BEV ของไทยทั้งหมด ซึ่งเป็นไปตามสัดส่วนดังกล่าวของทั่วโลก ยกเว้นจีน[16]

ในระยะข้างหน้า หากผู้ประกอบการเพิ่มเครื่องอัดประจุไฟฟ้า แบบ Fast Charger ตามการประเมินข้างต้น นอกจากจะช่วยหนุนให้ธุรกิจสถานีอัดประจุไฟฟ้าของไทยเติบโตอย่างก้าวกระโดดแล้ว ยังสร้างรายได้ให้กับธุรกิจอื่นๆที่เกี่ยวข้องกับสถานีอัดประจุไฟฟ้า เช่น ธุรกิจจัดจำหน่ายและติดตั้งเครื่องอัดประจุไฟฟ้า และธุรกิจรับเหมาก่อสร้างสถานีอัดประจุไฟฟ้า ซึ่งรายละเอียดเพิ่มเติมจะวิเคราะห์ในหัวข้อถัดไป

กลุ่มธุรกิจอะไรที่ได้รับประโยชน์จากการขยายการลงทุนเครื่องอัดประจุไฟฟ้าของไทย?

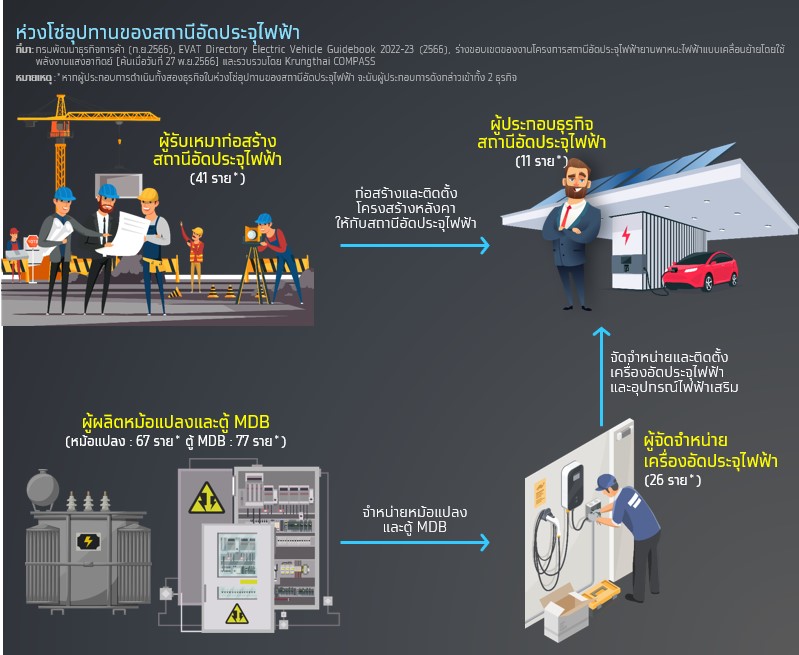

ก่อนที่จะวิเคราะห์ว่าธุรกิจอะไรที่ได้รับประโยชน์จากการขยายการลงทุนเครื่องอัดประจุไฟฟ้า แบบ Fast Charger ตามความต้องการใช้บริการของยานยนต์ไฟฟ้าแบบ BEV เราจะอธิบายเกี่ยวกับห่วงโซ่อุปทานของธุรกิจสถานีอัดประจุไฟฟ้า ซึ่งประกอบด้วย 4 กลุ่มหลัก ได้แก่

1. กลุ่มธุรกิจผู้รับเหมาก่อสร้างสถานีอัดประจุไฟฟ้า ซึ่งทำหน้าที่ก่อสร้างฐานคอนกรีตสำหรับรองรับโครงสร้างหลังคาและเครื่องอัดประจุไฟฟ้า พร้อมทั้งติดตั้งหลังคาให้กับสถานีอัดประจุไฟฟ้า โดยผู้ประกอบการที่มีโอกาสเข้ามาธุรกิจนี้มากที่สุด นั่นคือ ผู้ประกอบธุรกิจรับเหมาก่อสร้างและติดตั้งงานโครงสร้าง ซึ่งปัจจุบันมีผู้ประกอบการที่ดำเนินธุรกิจดังกล่าวเป็นหลักจำนวน 41 ราย[17]

2. กลุ่มธุรกิจจัดหน่ายและติดตั้งเครื่องอัดประจุไฟฟ้า ซึ่งทำหน้าที่จัดจำหน่ายและติดตั้งเครื่องอัดประจุไฟฟ้า พร้อมทั้ง ให้บริการเดินสายเมนใหม่ และติดตั้งอุปกรณ์ไฟฟ้าที่ทำงานร่วมกับเครื่องดังกล่าว เช่น หม้อแปลง และ Main Distribution Board (ตู้ MDB) โดยผู้ประกอบการในกลุ่มนี้มี 2 กลุ่มหลัก ได้แก่17

2.1) กลุ่มผู้ค้าส่งเครื่องอัดประจุไฟฟ้า ซึ่งเป็นผู้จัดจำหน่ายเครื่องอัดประจุไฟฟ้าของแบรนด์ตัวเองให้กับผู้จัดจำหน่ายรายย่อยไปจำหน่ายและบริการติดตั้งต่อ ซึ่งปัจจุบันมีทั้งหมด 4 ราย

2.2) กลุ่มผู้ค้าปลีกเครื่องอัดประจุไฟฟ้า ที่มักเป็นผู้จัดจำหน่ายและให้บริการติดตั้งเครื่องอัดประจุไฟฟ้าและอุปกรณ์อื่นๆให้กับสถานีอัดประจุไฟฟ้า ซึ่งมีทั้งหมด 22 ราย

3. กลุ่มธุรกิจสถานีอัดประจุไฟฟ้า ซึ่งทำหน้าที่ให้บริการอัดประจุไฟฟ้ากับผู้ใช้ยานยนต์ไฟฟ้าในสถานีอัดประจุไฟฟ้า ซึ่งมีผู้ประกอบการทั้งหมด 11 ราย โดย 55% ของผู้ประกอบการในกลุ่มนี้ทั้งหมด (6 ราย) ดำเนินทั้งธุรกิจสถานีอัดประจุไฟฟ้าและจัดจำหน่ายเครื่องอัดประจุไฟฟ้า17

4. กลุ่มธุรกิจผลิตและจำหน่ายหม้อแปลงและ Main Distribution Board (ตู้ MDB) ซึ่งผู้ประกอบการในกลุ่มนี้จะผลิตและจัดจำหน่ายหม้อแปลง ตู้ MDB มิเตอร์ไฟฟ้า และสายดิน ให้ผู้ค้าปลีกเครื่องอัดประจุไฟฟ้าไปติดตั้งให้กับสถานีอัดประจุไฟฟ้า โดยมีผู้ประกอบการที่ดำเนินธุรกิจผลิตและจำหน่ายหม้อแปลงทั้งหมด 67 ราย สำหรับผู้ผลิตตู้ MDB มิเตอร์ไฟฟ้า และสายดิน ส่วนใหญ่เป็นผู้ผลิตอุปกรณ์ควบคุมจ่ายไฟฟ้า ซึ่งมีจำนวนทั้งหมด 77 ราย[18]

เมื่อพิจารณาจากรายละเอียดของห่วงโซ่อุปทานของสถานีอัดประจุไฟฟ้า Krungthai COMPASS มองว่าธุรกิจที่จะได้รับประโยชน์จากขยายการลงทุนเครื่องอัดประจุไฟฟ้าแบบ Fast Charger ตามความต้องการในปี 2573 มี 3 กลุ่ม ได้แก่

● กลุ่มธุรกิจจัดจำหน่ายเครื่องอัดประจุไฟฟ้าที่ได้รับอานิสงส์มากที่สุดจากการขยายสถานี และเพิ่มเครื่องอัดประจุไฟฟ้า ตามความต้องการในปี 2573 โดยคาดว่าจะสามารถเพิ่มรายได้ให้กับกลุ่มนี้ราว 8.55 พันล้านบาท ซึ่งแบ่งเป็น 1) รายได้จากการจัดจำหน่ายและติดตั้งเครื่องอัดประจุไฟฟ้าแบบ Fast Charger ราว 5.94 พันล้านบาท [19]2) รายได้จากการจัดจำหน่ายหม้อแปล Main Distribution Board (ตู้ MDB) มิเตอร์ไฟฟ้า และสายดิน ราว 2.25 พันล้านบาท 3)รายได้จากการให้บริการติดตั้งหม้อแปลง ตู้ MDB และอุปกรณ์ไฟฟ้าอื่นๆ ประมาณ0.36 พันล้านบาท[20] โดยการประเมินนี้อยู่ภายใต้สมมุติฐานที่ว่าผู้ประกอบธุรกิจสถานีอัดประจุไฟฟ้าเลือกใช้เครื่องอัดประจุไฟฟ้าแบบ Fast Charger ที่มีกำลังไฟฟ้าสูงสุด 120 กิโลวัตต์

● กลุ่มธุรกิจรับเหมาก่อสร้างและติดตั้งงานโครงสร้าง ที่ได้รับประโยชน์จากแนวโน้มดังกล่าวรองลงมา ซึ่งคาดว่าจะมีรายได้จากการให้บริการก่อสร้างฐานรากสำหรับรองรับโครงสร้างหลังคาและเครื่องอัดประจุไฟฟ้า พร้อมทั้งติดตั้งหลังคาให้กับสถานีอัดประจุไฟฟ้าราว 2.57 พันล้านบาท[21] ซึ่งอยู่ภายใต้สมมุติฐานที่ว่าผู้ประกอบธุรกิจสถานีอัดประจุไฟฟ้าจะใช้เครื่องอัดประจุไฟฟ้าแบบ Fast Charger 1 เครื่องต่อสถานี

● กลุ่มธุรกิจผลิตและจำหน่ายหม้อแปลง และอุปกรณ์ควบคุมและจ่ายไฟฟ้า ที่คาดว่าจะได้รับรายได้จากการขายให้กับผู้จัดจำหน่ายเครื่องอัดประจุไฟฟ้าไปติดตั้งต่อราว 2.25 พันล้านบาท ซึ่งแบ่งเป็น 1) รายได้จากการขายหม้อแปลงราว 1.14 พันล้านบาท [22] 2) รายได้จากการขายตู้ MDB มิเตอร์ไฟฟ้า และสายดิน ประมาณ 1.11 พันล้านบาท22 โดยการประเมินในครั้งนี้อยู่ภายใต้สมมุติฐานที่ว่าแต่ละสถานีอัดประจุไฟฟ้าใช้หม้อแปลง ตู้ MDB และเครื่องอัดประจุไฟฟ้าแบบ Fast Charger อย่างละเครื่อง

กลุ่มธุรกิจที่อยู่ในห่วงโซ่อุปทานของสถานีอัดประจุไฟฟ้าจะได้รับอานิสงส์จากการขยายการลงทุนเครื่องอัดประจุไฟฟ้าแบบ Fast Charger ตามความต้องการใช้บริการในปี 2573 ทั้งหมดราว 13,360 ล้านบาท โดยธุรกิจที่จะได้รับประโยชน์จากการขยายการลงทุนดังกล่าวมากที่สุด นั่นคือ กลุ่มธุรกิจจัดจำหน่ายและติดตั้งเครื่องอัดประจุไฟฟ้า ซึ่งคาดว่าจะได้รับรายได้ในส่วนนี้ราว 8.55 พันล้านบาท

Implication:

● สำหรับผู้ประกอบการที่สนใจจะลงทุนธุรกิจสถานีอัดประจุไฟฟ้าที่คาดว่าจะมีความต้องใช้บริการที่เพิ่มขึ้นในระยะข้างหน้า ควรเตรียมความพร้อมและดำเนินการ ดังนี้

1. ควรเลือกทำเลพื้นที่ในการติดตั้งสถานีอัดประจุไฟฟ้าในสถานีบริการน้ำมัน ห้างสรรพสินค้าอาคารสำนักงาน และคอนโดมิเนียม เนื่องจากผู้ใช้ยานยนต์ไฟฟ้าของไทยนิยมใช้บริการอัดประจุไฟฟ้าในพื้นที่ดังกล่าว ประกอบกับ ผู้อยู่อาศัยในคอนโดมิเนียมที่ใช้ยานยนต์ไฟฟ้ามีโอกาสซื้อเครื่องอัดประจุไฟฟ้ามาใช้น้อย จึงมีแนวโน้มที่จะใช้บริการดังกล่าวในสถานีอัดประจุไฟฟ้า ซึ่งเป็นตามผลสำรวจโครงการจ้างสำรวจและวิเคราะห์ตลาดของ EV Charger ในประเทศไทย23 ซึ่งจัดทำโดยสำนักงานพัฒนาวิทยาศาสตร์และเทคโนโลยีแห่งชาติ (สวทช.) นอกจากนั้น ควรเตรียมพื้นที่อย่างน้อย 2.4 x 5.0 เมตรต่อ 1 ช่องจอดรถ24

2. ควรเลือกติดตั้งเครื่องอัดประจุไฟฟ้าที่เหมาะกับความต้องการของผู้ใช้ยานยนต์ไฟฟ้า โดยปัจจุบัน ผู้ใช้ยานยนต์ไฟฟ้าของไทยนิยมใช้ระยะเวลาในการอัดประจุไฟฟ้าไม่เกิน 1 ชั่วโมง ซึ่งเป็นไปตามผลสำรวจเช่นเดียวกับข้อที่ 1 [23]จึงเหมาะกับการติดตั้งเครื่องอัดประจุไฟฟ้าแบบ Fast Charger

3. ควรเตรียมระบบไฟฟ้าขนาดแรงดันไฟฟ้า 380-416 โวลต์ 3 เฟส และสามารถรองรับได้ไม่ต่ำกว่า 45 kVA ต่อหัวชาร์จสำหรับเครื่องอัดประจุไฟฟ้าแบบปกติด้วยไฟฟ้ากระแสสลับ (Alternative Current หรือ AC Normal Charger)และไม่ต่ำกว่า 100 kVA สำหรับเครื่องอัดประจุไฟฟ้าแบบ Fast Charger24

4. ควรขอใบอนุญาตก่อสร้างหรือดัดแปลงสถานที่ให้เหมาะกับการติดตั้งสถานีอัดประจุไฟฟ้ากับราชการส่วนท้องถิ่นในกรณีที่เจ้าของอาคารไม่ใช่ผู้ที่ดำเนินธุรกิจสถานีอัดประจุไฟฟ้า และสำนักงานคณะกรรมการกำกับกิจการพลังงาน (กกพ.)ในกรณีที่เจ้าอาคารดำเนินธุรกิจสถานีอัดประจุไฟฟ้า24

5. ควรขออนุญาตในการประกอบกิจการสถานีอัดประจุไฟฟ้า แต่ไม่จำเป็นต้องขอใบอนุญาตประกอบกิจการจำหน่ายไฟฟ้า ในกรณีที่สถานีอัดประจุไฟฟ้าไม่เกิน 1,000 kVA[24]

● หากภาครัฐต้องการส่งเสริมให้ผู้ประกอบการลงทุนในธุรกิจบริการสถานีอัดประจุไฟฟ้ามากขึ้น ควรออกนโยบายส่งเสริมการลงทุนดังกล่าว ดังนี้

1. ควรยกเว้นภาษีนำเข้าเครื่องอัดประจุไฟฟ้าจากต่างประเทศเพิ่มเติม นอกเหนือจากมาตราการยกเว้นภาษีเงินได้นิติบุคคลให้กับธุรกิจสถานีอัดประจุไฟฟ้า 3-5 ปี เพื่อลดต้นทุนในการลงทุนของธุรกิจดังกล่าว ซึ่งเป็นไปตามความต้องการของผู้ประกอบการที่ตอบแบบสอบถามของโครงการจ้างสำรวจและวิเคราะห์ตลาดของ EV Charger ในประเทศไทย ซึ่งจัดทำโดย สวทช.[25]

2. ควรจัดตั้งหน่วยงานกลางในการติตต่อประสานเกี่ยวกับการขั้นตอนการเริ่มต้นธุรกิจสถานีอัดประจุไฟฟ้า เพื่อเพิ่มความสะดวกในการดำเนินธุรกิจดังกล่าว ซึ่งเป็นไปตามความต้องการของผู้ประกอบการ เช่นเดียวกับข้อที่ 125

3. ควรจัดทำข้อมูลและวิเคราะห์ความเพียงพอของเครื่องอัดประจุไฟฟ้าในแต่ละพื้นที่ เพื่อช่วยให้ผู้ประกอบการสามารถติตตั้งสถานีอัดประจุไฟฟ้าให้เหมาะกับความต้องการในแต่ละพื้นที่ และลดโอกาสขาดทุน ซึ่งคล้ายคลึงกับนโยบายของประเทศเยอรมนี[26]

● สำหรับผู้ประกอบการในห่วงโซ่อุปทานของสถานีอัดประจุไฟฟ้าอื่นๆ นอกเหนือจากธุรกิจสถานีอัดประจุไฟฟ้า ควรหาพันธมิตรที่ดำเนินธุรกิจสถานีบริการน้ำมัน และมีความพร้อมในการดำเนินการติดตั้งสถานีอัดประจุไฟฟ้า เพื่อร่วมกันลงทุนในธุรกิจสถานีอัดประจุไฟฟ้า ซึ่งแนวทางดังกล่าวจะช่วยเพิ่มรายได้จากขายสินค้าและให้บริการของธุรกิจเดิมแก่ผู้ร่วมลงทุน เช่น บมจ.คิวทีซี เอนเนอร์ยี่ ซึ่งเป็นผู้ผลิตและจำหน่ายหม้อแปลง จับมือกับ บมจ. ยูเอซี โกลบอล ซึ่งเป็นผู้จัดจำหน่ายเครื่องอัดประจุไฟฟ้าแบรนด์ COSTEL ของเกาหลีใต้ เพื่อขยายธุรกิจสถานีอัดประจุไฟฟ้าในสถานีบริการน้ำมันของพันธมิตรทางธุรกิจ โดยแนวทางการลงทุนนี้ช่วยเพิ่มรายได้ให้กับบมจ.คิวทีซี เอนเนอร์ยี่ ราว 2.49 ล้านบาท ใน 9 เดือนแรกของปี 2566 และคาดว่าจะเพิ่มขึ้นในอนาคต หลังมีเป้าหมายที่จะสร้างสถานีอัดประจุไฟฟ้าให้ได้ 50 สถานี จากปัจจุบันที่มีอยู่ 2 สถานี[27]

[1] อ้างอิงข้อมูลจากบทความ เรื่อง “Summary for Policymaker”, IPCC (2562)

[2] อ้างอิงข้อมูลจากบทความ เรื่อง “How Government Can Solve the EV Charging Dilemma”, BCG (ต.ค.2564)

[3] อ้างอิงข้อมูลจากรายงาน เรื่อง “Total cost of Ownership and Tipping Point Electric Vehicle in ASEAN countries”, Economic Research Institute for ASEAN and East Asia (ERIA) (มี.ค.2566)

[4] อ้างอิงข้อมูลจากบทความ เรื่อง “Electric vehicles are forecast to be half of global car sales by 2035”, Goldman Sachs (ก.พ.2566)

[5] อ้างอิงข้อมูลจากรายงานเรื่อง ”โครงการจัดทำแผนการพัฒนาสถานีประจุพัฒนาสถานีประจุแบตเตอรี่สำหรับยานยนต์ไฟฟ้าเพื่อรองรับเป้าหมายการส่งเสริมยานยนต์ไฟฟ้าของประเทศ”, ม.เทคโนโลยีพระจอมเกล้าพระนครเหนือ (ก.พ.2565) และรวบรวมโดย Krungthai COMPASS

[6] อ้างอิงข้อมูลจาก Wallbox, Lazada, B-Charge Shop และรวบรวมโดย Krungthai COMPASS [เปิดข้อมูลเมื่อวันที่ 20 พ.ย.2566]

[7] ยอดจดทะเบียนของยานยนต์ไฟฟ้าแบบ BEV ของไทย ถูกประเมิน ตามการคาดการณ์ของ BMI Research (ก.ย.2566)

[8] อ้างอิงข้อมูลจากบทความเรื่อง “สรุปมาตรการอุดหนุน ซื้อรถยนต์ไฟฟ้า EV 3.5 ลดสูงสุด 1 แสนบาท”, นสพ.ฐานเศรษฐกิจ (พ.ย. 2566)

[9] อ้างอิงข้อมูลจากรายงานเรื่อง “Total cost of Ownership and Tipping Point Electric Vehicle in ASEAN countries”, Economic Research Institute for ASEAN and East Asia (ERIA) (มี.ค.2566), บทความ เรื่อง”Why are electric car prices falling ?”, ENERGY5 yourway (พ.ย. 2566) และรวบรวมและคำนวณโดย Krungthai COMPASS

[10] อ้างอิงข้อมูลจากรายงานฉนับสมบูรณ์เรื่อง “โครงการจ้างสำรวจและวิเคราะห์ตลาดของ EV Charger ในประเทศไทย”, สวทช. (มี.ค.2565) และอยู่ภายใต้สมมุติฐานที่ว่าสถานีอัดประจุไฟฟ้าสามารถให้บริการตลอด 24ชั่วโมง/วัน

[11] อ้างข้อมูลจากบทความเรื่อง “ปูพรมสถานีชาร์จอีวีทั่วไทย เซเว่นควิกชาร์จ 10 นาทีเต็ม”, นสพ.ประชาชาติธุรกิจ (เม.ย.2566) และคำนวณโดย Krungthai COMPASS

[12] หากยานยนต์ไฟฟ้าแบบ BEV ของไทย วิ่งเฉลี่ย 20,000 กิโลเมตร/ปี และอัดประจุไฟฟ้า 10 ครั้ง/เดือน ยานยนต์ดังกล่าวต้องอัดประจุไฟฟ้าครั้งละ 24 หน่วยไฟฟ้า ซึ่งปริมาณไฟฟ้าดังกล่าวสามารถทำให้ยานยนต์ไฟฟ้าวิ่งได้ 160 กิโลเมตร (ที่มา: รายงานฉนับสมบูรณ์เรื่อง “โครงการจ้างสำรวจและวิเคราะห์ตลาดของ EV Charger ในประเทศไทย”, สวทช. (มี.ค.2565), Sale Here (ก.ย.2565), Toyota Leasing Thailand (พ.ค. 2565) และรวบรวมและคำนวณโดย Krungthai COMPASS)

[13] งบประมาณในการลงทุนสถานีอัดประจุไฟฟ้าอยู่ราว 2.26 ล้านบาท/สถานี ซึ่งประกอบด้วย 1) ต้นทุนเครื่องอัดประจุไฟฟ้าขนาด 120 กิโลวัตต์ ซึ่งอยู่ราว 1.15 ล้าน/เครื่อง/สถานี 2) ต้นทุนค่าก่อสร้างราว 0.5 ล้านบาท/สถานี 3) ต้นทุนหม้อแปลงขนาด 315 kVA ราว 0.22 ล้านบาท/ เครื่อง/สถานี 4) ต้นทุนอื่นๆ ราว 0.39 ล้านบาท/สถานี (ที่มา: Wallbox, B-Charge Shop, นายประสิทธิ์ ชัยชื่น (2553), แบบสรุปราคากลางค่าสร้างของศูนย์นวัตกรรมผลิตภัณฑ์การเกษตรของ มศว.(เม.ย.2563) และรวบรวมและคำนวณโดย Krungthai COMPASS)

[14] ประมาณการโดย Krungthai COMPASS โดยการนำเอารายได้ในปี 2565 ของ บจก. พลังงาน

มหานคร หารด้วยส่วนแบ่งการตลาดของบริษัทดังกล่าว (ที่มา: Statista (2565), กรมพัฒนาธุรกิจการค้า (ก.ย.2566) และรวบรวมและคำนวณโดย Krungthai COMPASS)

[15] ประเมินโดย Krungthai COMPASS ภายใต้สมมุติฐานที่ว่า 1) ค่าบริการอัดประจุไฟฟ้าเฉลี่ยอยู่ราว 7.5 บาท/หน่วยไฟฟ้า 2) ปริมาณไฟฟ้าที่อัดประจุไฟฟ้าที่อยู่ที่ 24 หน่วยไฟฟ้า/ครั้ง 3)ยานยนต์ไฟฟ้าที่ใช้บริการสถานีอัดประจุไฟฟ้าวิ่งเฉลี่ย 20,000 กิโลเมตร/ปี 4) ผู้ใช้ยานยนต์ไฟฟ้าอัดประจุไฟฟ้า 10 ครั้ง/เดือน (ที่มา: สวทช. (มี.ค.2565), AUTOSPINN (มิ.ย.2566), Toyota Leasing Thailand (พ.ค. 2565) และรวบรวมและคำนวณโดย Krungthai COMPASS)

[16] อ้างอิงข้อมูลจากรายงานเรื่อง “ASEAN MOBILITY POISED FOR EV ACCELERATION”, Maybank Research (ก.ค.2566)

[17] อ้างอิงข้อมูลจาก 1) EVAT Directory Electric Vehicle Guidebook 2022-23 (2566) 2) กรมพัฒนาธุรกิจการค้า (ก.ย.2566) 3) ร่างขอบเขตของงานโครงการสถานีอัดประจุไฟฟ้ายานพาหนะไฟฟ้าแบบเคลื่อนย้ายโดยใช้พลังงานแสงอาทิตย์ [ค้นเมื่อวันที่ 27 พ.ย.2566] 4) รวบรวมโดย Krungthai COMPASS

[18] อ้างอิงข้อมูลจากกรมพัฒนาธุรกิจการค้า (ก.ย.2566) และรวบรวมโดย Krungthai COMPASS

[19] ประเมินโดยการนำเอาราคาเครื่องอัดประจุไฟฟ้าแบบ Fast Charger ขนาด 120 กิโลวัตต์ โดยเฉลี่ย (1.15 ล้าน/เครื่อง) คูณด้วยจำนวนเครื่องอัดประจุไฟฟ้าแบบ Fast Charger ที่ควรเพิ่มภายในปี 2573 ( 5,147 เครื่อง) (ที่มา: Wallbox, B-Charge Shop และรวบรวมและประเมินโดย Krungthai COMPASS)

[20] ประเมินโดยการนำเอาค่าใช้จ่ายในการติดตั้งหม้อแปลง ตู้ MDB และอุปกรณ์ไฟฟ้าอื่นๆ (7 หมื่นบาท/สถานี) คูณด้วยจำนวนสถานีอัดประจุไฟฟ้าที่ควรเพิ่มภายในปี 2573 (5,147 สถานี) (ที่มา : แบบสรุปราคากลางค่าก่อสร้างของศูนย์นวัตกรรมผลิตภัณฑ์ทางการเกษตรของมศว.(เม.ย.2563), แบบสรุปราคากลางค่าก่อสร้างของอาคารสโมสรมหาวิทยาลัยและบริการทางการแพทย์ของม.เชียงใหม่ (ก.ย.2563) และรวบรวมและประเมินโดย Krungthai COMPASS)

[21] รายได้จากการก่อสร้างอยู่ที่ 0.5 ล้านบาท/สถานี (ที่มา: คำสัมภาษณ์จากผู้ประกอบการ (พ.ย.2566))

[22] ประเมินโดยการนำเอาราคาหม้อแปลงขนาด 340 kVA (0.22 ล้าน/เครื่อง) และ ราคาตู้ MDB ซึ่งรวมถึงราคาอุปกรณ์ไฟฟ้าอื่นๆ (0.21 ล้าน/เครื่อง) คูณด้วยจำนวนหม้อแปลงและตู้ MDB ซึ่งรวมถึงอุปกรณ์ไฟฟ้าอื่นๆ ที่ใช้งานควบคู่กับเครื่องอัดประจุไฟฟ้าแบบ Fast Charger ที่ควรเพิ่มภายในปี 2573 (5,147 เครื่อง) (ที่มา: นายประสิทธิ์ ชัยชื่น (2553), ร่างขอบเขตของงานโครงการสถานีอัดประจุไฟฟ้ายานพาหนะไฟฟ้าแบบเคลื่อนย้ายโดยใช้พลังงานแสงอาทิตย์ [ค้นเมื่อวันที่ 27 พ.ย.2566] และรวบรวมและประเมินโดย Krungthai COMPASS

[23] อ้างอิงข้อมูลจากรายงานฉนับสมบูรณ์เรื่อง “โครงการจ้างสำรวจและวิเคราะห์ตลาดของ EV Charger ในประเทศไทย”, สวทช. (มี.ค.2565)

[24] อ้างอิงข้อมูลจากคู่มือประกอบกิจการสถานีอัดประจุไฟฟ้าสำหรับยานยนต์ไฟฟ้า, กกพ. (ธ.ค. 2561)

[25] อ้างอิงข้อมูลจากรายงานฉนับสมบูรณ์เรื่อง “โครงการจ้างสำรวจและวิเคราะห์ตลาดของ EV Charger ในประเทศไทย”, สวทช. (มี.ค.2565)

[26] อ้างอิงข้อมูลจากบทความ เรื่อง “How Government Can Solve the EV Charging Dilemma”, BCG (ต.ค.2564)

[27] อ้างอิงข้อมูลจากงบการเงิน ณ ก.ย. 2566 ของบมจ.คิวทีซี เอนเนอร์ยี่ และรวบรวมโดย Krungthai COMPASS

12313