- Details

- Category: วิเคราะห์-เศรษฐกิจ

- Published: Saturday, 23 January 2021 16:57

- Hits: 13151

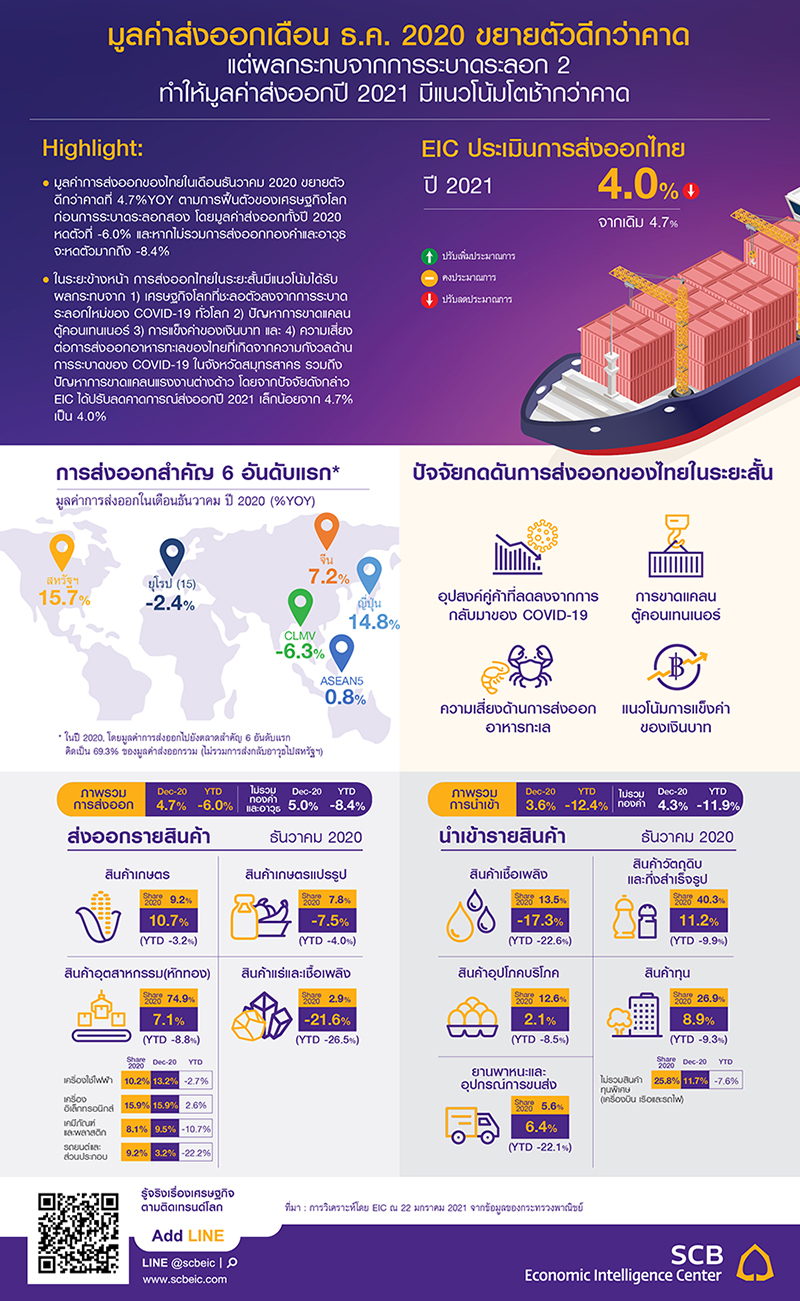

มูลค่าส่งออกเดือน ธ.ค. 2020 ขยายตัวดีกว่าคาด แต่ผลกระทบจากการระบาดระลอก 2 ทำให้มูลค่าส่งออกปี 2021 มีแนวโน้มโตช้ากว่าคาด

• มูลค่าการส่งออกของไทยในเดือนธันวาคม 2020 ขยายตัวดีกว่าคาดที่ 4.7%YOY ตามการฟื้นตัวของเศรษฐกิจโลกก่อนการระบาดระลอกสอง โดยมูลค่าส่งออกทั้งปี 2020 หดตัวที่ -6.0% และหากไม่รวมการส่งออกทองคำและอาวุธจะหดตัวมากถึง -8.4%

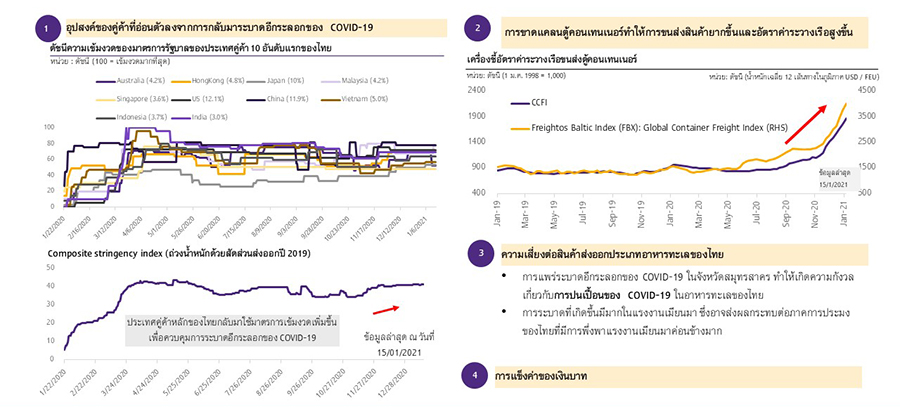

• ในระยะข้างหน้า การส่งออกไทยในระยะสั้นมีแนวโน้มได้รับผลกระทบจาก 1) เศรษฐกิจโลกที่ชะลอตัวลงจากการระบาดระลอกใหม่ของ COVID-19 ทั่วโลก 2) ปัญหาการขาดแคลนตู้คอนเทนเนอร์ 3) การแข็งค่าของเงินบาท และ 4) ความเสี่ยงต่อการส่งออกอาหารทะเลของไทยที่เกิดจากความกังวลด้านการระบาดของ COVID-19 ในจังหวัดสมุทรสาคร รวมถึงปัญหาการขาดแคลนแรงงานต่างด้าว โดยจากปัจจัยดังกล่าว EIC ได้ปรับลดคาดการณ์ส่งออกปี 2021 เล็กน้อยจาก 4.7% เป็น 4.0%

Key points

มูลค่าส่งออกเดือนธันวาคม 2020 พลิกกลับมาขยายตัวที่ 4.7%YOY หลังจากหดตัว -3.6%YOY ในเดือนก่อนหน้า เมื่อหักทองคำ การส่งออกขยายตัวมากขึ้นเล็กน้อยที่ 5.0%YOY โดยการส่งออกในเดือนธันวาคมเป็นการขยายตัวครั้งแรกในรอบ 8 เดือน ทั้งนี้ในปี 2020 การส่งออกในภาพรวมหดตัวที่ -6.0%YOY และเมื่อหักทองคำและการส่งกลับอาวุธไปสหรัฐฯ การส่งออกจะหดตัวสูงขึ้นเป็น -8.4%YOY

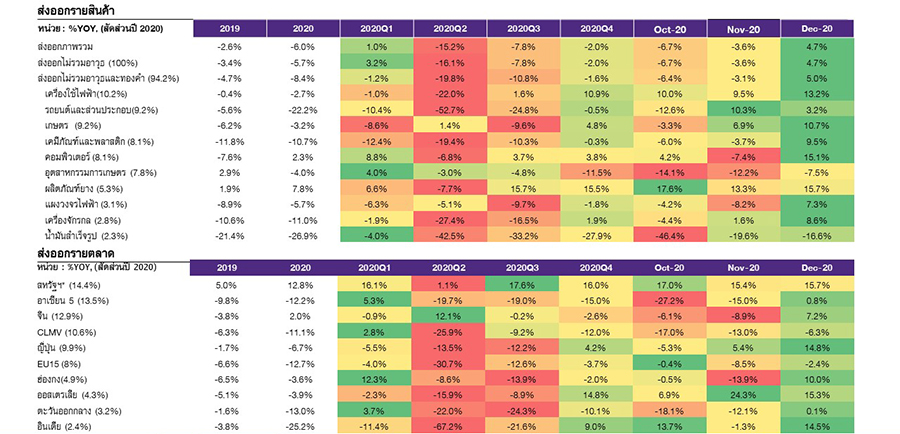

การส่งออกสินค้าอุตสาหกรรมหลายภาคส่วนปรับตัวดีขึ้น ขณะที่สินค้าที่เกี่ยวข้องกับการทำงานที่บ้าน อาหาร และถุงมือยางยังขยายตัวต่อเนื่อง (รูปที่ 1)

• การส่งออกสินค้าอุตสาหกรรมโดยรวมกลับมาขยายตัวครั้งแรกในรอบ 8 เดือนที่ 6.7%YOY โดยสินค้าอุตสาหกรรมสำคัญในหลายภาคส่วนมีการขยายตัวตามภาวะเศรษฐกิจโลกที่ปรับตัวดีขึ้น ได้แก่ รถยนต์และส่วนประกอบ (3.2%YOY) เคมีภัณฑ์และพลาสติก (9.5%YOY) แผงวงจรไฟฟ้า (7.3%YOY) และเครื่องจักรกลและส่วนประกอบ (8.6%YOY) เป็นต้น

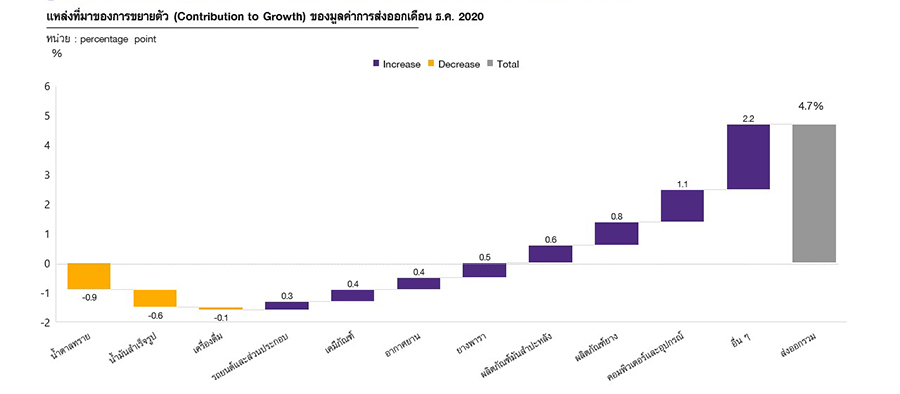

• การส่งออกอากาศยาน ยานอวกาศ และส่วนประกอบ ขยายตัวสูงที่ 159.3%YOY เป็นผลจากการส่งกลับเครื่องบินในเดือนธันวาคม โดยตลาดหลักที่ขยายตัวสูง ประกอบด้วย อินโดนีเซีย (51,169.7%YOY) ฟิลิปปินส์ (9,686.6%YOY) และเยอรมนี (948.6%YOY) โดยการเติบโตของสินค้าในกลุ่มนี้คิดเป็นประมาณ 0.4 ppt. จากแหล่งที่มาของอัตราการเติบโต (contribution to growth) ของมูลค่าส่งออกทั้งหมดในเดือนธันวาคม 2020

• การส่งออกสินค้าเกษตรขยายตัวต่อเนื่องเป็นเดือนที่ 2 ที่ 10.7%YOY หลังจากขยายตัว 6.9%YOY ในเดือนก่อนหน้า โดยสินค้าเกษตรสำคัญที่ขยายตัว ได้แก่ ยางพารา (30.0%YOY) ผลิตภัณฑ์มันสำปะหลัง (63.6%YOY) และผลไม้สดแช่เย็นแช่แข็งและแห้ง (9.1%YOY)

• สินค้าส่งออกที่เกี่ยวข้องกับการอยู่อาศัยและทำงานที่บ้าน และการป้องกันสุขภาพมีการขยายตัวได้ต่อเนื่อง ได้แก่ อาหารสัตว์เลี้ยง (25.7%YOY) เครื่องปรับอากาศและส่วนประกอบ (8.4%YOY) เครื่องซักผ้าและส่วนประกอบ (10.2%YOY) เฟอร์นิเจอร์และชิ้นส่วน (15.5%YOY) เครื่องโทรสาร โทรศัพท์และอุปกรณ์ (33.9%YOY) เครื่องมือแพทย์และอุปกรณ์ (18.3%YOY) และผลิตภัณฑ์ยาง (15.7%YOY) โดยถุงมือยางขยายตัวเร่งขึ้นที่ 220.3%YOY

• อย่างไรก็ดี การส่งออกสินค้าอุตสาหกรรมการเกษตรหดตัวต่อเนื่องเป็นเดือนที่ 8 ที่ -7.5%YOY หลังจากหดตัว -12.2%YOY ในเดือนก่อนหน้า โดยสินค้าสำคัญที่หดตัว ได้แก่ เครื่องดื่ม (-11.5%YOY) และน้ำตาลทราย (-75.4%YOY)

• การส่งออกน้ำมันสำเร็จรูปหดตัวต่อเนื่องเป็นเดือนที่ 10 ที่ -16.6%YOY โดยตลาดหลักที่หดตัว ได้แก่ สิงคโปร์ (-32.2%YOY) มาเลเซีย (-24.3%YOY) และจีน (-47.7%YOY)

รูปที่ 1 : การส่งออกสินค้าอุตสาหกรรมหลายภาคส่วนปรับตัวดีขึ้นชัดเจน ในขณะที่สินค้าที่เกี่ยวข้องกับการทำงานที่บ้าน อาหาร และการป้องกันขยายตัวต่อเนื่อง

หมายเหตุ : *การส่งออกไปสหรัฐฯ ไม่รวมการส่งกลับอาวุธในปี 2019 และ 2020

ที่มา : การวิเคราะห์โดย EIC จากข้อมูลของกระทรวงพาณิชย์

รูปที่ 2 : สินค้าสำคัญที่เป็นปัจจัยบวกและลบต่อการส่งออกในเดือนธันวาคม 2020

ที่มา : การวิเคราะห์โดย EIC จากข้อมูลของกระทรวงพาณิชย์

ด้านการส่งออกรายตลาด พบว่าการส่งออกไปหลายตลาดสำคัญขยายตัว อาทิ สหรัฐฯ จีน ญี่ปุ่น อาเซียน 5 อย่างไรก็ดี การส่งออกไปสหภาพยุโรป 15 และ CLMV ยังคงหดตัว

• การส่งออกไปตลาดสหรัฐฯ ขยายตัวต่อเนื่องเป็นเดือนที่ 7 ที่ 15.7%YOY หลังจากขยายตัว 15.4%YOY ในเดือนพฤศจิกายน โดยสินค้าสำคัญที่ขยายตัว ได้แก่ คอมพิวเตอร์ อุปกรณ์และส่วนประกอบ (12.7%YOY) ผลิตภัณฑ์ยาง (13.8%YOY) และรถยนต์และส่วนประกอบ (55.0%YOY)

• การส่งออกไปจีนกลับมาขยายตัวอีกครั้งในรอบ 3 เดือนที่ 7.2%YOY หลังจากหดตัวที่ -8.9%YOY ในเดือนก่อนหน้า โดยสินค้าสำคัญที่ขยายตัว อาทิ คอมพิวเตอร์ อุปกรณ์และส่วนประกอบ (33.5%YOY) ผลไม้สดแช่เย็น แช่แข็งและแห้ง (29.4%YOY) ผลิตภัณฑ์มันสำปะหลัง (124.5%YOY) และเคมีภัณฑ์ (48.0%YOY)

• การส่งออกไปตลาดอาเซียน 5 พลิกกลับมาขยายตัวเล็กน้อยที่ 0.8%YOY หลังจากหดตัว -15.0%YOY ในเดือนก่อนหน้า โดยสินค้าที่ขยายตัว อาทิ คอมพิวเตอร์ อุปกรณ์และส่วนประกอบ (71.0%YOY) แผงวงจรไฟฟ้า (11.1%YOY) และอากาศยาน ยานอวกาศ และส่วนประกอบ (378.5%YOY) เป็นต้น

• การส่งออกไปตลาดญี่ปุ่นขยายตัวต่อเนื่องเป็นเดือนที่ 2 ที่ 14.8%YOY หลังจากขยายตัว 5.4%YOY ในเดือนก่อนหน้า โดยสินค้าสำคัญที่ขยายตัว ประกอบด้วย รถยนต์และส่วนประกอบ (91.5%YOY) เคมีภัณฑ์ (87.9%YOY) และเครื่องจักรกลและส่วนประกอบ (24.5%YOY)

• การส่งออกไปออสเตรเลียขยายตัวชะลอลงที่ 15.3%YOY หลังจากขยายตัวสูงถึง 24.3%YOY ในเดือนก่อนหน้า สินค้าหลักที่ขยายตัว ได้แก่ รถยนต์และส่วนประกอบ (17.7%YOY) อัญมณีและเครื่องประดับ (217.6%YOY) และเครื่องปรับอากาศและส่วนประกอบ (31.9%YOY)

• การส่งออกไปตลาดอินเดียขยายตัวที่ 14.5%YOY หลังจากหดตัว -1.3%YOY ในเดือนก่อนหน้า โดยสินค้าที่ขยายตัว ได้แก่ รถยนต์และส่วนประกอบ (24.3%YOY) และเคมีภัณฑ์ (35.3%YOY)

• อย่างไรก็ดี การส่งออกไปสหภาพยุโรป 15 หดตัวต่อเนื่องที่ -2.4%YOY หลังจากหดตัว -8.5%YOY ในเดือนก่อนหน้า สินค้าสำคัญที่หดตัว อาทิ รถยนต์และส่วนประกอบ (-28.3%YOY) อัญมณีและเครื่องประดับ (-30.2%YOY) และไก่แปรรูป (-21.9%YOY)

• การส่งออกไปตลาด CLMV หดตัวต่อเนื่องเป็นเดือนที่ 9 ที่ -6.3%YOY หลังจากหดตัว -13.0%YOY ในเดือนก่อนหน้า สินค้าสำคัญที่หดตัว ประกอบด้วย น้ำมันสำเร็จรูป (-1.6%YOY) และเครื่องดื่ม (-16.3%YOY)

ด้านมูลค่านำเข้าในเดือนธันวาคมขยายตัวที่ 3.6%YOY หลังจากหดตัว -0.1%YOY ในเดือนพฤศจิกายน โดยการนำเข้าสินค้าในเกือบทุกหมวดกลับมาขยายตัวในเดือนนี้ ได้แก่ สินค้าทุน (8.9%YOY) สินค้าอุปโภคบริโภค (2.1%YOY) ยานพาหนะและอุปกรณ์การขนส่ง (6.4%YOY) และสินค้าวัตถุดิบและกึ่งสำเร็จรูป (11.2%YOY) อย่างไรก็ดี การนำเข้าหมวดสินค้าเชื้อเพลิงยังหดตัวที่ -17.3%YOY สำหรับมูลค่าการนำเข้าในปี 2020 หดตัวที่ -12.4%YOY ทั้งนี้ดุลการค้าในเดือนธันวาคมเกินดุลที่ 1.9 พันล้านดอลลาร์สหรัฐ และในปี 2020 ดุลการค้าเกินดุล 20.7 พันล้านดอลลาร์สหรัฐ

Implication

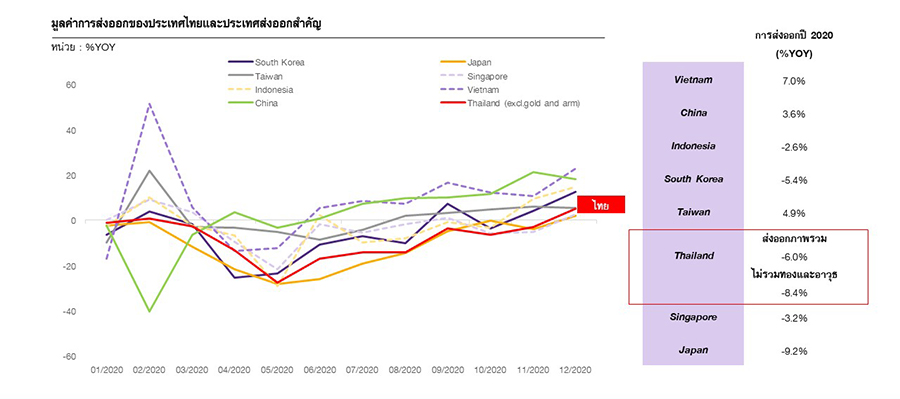

มูลค่าการส่งออกของไทยในเดือนธันวาคม 2020 ขยายตัวดีกว่าคาดตามการฟื้นตัวของเศรษฐกิจโลก โดยเป็นการกลับมาขยายตัวครั้งแรกนับตั้งแต่เดือนมีนาคม 2020 เป็นต้นมา ซึ่งการกลับมาขยายตัวสอดคล้องกับตัวเลขส่งออกของหลายประเทศสำคัญ (รูปที่ 3) สะท้อนการฟื้นตัวของภาวะการค้าโลกก่อนที่จะมีการกลับมาระบาดระลอกสองในหลายประเทศคู่ค้าหลักรวมถึงในไทยเองด้วย โดยสินค้าส่งออกสำคัญของไทยล้วนกลับมาขยายตัวได้ในเดือนนี้ ได้แก่ รถยนต์และส่วนประกอบ (3.2%YOY) อิเล็กทรอนิกส์ (15.9%YOY) เคมีภัณฑ์และพลาสติก (9.5%YOY%) ดังนั้น จึงทำให้มูลค่าการส่งออกทั้งปี 2020 หดตัวน้อยกว่าคาดที่ -6.0% (เทียบกับที่เคยคาดไว้ที่ -8.0%)

รูปที่ 3 : การส่งออกไทยและประเทศส่งออกสำคัญในปี 2020 มีการฟื้นตัวต่อเนื่องหลังผ่านจุดต่ำสุด

ที่มา : การวิเคราะห์โดย EIC จากข้อมูลของกระทรวงพาณิชย์ และ CEIC

การส่งออกไทยปี 2020 ได้รับผลกระทบหนักจากการระบาดของ COVID-19 ทำให้ทั้งปีหดตัวถึง -6.0% และหากไม่รวมการส่งออกทองคำและอาวุธ การส่งออกจะหดตัวมากถึง -8.4% โดยการระบาดของ COVID-19 เมื่อต้นปี 2020 ทำให้หลายประเทศต้องประสบกับภาวะเศรษฐกิจถดถอย โดยเฉพาะในช่วงไตรมาสที่ 2 ของปี 2020ที่หลายประเทศใช้มาตรการปิดเมืองเพื่อควบคุมการระบาดของโรค ทำให้การค้าโลกหยุดชะงัก และเกิดปัญหา supply chain disruption จึงทำให้การส่งออกในช่วงไตรมาส 2 หดตัวลึกถึง -15.2%YOY อย่างไรก็ดี เมื่อประเทศต่างๆ มีการผ่อนคลายมาตรการปิดเมือง การส่งออกของไทยจึงเริ่มกลับมาฟื้นตัวในช่วงครึ่งหลังของปี ทั้งนี้สินค้าส่งออกที่ขยายตัวได้ในปีที่ผ่านมาคือสินค้าที่ได้รับอานิสงส์จากการทำงานที่บ้าน (work from home) และสุขอนามัย ได้แก่ คอมพิวเตอร์ อุปกรณ์ และส่วนประกอบ (2.3%) เครื่องอิเล็กทรอนิกส์ (2.5%) ถุงมือยาง (94.9%) และอาหารทะเลกระป๋องและแปรรูป (3.4%) ขณะที่สินค้าที่มีการหดตัวมาก คือสินค้าคงทนและสินค้าฟุ่มเฟือย เช่น รถยนต์และส่วนประกอบ (-22.2%) สิ่งทอ (-16.8%) และอัญมณีและเครื่องประดับที่ไม่รวมทอง (-39.9%)

การระบาดระลอกใหม่ของ COVID-19 ที่เกิดขึ้นทั่วโลกรวมถึงไทย มีแนวโน้มส่งผลกระทบต่อภาคส่งออกไทยในระยะสั้น (รูปที่ 4) โดยการระบาดอีกระลอกจะทำให้อุปสงค์ของประเทศคู่ค้าชะลอตัวลงในระยะสั้น ก่อนที่จะขยายตัวเร่งขึ้นเมื่อประชากรส่วนใหญ่ได้รับวัคซีน ซึ่งในเบื้องต้นคาดว่ากลุ่มประเทศพัฒนาแล้วจะได้รับภูมิคุ้มกันหมู่ (Herd immunity) ในช่วงไตรมาสที่ 2-3 ของปี 2021 ขณะที่ประเทศกำลังพัฒนาจะได้รับวัคซีนและมีภูมิคุ้มกันหมู่ช้ากว่า ในส่วนของปัญหาการขาดแคลนตู้คอนเทนเนอร์ก็ยังเป็นปัจจัยกดดันการส่งออกต่อเนื่องโดยเฉพาะในช่วงไตรมาสแรก ประกอบกับเงินบาทที่แข็งค่าก็จะกระทบต่อการส่งออกสินค้าของไทยโดยเฉพาะสินค้าเกษตร นอกจากนี้ ยังมีความเสี่ยงต่อการส่งออกสินค้าอาหารทะเลของไทยจากการระบาดของ COVID-19 ในจังหวัดสมุทรสาครที่ส่งผลให้เกิดความกังวลต่อสินค้าอาหารทะเลของไทย และยังมีความเสี่ยงด้านการขาดแคลนแรงงานประมงจากการระบาดในกลุ่มแรงงานต่างด้าว ดังนั้น EIC จึงปรับลดคาดการณ์มูลค่าส่งออกไทยปี 2021 ลงเล็กน้อยเป็น 4.0% จากเดิมที่คาดไว้ที่ 4.7%

รูปที่ 4 : ปัจจัยที่ส่งผลต่อการฟื้นตัวช้ากว่าคาด ของการส่งออกไทยโดยเฉพาะในช่วงไตรมาสแรกของปี

ที่มา : การวิเคราะห์โดย EIC จากข้อมูลของกระทรวงพาณิชย์, CEIC และ Bloomberg

ในส่วนของความคืบหน้าการเก็บภาษีต่อต้านการทุ่มตลาด (Antidumping duty: AD) กับยางล้อไทย พบว่า ยางรถยนต์ไทยที่จะส่งออกไปสหรัฐฯ มีแนวโน้มถูกเรียกเก็บภาษีต่อต้านการทุ่มตลาดที่อัตรา 13.25 - 22.21% ซึ่งนับเป็นต้นทุนการส่งออกที่เพิ่มสูงขึ้นสำหรับผู้ส่งออกยางรถยนต์ไทย อย่างไรก็ตาม ต้นทุนการส่งออกยางล้อไทยมีแนวโน้มเพิ่มขึ้นในอัตราที่ต่ำกว่าประเทศผู้ส่งออกอื่นๆ โดยเปรียบเทียบ โดยผู้ส่งออกเกาหลีใต้ และไต้หวัน มีแนวโน้มถูกเรียกเก็บภาษีต่อต้านการทุ่มตลาดที่อัตรา 14.24 - 38.07% และ 52.42 - 98.44% ตามลำดับ นอกจากนี้ ผู้ส่งออกเวียดนามยังอาจถูกเรียกเก็บภาษี ทั้งภาษีต่อต้านการทุ่มตลาดในอัตรา 0.00 - 22.30% และภาษีตอบโต้การอุดหนุนของรัฐบาล (Countervailing Duty: CVD) ในอัตรา 6.23 - 10.08% อีกด้วย ทั้งนี้ยังต้องติดตามผลการไต่สวนการทุ่มตลาดชั้นที่สุด (Final Determination) ซึ่งจะสิ้นสุดในช่วงกลางปีนี้ โดยระหว่างนี้ ผู้ส่งออกยางรถยนต์ไทยที่ส่งออกไปสหรัฐฯ จะถูกเรียกเก็บอากรชั่วคราว

บทวิเคราะห์จาก... https://www.scbeic.com/th/detail/product/7343

ผู้เขียนบทวิเคราะห์ :

ดร. กำพล อดิเรกสมบัติ ([email protected])

ผู้อำนวยการอาวุโส และหัวหน้าฝ่ายวิจัยด้านเศรษฐกิจ และตลาดการเงิน

พนันดร อรุณีนิรมาน ([email protected]) นักเศรษฐศาสตร์อาวุโส

พิมพ์ชนก โฮว ([email protected]) นักวิเคราะห์

Economic Intelligence Center (EIC)

ธนาคารไทยพาณิชย์ จำกัด (มหาชน)

EIC Online: www.scbeic.com

A1624

******************************************

![]()

![]()

![]()

![]() กด Like - Share เพจ Corehoon-Power Time เพื่อติดตามเคล็ดลับ ข่าวสาร เทรนด์ และบทวิเคราะห์ดีๆ อัพเดตทุกวัน คัดสรรมาเพื่อท่านนักลงทุนโดยเฉพาะ

กด Like - Share เพจ Corehoon-Power Time เพื่อติดตามเคล็ดลับ ข่าวสาร เทรนด์ และบทวิเคราะห์ดีๆ อัพเดตทุกวัน คัดสรรมาเพื่อท่านนักลงทุนโดยเฉพาะ