- Details

- Category: วิเคราะห์-เศรษฐกิจ

- Published: Friday, 17 July 2020 16:20

- Hits: 5294

ทำไมต่างชาติเทขายหุ้นไทยไม่หยุด

ทำไมต่างชาติเทขายหุ้นไทยไม่หยุด

KKP Research โดยกลุ่มธุรกิจการเงินเกียรตินาคินภัทร

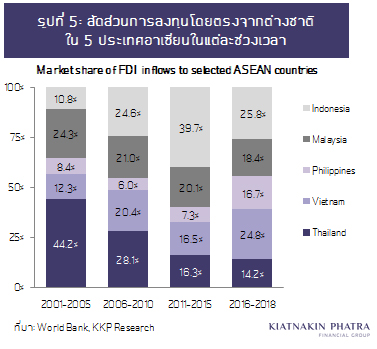

• นักลงทุนต่างชาติขายสุทธิหุ้นไทยต่อเนื่องมาตั้งแต่ปี 2013 รวมมูลค่ากว่า 8 แสนล้านบาท นอกจากนี้ ต่างชาติยังทยอยลดการลงทุนโดยตรงในประเทศไทยเมื่อเทียบกับ ASEAN จากที่ไทยเคยมีสัดส่วนของ FDI สูงถึง 44% ในช่วงปี 2006-2010 ลดเหลือเพียง 14% ในปัจจุบัน

• ปัจจัยเหล่านี้ ไม่เพียงกดดันผลตอบแทนของตลาดหุ้นไทย แต่เป็นสัญญานเตือนว่าประเทศไทยกำลังเผชิญกับความท้าทายทางเศรษฐกิจที่อาจทำให้ผลตอบแทนทางเศรษฐกิจในอนาคตตกต่ำลงอย่างยาวนานหรือแม้กระทั่งถาวร

• ศักยภาพเศรษฐกิจไทยที่ถดถอยลงเป็นผลจากการลงทุนในประเทศที่อยู่ในระดับต่ำมาเป็นเวลานานจาก (1) ผลตอบแทนจากการลงทุนในไทยที่ลดลง (2) ธุรกิจขาดแรงจูงใจในการแข่งขันและพัฒนานวัตกรรม (3) ความไม่มีเสถียรภาพด้านการเมืองและนโยบายเศรษฐกิจสร้างความไม่แน่นอนในทิศทางเศรษฐกิจและฉุดรั้งการตัดสินใจลงทุน

จากการวิเคราะห์ของ KKP Research โดยกลุ่มธุรกิจการเงินเกียรตินาคินภัทร ตลาดหุ้นทั่วโลกปรับตัวลดลงรุนแรงตั้งแต่ช่วงต้นปีจากการแพร่ระบาดของไวรัส COVID-19 ที่สร้างความตื่นตระหนกให้กับนักลงทุน และสร้างความเสียหายอย่างหนักให้กับเศรษฐกิจทั่วโลก โดยเฉพาะเศรษฐกิจที่พึ่งพาภาคการท่องเที่ยวและภาคการส่งออกในสัดส่วนที่สูงอย่างไทย

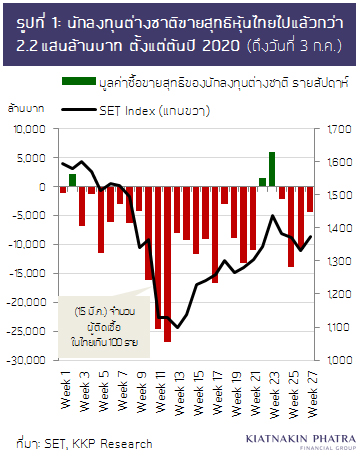

ปรากฏการณ์สำคัญในตลาดหุ้นไทยคือการเทขายหุ้นของนักลงทุนต่างชาติอย่างต่อเนื่อง จนดัชนี SET index ปรับตัวลดลงลึกสุดถึง 30% ในช่วงปลายเดือนมีนาคม ถึงแม้ภาวะตลาดจะปรับตัวดีขึ้นจากจุดต่ำสุด แต่ยังเห็นการขายสุทธิอย่างต่อเนื่องของนักลงทุนต่างชาติ โดยตั้งแต่ต้นปีถึงสัปดาห์ที่ผ่านมา (3 ก.ค. 2020) ต่างชาติขายสุทธิหุ้นไทยแทบทุกสัปดาห์ และขายไปมากถึง 2.2 แสนล้านบาท

นักลงทุนต่างชาติขายหุ้นไทยต่อเนื่องมากว่า 7 ปี

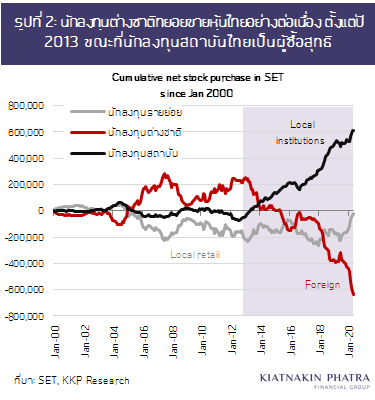

หลายคนคงหวังว่า เมื่อสถานการณ์ COVID-19 เริ่มคลี่คลายลงนักลงทุนต่างชาติคงเริ่มกลับเข้ามาซื้อหุ้นไทยอีกครั้ง แต่หากมองย้อนหลังกลับไปไกลกว่านั้น จะพบว่าสิ่งที่เกิดขึ้นนี้ไม่ใช่เป็นแค่การขายหุ้นออกไประยะสั้นๆ หรือเป็นเฉพาะผลกระทบจาก COVID-19 เท่านั้น แต่นักลงทุนต่างชาติมีการขายหุ้นไทยสุทธิอย่างต่อเนื่องในแทบทุกปีตั้งแต่ปี 2013 เป็นต้นมา ในขณะที่นักลงทุนสถาบันในประเทศเป็นกลุ่มที่สะสมหุ้นไทยเพิ่มขึ้นอย่างต่อเนื่อง (รูปที่ 2) และในช่วง 7 ปีที่ผ่านมานี้นักลงทุนต่างชาติขายสุทธิหุ้นไทยไปแล้วรวมมูลค่ากว่า 8 แสนล้านบาท สวนทางกับนักลงทุนสถาบันในประเทศที่สะสมหุ้นไทยเพิ่มขึ้นในมูลค่าใกล้เคียงกัน

คำถามคือ ทำไมนักลงทุนต่างชาติจึงขายหุ้นไทยมากและต่อเนื่องขนาดนี้?

ทำไมต่างชาติถึงขายหุ้นไทยไม่หยุด?

KKP Research โดยกลุ่มธุรกิจการเงินเกียรตินาคินภัทร วิเคราะห์ว่าสิ่งหนึ่งที่แตกต่างระหว่างนักลงทุนต่างชาติกับนักลงทุนไทย คือ ต่างชาติมีตัวเลือกในการลงทุนทั่วโลก ต่างกับนักลงทุนไทยที่เงินลงทุนส่วนใหญ่ก็ยังคงอยู่ในประเทศไทย ไม่ว่าจะเป็นเพราะข้อจำกัดในการออกไปลงทุนในต่างประเทศ ความรู้ความเข้าใจที่ยังน้อยในตลาดของประเทศอื่น อีกทั้งคนไทยก็ยังคงต้องใช้จ่ายในประเทศด้วยเงินบาทเป็นหลัก ทำให้คนไทยโดยมากยังนิยมลงทุนในสินทรัพย์ในประเทศ ในขณะที่นักลงทุนต่างชาติไม่จำเป็นต้องลงทุนในประเทศไทยเท่านั้น แต่สิ่งสำคัญในการเลือกประเทศที่จะลงทุนคือปัจจัยพื้นฐานของตลาดหุ้นของประเทศนั้นๆ เมื่อเทียบกับประเทศอื่นๆ ซึ่งจะเป็นตัวกำหนดทิศทางผลตอบแทนของการลงทุนในระยะยาว

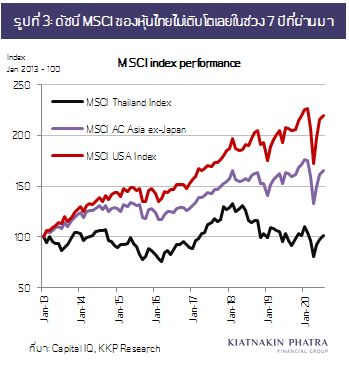

เมื่อย้อนกลับไปดูแนวโน้มการเติบโตของตลาดหุ้นไทยที่อ้างอิงจากดัชนี MSCI Thailand Index เทียบกับประเทศอื่นๆ (รูปที่ 3) ก็จะพบว่าไม่น่าแปลกใจที่นักลงทุนต่างชาติจะเมินหุ้นไทย เพราะในช่วง 7 ปีที่ผ่านมาดัชนีตลาดหุ้นไทยแทบไม่โตเลย ยังคงอยู่ที่ระดับเดิมในปี 2013 ในขณะที่ดัชนี MSCI ของประเทศสหรัฐอเมริกาเติบโตถึงกว่า 100% และดัชนีของภูมิภาคเอเชียโดยรวมโตกว่า 50%

ทิศทางการเติบโตของตลาดหุ้นในระยะยาวเป็นเครื่องสะท้อนศักยภาพการเติบโตของเศรษฐกิจของประเทศได้ดีระดับหนึ่ง การที่นักลงทุนต่างชาติให้ความสนใจกับประเทศไทยน้อยลงอย่างต่อเนื่องและหันไปลงทุนในประเทศอื่นแทน ไม่เพียงแต่กดดันทิศทางตลาดหุ้นไทยเท่านั้น แต่ที่สำคัญกว่า คือ อาจเป็นสัญญานเตือนว่าประเทศไทยกำลังเผชิญกับความท้าทายทางเศรษฐกิจที่อาจทำให้ผลตอบแทนทางเศรษฐกิจในอนาคตตกต่ำลงอย่างถาวรเมื่อเทียบกับในอดีตและเมื่อเทียบกับประเทศอื่นๆ

เศรษฐกิจโตต่ำ ต่างชาติย้ายฐานการผลิต

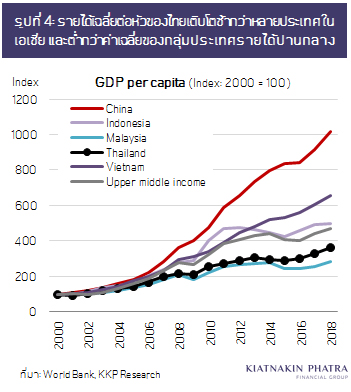

จากการวิเคราะห์ของ KKP Research โดยกลุ่มธุรกิจการเงินเกียรตินาคินภัทร อัตราการเติบโตทางเศรษฐกิจของไทยลดต่ำมาโดยตลอดจากค่าเฉลี่ย 7% ในช่วงก่อนวิกฤตต้มยำกุ้ง มาอยู่ที่ประมาณ 5% ในช่วงปี 1999-2012 ในขณะที่ช่วง 7 ปีที่ผ่านมาค่าเฉลี่ยอยู่ที่เพียง 3.0% ต่อปีเท่านั้น หากมองในแง่การยกระดับพัฒนาการทางเศรษฐกิจและความเป็นอยู่ที่ดีขึ้นของคนในประเทศที่มักวัดโดยการเติบโตของรายได้เฉลี่ยต่อหัว (GDP per capita) จะพบว่าไทยพัฒนาได้ช้ากว่าประเทศอื่นมากนับตั้งแต่ช่วงหลังผ่านพ้นวิกฤตต้มยำกุ้งเป็นต้นมา (รูปที่ 4) ทำให้จนถึงปัจจุบันประเทศไทยก็ยังไม่สามารถเติบโตจนหลุดออกจากกับดักรายได้ปานกลางได้ (Middle income trap) ในขณะที่ประเทศจีนมีการเติบโตอย่างก้าวกระโดด เมื่อ 20 ปีที่แล้ว GDP per capita ของจีนอยู่ที่ USD 959 ต่ำกว่าไทยที่อยู่ที่ USD 2,007 ถึงเท่าตัว แต่ในปัจจุบันประเทศจีนมี GDP per capita สูงถึง USD 10,261 หรือเพิ่มขึ้นกว่า 10 เท่า ขณะที่ไทยที่อยู่ที่เพียง USD 7,808 หรือเพิ่มขึ้นไม่ถึง 4 เท่า

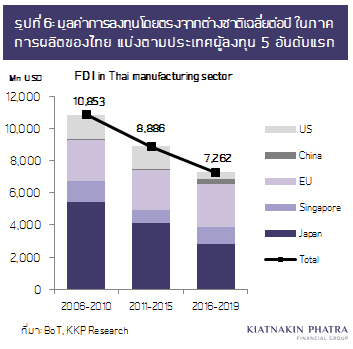

ศักยภาพทางเศรษฐกิจของประเทศไทยยังสะท้อนอยู่ในความสามารถในการดึงดูดการลงทุนโดยตรงจากต่างชาติ (Foreign direct investment) หากเปรียบเทียบสัดส่วนเม็ดเงินลงทุนจากต่างชาติที่เข้ามายังประเทศต่างๆ ในแถบ ASEAN จะพบว่าไทยได้รับเงินลงทุนจากต่างชาติเป็นสัดส่วนที่น้อยลงเรื่อยๆ (รูปที่ 5) จากที่เคยได้ market share ของ FDI สูงถึง 44% ในช่วงก่อนหน้า ปัจจุบันลดเหลือเพียง 14% เท่านั้น หากพิจารณาเฉพาะภาคการผลิตที่เป็นภาคที่ประสบความสำเร็จในการดึงดูดการลงทุนโดยตรงจากต่างชาติในอดีต อีกทั้งเป็นภาคส่วนที่ช่วยให้เกิดทั้งการจ้างงานในวงกว้าง และช่วยถ่ายทอดเทคโนโลยีการผลิตใหม่ๆ ให้กับประเทศไทยซึ่งเป็นผลดีต่อเศรษฐกิจไทยในระยะยาวด้วยแล้ว กลับพบว่าตัวเลขการลงทุนจากต่างชาติในภาคการผลิตค่อยๆ ชะลอตัวลงมาอย่างต่อเนื่องจากปี 2006-2010 มีมูลค่าเฉลี่ยต่อปี 10,853 ล้านดอลลาร์สหรัฐฯ มาเหลือเพียงประมาณ 7,262 ล้านดอลลาร์สหรัฐฯ เท่านั้น หรือลดลงไปกว่า 34% (รูปที่ 6) โดยส่วนใหญ่เป็นการลงทุนจากประเทศญี่ปุ่นและสหรัฐอเมริกาที่ลดลงไปมากกว่าครึ่ง จึงอาจพูดได้ว่าไม่ใช่แค่นักลงทุนต่างชาติทิ้งหุ้นไทยในตลาดหลักทรัพย์เท่านั้น แต่ต่างชาติยังทยอยทิ้งประเทศไทยในฐานะเป็นฐานการผลิตของโลกอีกด้วย

ปัญหาสำคัญคือการขาดการลงทุน

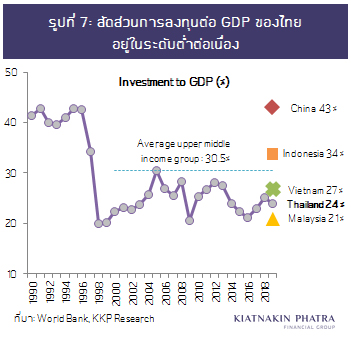

ในมุมมองของ KKP Research โดยกลุ่มธุรกิจการเงินเกียรตินาคินภัทร สำหรับเศรษฐกิจที่พึ่งพาต่างประเทศสูงอย่างประเทศไทย เมื่อเครื่องยนต์ทางเศรษฐกิจตัวหลักอย่างภาคการท่องเที่ยวและการส่งออกดับลง แน่นอนว่ากระทบการเติบโตทางเศรษฐกิจในระยะสั้นอย่างหลีกเลี่ยงไม่ได้ แต่สำหรับการเติบโตทางเศรษฐกิจในระยะยาวที่ลักษณะที่จะช่วยยกระดับศักยภาพทางเศรษฐกิจไทยได้อย่างยั่งยืนนั้น จำเป็นต้องมาจากแรงขับเคลื่อนภายในโดยเฉพาะในด้านการลงทุน สิ่งที่น่าเป็นห่วง คือ การลงทุนของไทยอยู่ในระดับต่ำมาโดยตลอด ไม่ว่าจะเทียบกับในอดีต หรือเทียบกับประเทศอื่นๆ สัดส่วนการลงทุนต่อ GDP ของไทยอยู่ที่เพียงประมาณ 20-25% ในช่วงที่ผ่านมา (รูปที่ 7) ต่ำกว่าค่าเฉลี่ยของกลุ่มประเทศที่มีระดับการพัฒนาใกล้เคียงกัน คือกลุ่มประเทศรายได้ปานกลางระดับสูง ที่มีระดับการลงทุนเฉลี่ยอยู่ที่ 30.5% ต่อ GDP

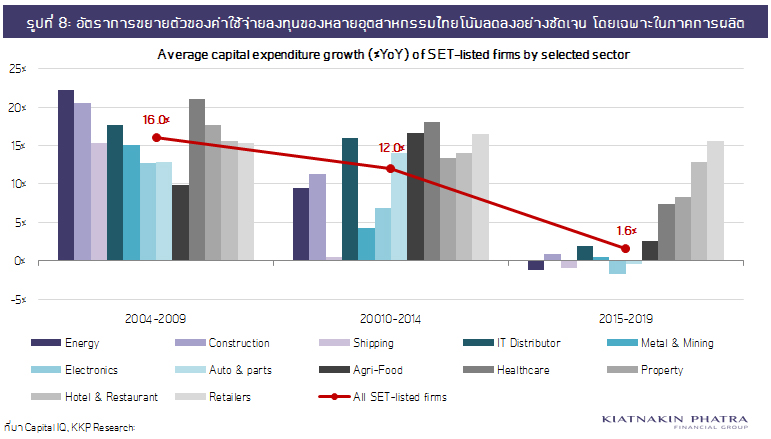

หากดูเป็นรายบริษัทโดยใช้ข้อมูลงบการเงินของบริษัทในตลาดหุ้นไทย จะเห็นภาพคล้ายๆ กันว่าบริษัทไทยมีการลดการลงทุนลงอย่างต่อเนื่อง สะท้อนผ่านตัวเลขค่าใช้จ่ายสำหรับการลงทุน หรือ Capital Expenditure (CapEx) ที่ชะลอตัวลงชัดเจน การเติบโตของ CapEx ของบริษัททั้งหมดในตลาดหุ้นไทยลดลงจากค่าเฉลี่ยที่ปีละ 16% YoY ในช่วงปี 2004-2009 เหลือเพียงเติบโตปีละ 1.6% โดยกลุ่มอุตสาหกรรมที่มีการลดการลงทุนลงอย่างมาก ได้แก่ กลุ่มพลังงาน การก่อสร้าง การขนส่ง IT distributor อิเลกทรอนิกส์ และชิ้นส่วนยานยนต์ (รูปที่ 8) จะมีก็แต่เพียงกลุ่มบริษัทที่เกี่ยวเนื่องกับการท่องเที่ยว ได้แก่ ธุรกิจโรงแรมและร้านอาหาร การค้าปลีก รวมทั้งกลุ่ม healthcare และอสังหาริมทรัพย์ ที่ยังคงรักษาระดับการเติบโตของการลงทุนไว้ได้ใกล้เคียงเดิม ซึ่งสะท้อนการเปลี่ยนแปลงของโครงสร้างเศรษฐกิจไทยที่หันไปพึ่งพาภาคการท่องเที่ยวและภาคบริการเป็นหลัก ในขณะที่บทบาทของภาคการผลิตถดถอยลงไปเรื่อยๆ

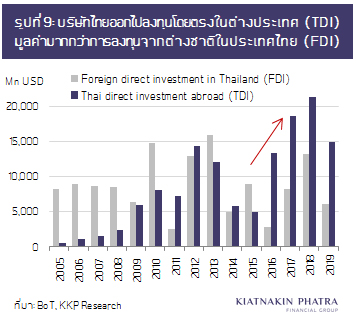

ทำไมบริษัทไทยจึงไม่ลงทุน (ในประเทศไทย)?

อันที่จริงแล้วไม่ใช่ว่าบริษัทเอกชนไทยไม่ลงทุน แต่ในระยะหลังบริษัทไทยจำนวนมากขึ้นเรื่อยๆ เลือกที่จะไปลงทุนในต่างประเทศมากกว่าการขยายการลงทุนในไทย ทำให้การออกไปลงทุนในต่างประเทศของธุรกิจไทย (Thai direct investment: TDI) เติบโตขึ้นอย่างรวดเร็วโดยเฉพาะตั้งแต่ปี 2016 เป็นต้นมา สวนทางกับการลงทุนโดยตรงของต่างชาติในไทย (Foreign direct investment: FDI) ที่มีแนวโน้มลดลงอย่างต่อเนื่อง (รูปที่ 9) อย่างไรก็ตาม การออกไปลงทุนในต่างประเทศส่วนใหญ่ยังคงกระจุกตัวอยู่ในอุตสาหกรรมอาหารและเครื่องดื่ม ธุรกิจพลังงาน การค้าและการโรงแรม ในขณะที่ภาพรวมการลงทุนของอุตสาหกรรมในประเทศไทยยังคงอยู่ในระดับต่ำไม่ว่าจะวัดจากมิติใดก็ตาม

การที่ภาคธุรกิจไทยในช่วงที่ผ่านมาไม่ลงทุนเท่าที่ควรเมื่อเทียบกับในอดีตและเมื่อเทียบประเทศอื่น ทั้งๆ ที่อัตราดอกเบี้ยอยู่ในระดับต่ำมาเป็นเวลานาน สภาพคล่องในระบบการเงินเหลือล้น และฐานะทางการเงินของภาคธุรกิจก็จัดอยู่ในระดับแข็งแกร่ง ชี้ให้เห็นว่าประเทศไทยมีปัจจัยเฉพาะตัวที่บั่นทอนแรงจูงใจในการลงทุนของภาคเอกชน KKP Research โดยกลุ่มธุรกิจการเงินเกียรตินาคินภัทร ประเมินว่าปัจจัยฉุดรั้งการลงทุนในไทยแบ่งได้เป็นอย่างน้อย 3 ด้านหลักๆ ได้แก่

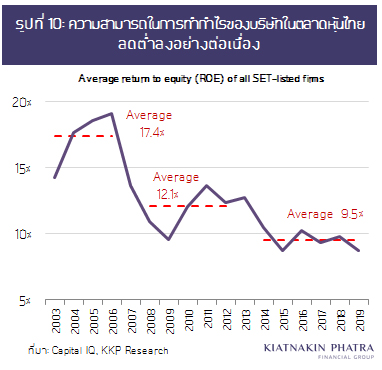

1) ผลตอบแทนจากการลงทุนในไทยอยู่ในระดับต่ำ

การตัดสินใจลงทุนของภาคเอกชนแน่นอนว่าปัจจัยหลักคือ ผลตอบแทนที่คุ้มค่าต่อการลงทุน ถึงแม้ต้นทุนทางการเงินจะอยู่ในระดับต่ำมากเมื่อเทียบกับในอดีต แต่อัตราผลตอบแทนจากการลงทุนในไทยโดยรวมก็ต่ำลงไปด้วยจาก (1) ตลาดในประเทศไม่โต ส่วนสำคัญมาจากโครงสร้างประชากรที่ประเทศไทยก้าวเข้าสู่สังคมสูงวัยอย่างรวดเร็ว อีกทั้งความเหลื่อมล้ำทางรายได้ที่สูงขึ้นจากพัฒนาการทางเศรษฐกิจที่กระจุกตัวในหลายมิติ ทำให้ความต้องการสินค้าและบริการโดยรวมเพื่อการบริโภคของคนในประเทศ รวมทั้งกำลังซื้อของคนส่วนใหญ่มีแนวโน้มหดตัวลง ส่งผลให้ความสามารถในการทำกำไรของบริษัทมีแนวโน้มลดลงด้วย ส่วนหนึ่งจากอุปสงค์ที่ลดต่ำลงนี้ (2) สินค้าและบริการ และธุรกิจไทยไม่ตอบโจทย์ความต้องการของตลาดโลกที่กำลังเปลี่ยนไป จากการที่ไทยยังคงขับเคลื่อนด้วยอุตสาหกรรมกลุ่มเดิมๆ และเทคโนโลยีแบบเก่า ขาดศักยภาพในการแข่งขันในกลุ่มสินค้าและบริการรูปแบบใหม่ๆ ที่ใช้เทคโนโลยีที่ทันสมัยที่เป็นที่ต้องการของตลาดโลกมากขึ้น (3) ต้นทุนแรงงานสูง จากทั้งจำนวนแรงงานโดยรวมที่ลดลงตามโครงสร้างประชากร และการขาดแคลนแรงงานที่มีทักษะตรงกับความต้องการของธุรกิจในอนาคต ทำให้ไทยแข่งขันไม่ได้ทั้งในธุรกิจที่ใช้แรงงานเข้มข้นเนื่องจากค่าแรงที่สูงกว่าประเทศเพื่อนบ้าน ในขณะที่ธุรกิจที่ใช้เทคนิคขั้นสูงก็แข่งได้ยากเช่นกันจากการที่แรงงานทักษะสูงมีไม่เพียงพอ นอกจากนี้ปัจจัยด้านค่าเงินบาทที่มีแนวโน้มแข็งค่ามาโดยตลอดจากปัญหาเชิงโครงสร้างของเศรษฐกิจไทย ก็เป็นอีกส่วนหนึ่งที่ทำให้การแข่งขันด้านราคาทำได้ยากขึ้น

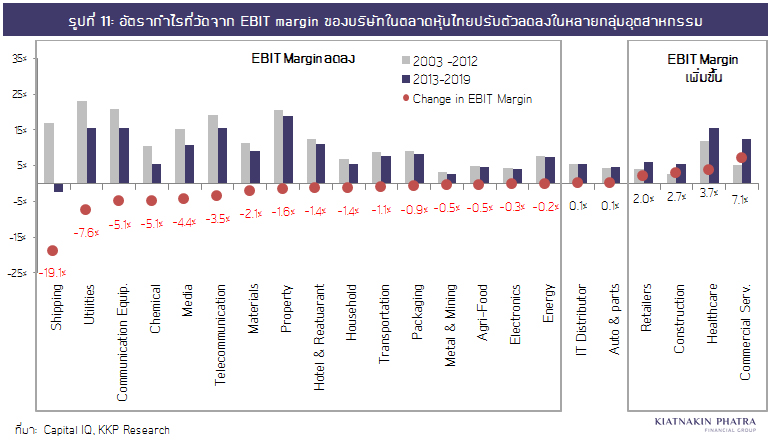

ทั้งหมดนี้ทำให้ผลตอบแทนและความคุ้มค่าของการลงทุนในไทยลดถอยลง (รูปที่ 10) และอธิบายได้ถึงการที่ต่างชาติลดการลงทุนในประเทศไทยลงทั้งในแง่การลงทุนในหุ้นและการลงทุนเพื่อใช้ไทยเป็นฐานการผลิต อีกทั้ง บริษัทไทยเองที่มีศักยภาพก็ออกไปแสวงหาโอกาสในการลงทุนในต่างแดนมากขึ้น เป็นที่น่าสังเกตว่ามีเพียงอุตสาหกรรมในภาคบริการในประเทศหรือที่เรียกว่า Non-tradeable ที่อาจไม่ถูกกระทบโดยตรงจากการแข่งขันจากต่างประเทศและจากปัจจัยด้านค่าเงินบาท จึงทำให้อัตรากำไรของกลุ่มธุรกิจเหล่านี้ยังคงสูงขึ้นได้ (รูปที่ 11)

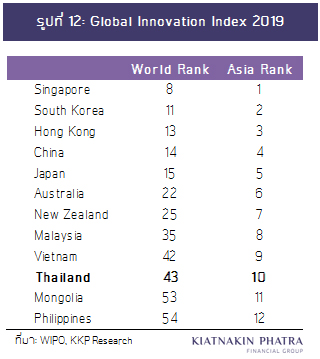

2) ภาคธุรกิจขาดแรงจูงใจในการแข่งขันและขาดโอกาสในการลงทุน

นโยบายภาครัฐที่ผ่านมาไม่ช่วยกระตุ้นให้ภาคเอกชนลงทุนได้มากพอ จากทั้ง (1) นโยบายที่ไม่ส่งเสริมให้เกิดการแข่งขันที่เสรีและเป็นธรรม เอื้อประโยชน์ต่อธุรกิจรายใหญ่ที่เป็นเจ้าตลาดเดิม ทำให้ขาดแรงจูงใจในการลงทุนสร้างนวัตกรรม ทั้งจากผู้เล่นรายเดิมที่ไม่จำเป็นต้องพัฒนาศักยภาพเพื่อความอยู่รอด และผู้เล่นรายใหม่ๆ โดยเฉพาะรายเล็กที่แข่งยังไงก็แพ้ ทำให้ความสามารถในการสร้างนวัตกรรมของไทยยังคงอยู่ห่างจากประเทศผู้นำในภูมิภาคอยู่มาก (รูปที่ 12) และ (2) รูปแบบการลงทุนของภาครัฐเองไม่ชักนำให้เกิดการลงทุนของภาคเอกชนได้มากนัก จากการที่ในระยะหลังการลงทุนของภาครัฐมักเป็นโครงการขนาดเล็กประเภทซ่อมสร้างที่เน้นให้เม็ดเงินลงสู่ระบบเศรษฐกิจได้เร็วและช่วยกระตุ้นอุปสงค์ในประเทศ มากกว่าที่จะเป็นการลงทุนในโครงสร้างพื้นฐานขนาดใหญ่ที่จะช่วยลดต้นทุนการทำธุรกิจและสร้างโอกาสในการต่อยอดและขยายการลงทุนของภาคเอกชน

3) ความไม่มีเสถียรภาพของนโยบายเศรษฐกิจและการเมืองสร้างความไม่แน่นอนกับทิศทางเศรษฐกิจ

ความไม่มีเสถียรภาพทางการเมืองจากทั้งความขัดแย้งทางการเมืองและการปรับเปลี่ยนรัฐบาลบ่อยครั้ง ส่งผลให้นโยบายต่างๆ ขาดความต่อเนื่อง ฉุดรั้งการเติบโตทางเศรษฐกิจ และสร้างความไม่แน่นอนต่อทิศทางเศรษฐกิจไทยในอนาคต เป็นปัจจัยสำคัญอีกประการหนึ่งที่มีอิทธิพลต่อการตัดสินใจลงทุนของทั้งธุรกิจไทยและต่างชาติ

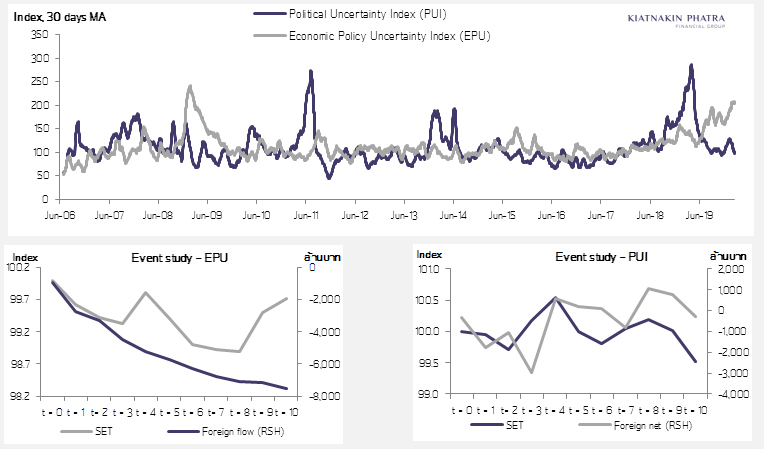

ดัชนีความไม่แน่นอนของนโยบายเศรษฐกิจ (Economic Policy Uncertainty Index: EPU)

และดัชนีความไม่แน่นอนด้านการเมือง (Political Uncertainty Index: PUI)

KKP Research โดยกลุ่มธุรกิจการเงินเกียรตินาคินภัทรได้สร้างดัชนีที่ใช้ชี้วัดความไม่แน่นอนจากข่าวที่อยู่ในหน้าหนังสือพิมพ์ต่างๆ ของประเทศไทย (Text Mining) ใน 2 มิติ ได้แก่ ดัชนีความไม่แน่นอนของนโยบายเศรษฐกิจ (Economic Policy Uncertainty Index: EPU) และดัชนีความไม่แน่นอนด้านการเมือง (Political Uncertainty Index: PUI) เพื่อวัดระดับความไม่แน่นอนทางเศรษฐกิจที่สะท้อนจากข่าวรายวัน รูปด้านล่างเป็นผลของการทำ Event Analysis เพื่อดูว่าการเปลี่ยนแปลงของดัชนีหุ้นไทยและการซื้อขายหุ้นของชาวต่างชาติ ในช่วงเวลา 10 วันนับตั้งแต่วันที่เกิดเหตุการณ์ที่สร้างความไม่แน่นอนสูง ได้ข้อสรุปที่น่าสนใจว่าความไม่แน่นอนที่เพิ่มสูงขึ้นในแต่ละครั้งไม่ว่าจะเป็นจากนโยบายเศรษฐกิจหรือด้านการเมือง มักส่งผลให้ดัชนีตลาดหุ้นไทยปรับตัวลดลง รวมถึงต่างชาติมักจะมีการขายหุ้นไทยสุทธิมากขึ้นเช่นกัน โดยเฉลี่ยเมื่อดัชนีความไม่แน่นอนของนโยบายเศรษฐกิจพุ่งสูงขึ้นจะทำให้หลังจากนั้น 10 วันนักลงทุนต่างชาติขายหุ้นไทยออกไปรวมประมาณ 8,000 ล้านบาท ปัญหาสะสมจากความไม่มีเสถียรภาพทางการเมืองและนโยบายเศรษฐกิจที่สร้างความไม่แน่นอนอย่างต่อเนื่อง เป็นปัจจัยสำคัญส่วนหนึ่งที่ทำให้นักลงทุนขาดความมั่นใจในทิศทางเศรษฐกิจและบั่นทอนความสามารถในการแข่งขันของเศรษฐกิจไทยในระยะยาว

Event Study แสดงการเปลี่ยนแปลงของดัชนีตลาดหุ้นไทยและการขายหุ้นไทยของนักลงทุนต่างชาติในช่วงเวลา 10 วัน นับจากวันที่ดัชนีความไม่แน่นอนทางนโยบาย (EPU) หรือ ดัชนีความไม่แน่นอนทางการเมือง (PUI) เพิ่มขึ้นสูงกว่า 3 S.D

โดยสรุป KKP Research โดยกลุ่มธุรกิจการเงินเกียรตินาคินภัทร เห็นว่านักลงทุนต่างชาติทิ้งหุ้นไทยไม่ใช่เป็นเรื่องของภาวะตลาดระยะสั้น หรือผลกระทบชั่วคราวจาก COVID-19 เท่านั้น แต่เป็นเครื่องสะท้อนที่ชัดเจนอีกด้านหนึ่งถึงการขาดความเชื่อมั่นในศักยภาพการเติบโตของเศรษฐกิจไทยในอนาคต ที่ถูกรุมเร้าด้วยปัญหาเชิงโครงสร้างในหลายมิติ ที่สำคัญคือ ระดับการลงทุนของไทยที่ต่ำมาเป็นเวลานานและไม่กระจายตัว สร้างผลลบต่อเศรษฐกิจไทยทั้งในแง่ของการเติบโตในระยะยาวและความเปราะบางของโครงสร้างเศรษฐกิจและแรงงาน ทำให้ประเทศไทยอ่อนล้าลงเรื่อยๆ ในด้านความสามารถการแข่งขันในเวทีโลก ปัญหาเหล่านี้หากไม่ได้รับการแก้ไขอย่างทันท่วงทีก็จะสร้างความท้าทายรุนแรงขึ้นต่อทั้งภาครัฐและเอกชน และเป็นอุปสรรคต่อการยกระดับคุณภาพชีวิตของคนไทยในระยะข้างหน้า

การลงทุนที่ต่ำนับเป็นปัจจัยสำคัญที่ทำให้เศรษฐกิจไทยในระยะยาวเติบโตอยู่ในระดับต่ำต่อเนื่อง แต่ต้นเหตุที่แท้จริงของการลงทุนต่ำนั้นสะท้อนไปถึงปัญหาเชิงโครงสร้างในอีกหลากหลายด้านของไทย ไม่ว่าจะเป็นปัญหาจากนโยบายเศรษฐกิจที่มีความไม่แน่นอนสูงและขาดความต่อเนื่อง สถาบันการเมืองที่ไม่สร้างแรงจูงใจให้เกิดการแข่งขันที่เป็นธรรม รวมไปถึงการขาดการปกป้องทรัพย์สินทางปัญญาอย่างเหมาะสม ในขณะเดียวกัน นโยบายภาครัฐยังขาดการเตรียมพร้อมที่จะรับมือความท้าทายใหม่ๆ ที่กำลังจะเกิดขึ้นในอนาคต ไม่ว่าจะเป็นการก้าวเข้าสู่สังคมสูงวัยที่จะทำให้รูปแบบการบริโภคไม่เติบโตเหมือนแต่ก่อน ปัญหาความเหลื่อมล้ำที่จะเพิ่มสูงขึ้นเรื่อยๆ และการเปลี่ยนแปลงทางเทคโนโลยีที่เริ่มที่จะก้าวเข้ามาทดแทนอุตสาหกรรมหลักที่เคยเป็นตัวขับเคลื่อนเศรษฐกิจไทย

******************************************

KKP Research โดยกลุ่มธุรกิจการเงินเกียรตินาคินภัทร

ณชา อนันต์โชติกุล ผู้อำนวยการอาวุโส หัวหน้าฝ่ายวิจัยเศรษฐกิจและกลยุทธ์

ชินวุฒิ์ เตชานุวัตร์ ผู้อำนวยการ หัวหน้าทีมวิจัยอุตสาหกรรม

ณิชารีย์ อรัญ นักวิเคราะห์

ลัทธกิตติ์ ลาภอุดมการ นักวิเคราะห์

ธนัชพร นันทาภิวัธน์ นักวิเคราะห์

เคนเน็ท โดนัลท์ นีลเวล นักวิเคราะห์

AO7440

******************************************

![]()

![]()

![]()

![]() กด Like - Share เพจ Corehoon-Power Time เพื่อติดตามเคล็ดลับ ข่าวสาร เทรนด์ และบทวิเคราะห์ดีๆ อัพเดตทุกวัน คัดสรรมาเพื่อท่านนักลงทุนโดยเฉพาะ

กด Like - Share เพจ Corehoon-Power Time เพื่อติดตามเคล็ดลับ ข่าวสาร เทรนด์ และบทวิเคราะห์ดีๆ อัพเดตทุกวัน คัดสรรมาเพื่อท่านนักลงทุนโดยเฉพาะ

Click Donate Support Web