- Details

- Category: งานวิจัยเศรษฐกิจ

- Published: Monday, 10 June 2024 18:57

- Hits: 9662

EUDR ความคืบหน้าและผลกระทบต่อผู้ประกอบการไทย

โดย อังคณา สิทธิการ, ภวิกา กล้าหาญ

Krungthai COMPASS

Key Highlights

● ภายใต้กฎหมายสินค้าปลอดการตัดไม้ทำลายป่า (EU Deforestation-free Regulations: EUDR) ที่จะมีผลในทางปฏิบัติตั้งแต่วันที่ 30 ธ.ค. 2567 ยางพาราเป็นสินค้าส่งออกที่ไทยมีแนวโน้มจะได้รับผลกระทบมากที่สุดในบรรดาสินค้า 7 ชนิด เนื่องจาก 1) ยางพาราเป็นสินค้าที่ไทยส่งออกไปยัง EU มากที่สุดในบรรดาสินค้า 7 ชนิด โดยมีมูลค่ากว่า 93.4% ของมูลค่าการส่งออกภายใต้มาตรการ 2) พื้นที่ปลูกยางพาราไทยที่ตรงตามหลักเกณฑ์ของมาตรการ EUDR ยังมีน้อย

● Krungthai COMPASS ประเมินว่าผู้ประกอบการยางไทยอาจได้รับผลกระทบจากการส่งผ่านต้นทุนของผู้นำเข้าฝั่ง EU สูงสุดถึง 4.3% ของมูลค่าส่งออกสินค้าภายใต้มาตรการ คิดเป็นราว 64 ล้านดอลลาร์สหรัฐฯ/ปี หรือราว 2,340 ล้านบาท/ปี นอกจากนี้ ยังอาจส่งผลต่อปริมาณการส่งออกยางของไทยไป EU และภาพรวม หากไทยถูกระบุว่าเป็นประเทศที่มีความเสี่ยงสูงในการบุกรุกพื้นที่ป่าไม้

● Krungthai COMPASS แนะนำผู้ประกอบการยางพาราควรเริ่มปฏิบัติตามข้อกำหนดของมาตรการ EUDR เช่น มีเอกสารสิทธิ์ถูกต้องตามกฎหมายที่ดิน รับซื้อยางพาราที่สามารถตรวจสอบย้อนกลับได้ สำหรับผู้ประกอบการรายใหญ่ควรเร่งขอรับรองมาตรฐานการจัดการป่าไม้และผลิตภัณฑ์จากป่าไม้จาก FSC หรือ PEFC เพื่อยกระดับความสามารถในการแข่งขันและช่วยลดอุปสรรคทางการค้า ทั้งนี้ ภาครัฐควรมีบทบาทสำคัญในการเตรียมความพร้อมให้กับผู้ประกอบการ เช่น เร่งพัฒนาระบบฐานข้อมูลและระบบการตรวจสอบย้อนกลับที่สอดคล้องกับหลักเกณฑ์ EUDR รวมถึงสนับสนุนให้เกษตรกรและผู้ประกอบการยางของไทย ได้รับการรับรองมาตรฐานจากองค์กรระดับสากล

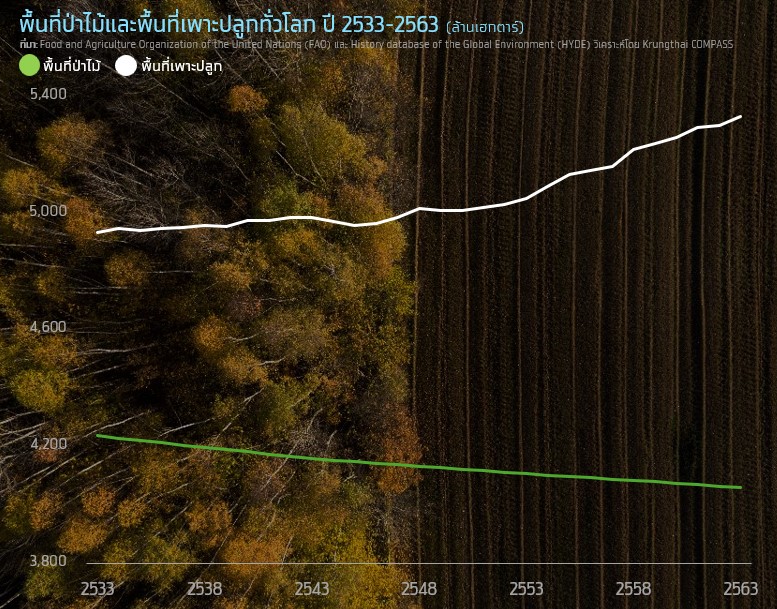

ปัญหาการตัดไม้ทำลายป่าได้กลับมาเป็นประเด็นเชิงเศรษฐกิจและสังคมที่ทั่วโลกและประเทศไทยไม่อาจมองข้าม เนื่องจากเป็นสาเหตุของการสูญเสียความหลากหลายทางชีวภาพและความอุดมสมบูรณ์ของดิน ตลอดจนก่อให้เกิดปัญหาน้ำท่วมและภัยแล้ง อีกทั้งยังเป็นการทำลายแหล่งกักเก็บและดูดซับก๊าซเรือนกระจกที่สำคัญ โดยการตัดไม้ทำลายป่าทั่วโลกมีส่วนในการปล่อยก๊าซคาร์บอนไดออกไซด์สู่ชั้นบรรยากาศ คิดเป็นสัดส่วนราว 10.7% ของปริมาณก๊าซคาร์บอนไดออกไซด์ทั้งหมดที่ถูกปล่อยสู่ชั้นบรรยากาศ ซึ่งเป็นสาเหตุหลักที่ทำให้อุณหภูมิเฉลี่ยของโลกเพิ่มสูงขึ้น โดยปัจจุบันพื้นที่ป่าไม้จำนวนมากถูกทำลายจากสาเหตุหลายประการ หนึ่งในนั้นคือเพื่อใช้เป็นพื้นที่เพาะปลูก สะท้อนจากพื้นที่เพาะปลูกทั่วโลกที่มีแนวโน้มเพิ่มขึ้นอย่างต่อเนื่อง ขณะที่พื้นที่ป่าไม้มีแนวโน้มลดลง ซึ่งจากข้อมูลขององค์การอาหารและการเกษตรแห่งสหประชาชาติ (Food and Agriculture Organization of the United Nations: FAO) ระบุว่า พื้นที่ป่าไม้ลดลงเฉลี่ย 5 ล้านเฮกตาร์/ปี หรือราว 31 ล้านไร่/ปี

จากปัญหาการตัดไม้ทำลายป่าที่เกิดขึ้น ทำให้สหภาพยุโรป (EU) ซึ่งเป็นหนึ่งในตลาดส่งออกที่สำคัญของไทย ได้มีการประกาศใช้กฎหมายสินค้าปลอดการตัดไม้ทำลายป่า (EU Deforestation-free Regulations: EUDR) เพื่อจำกัดการทำลายป่าที่เกิดขึ้นทั่วโลก อันเนื่องมาจากการทำอุตสาหกรรมป่าไม้ และการเพาะปลูกทางการเกษตร ซึ่งครอบคลุมสินค้า 7 ชนิดที่มีความเสี่ยงในการตัดไม้ทำลายป่า รวมถึงผลิตภัณฑ์แปรรูปจากสินค้าเหล่านี้ บทความฉบับนี้ Krungthai COMPASS จึงขอพาผู้อ่านไปติดตามผลกระทบจากมาตรการ EUDR ที่อาจเกิดขึ้นกับไทย รวมทั้งผู้ประกอบการกลุ่มไหนมีแนวโน้มที่จะได้รับผลกระทบจากมาตรการดังกล่าวมากที่สุด โดยเริ่มต้นจากการทำความเข้าใจเกี่ยวกับมาตรการ EUDR ก่อนเป็นลำดับแรก

ทำความรู้จักกับมาตรการและความคืบหน้าของ EUDR

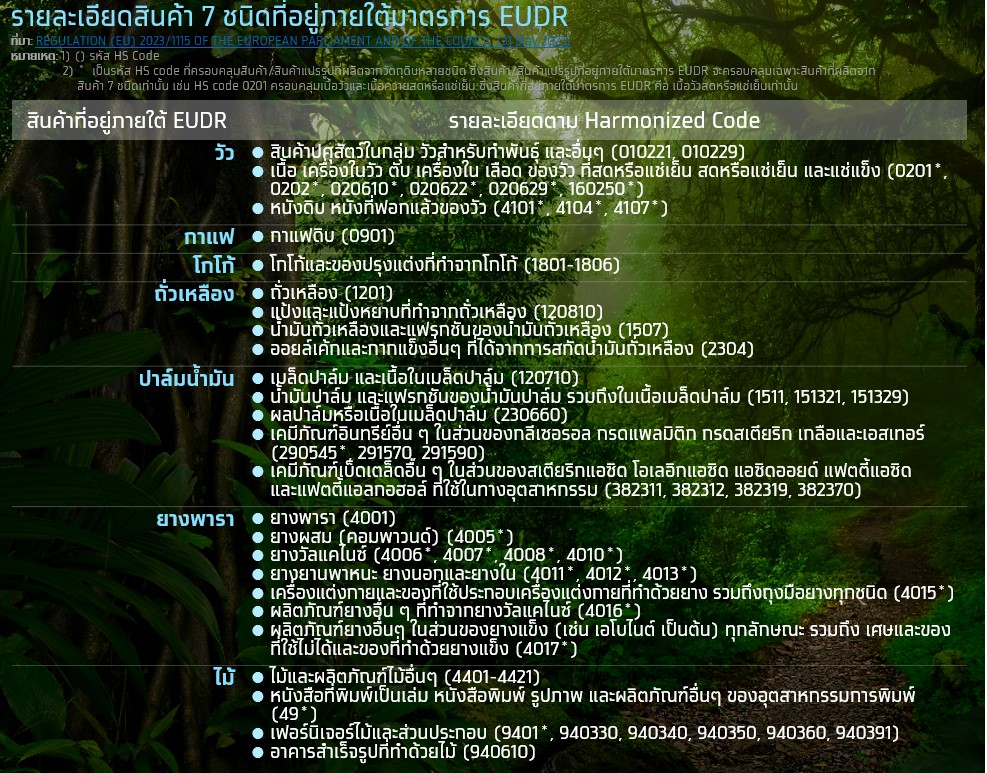

กฎหมายสินค้าปลอดการตัดไม้ทำลายป่า (EU Deforestation-free Regulations: EUDR) คือ กฎหมายที่เกี่ยวกับลดการผลิตและการบริโภคสินค้าโภคภัณฑ์และผลิตภัณฑ์ที่ได้จากการตัดไม้ทำลายป่า และทำให้เกิดความเสื่อมโทรมของป่า โดยมีผลบังคับใช้ในสินค้า 7 ชนิด ได้แก่ 1) วัว 2) กาแฟ 3) โกโก้ 4) ถั่วเหลือง 5) ปาล์มน้ำมัน 6) ยางพารา และ 7) ไม้ รวมถึงผลิตภัณฑ์แปรรูปจากสินค้าเหล่านี้

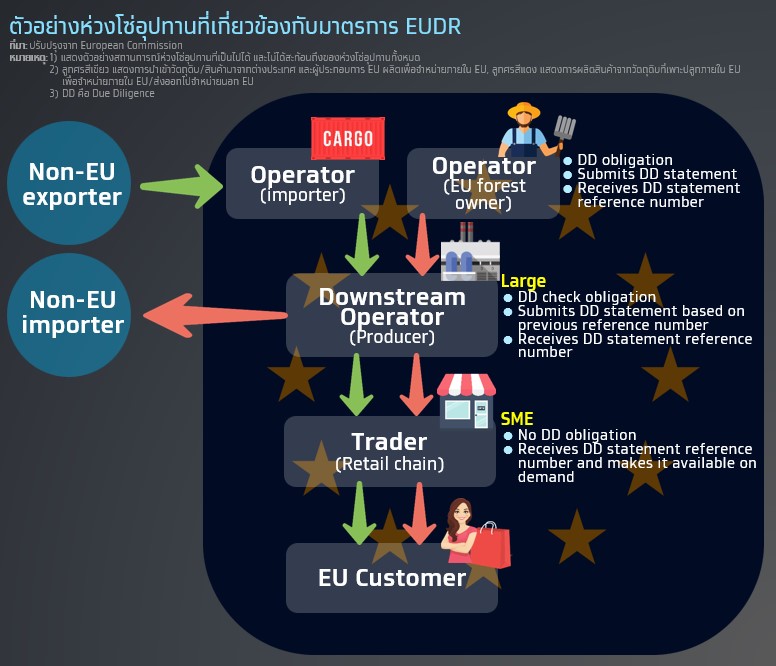

ผู้ประกอบการที่จะนำสินค้าที่อยู่ภายใต้มาตรการ EUDR ตามที่แสดงรายละเอียดในตาราง มาจำหน่ายใน EU รวมถึงส่งออกไปนอก EU ได้ จะต้องผ่านเงื่อนไขที่สำคัญ 3 ข้อ ได้แก่ 1) สินค้านั้นต้องมีที่มาจากแหล่งที่ปลอดการตัดไม้ทำลายป่า หลังจากปี 2563 เป็นต้นไป 2) สินค้าต้องมาจากกระบวนการผลิตที่ปฏิบัติถูกต้องตามกฎหมายของประเทศผู้ผลิต เช่น กฎหมายที่ดิน กฎหมายแรงงานและสิทธิมนุษยชน กฎหมายสิ่งแวดล้อม และภาษี เป็นต้นและ 3) สินค้าต้องได้รับการตรวจสอบและประเมินสินค้า (Due Diligence) ตามขั้นตอนที่กำหนดซึ่งแบ่งออกเป็น 3 ขั้นตอน คือ (1) การรวบรวมข้อมูลตลอดห่วงโซ่การผลิต (Information collection) (2) การประเมินความเสี่ยงที่เกี่ยวข้องกับการตัดไม้ทำลายป่า (Risk assessment) และ (3) การจัดทำแนวทางในการลดความเสี่ยง (Risk mitigation) โดยผู้ประกอบการใน EU จะต้องส่งรายงานการตรวจสอบ (Due Diligence Statement) ก่อนจะนำเข้าหรือส่งออกสินค้า

มาตรการ EUDR มีผลบังคับใช้แล้วเมื่อ 29 มิ.ย. 2566 แต่ยังอยู่ในระยะเปลี่ยนผ่าน เพื่อให้ผู้ประกอบการเตรียมความพร้อม อีกทั้งยังอยู่ระหว่างรวบรวมข้อมูลเพื่อระบุความเสี่ยงด้านการตัดไม้ทำลายป่าของประเทศต้นทางที่ส่งออกสินค้าที่อยู่ภายใต้มาตรการมายัง EU โดยในช่วงปลายปีนี้คณะกรรมาธิการยุโรป (European Commission) จะประกาศรายชื่อประเทศตามความเสี่ยงด้านการตัดไม้ทำลายป่า 3 ระดับ คือ ความเสี่ยงสูง ความเสี่ยงมาตรฐาน และความเสี่ยงต่ำ โดยในแต่ละกลุ่มประเทศจะถูกตรวจสอบว่าปฏิบัติตามเงื่อนไขของ EUDR หรือไม่ สำหรับการนำเข้าสินค้าที่อยู่ภายใต้มาตรการจากประเทศที่ถูกระบุว่ามีความเสี่ยงต่ำ จะมีการสุ่มตรวจ 1% ของจำนวนผู้ประกอบการที่นำสินค้ามาจำหน่ายใน EU ขณะที่การนำเข้าจากประเทศที่ถูกระบุว่ามีความเสี่ยงมาตรฐานและสูงจะถูกสุ่มตรวจที่ 3% และ 9% ตามลำดับ

นอกจากนั้น การนำเข้าสินค้าจากประเทศที่ถูกจัดว่ามีความเสี่ยงต่ำ ผู้นำเข้าฝั่ง EU จะสามารถลดขั้นตอนในการตรวจสอบและประเมินแหล่งที่มาของสินค้าตามข้อกำหนดของ EUDR (Simplified Due Diligence) โดยจะต้องรวบรวมข้อมูลที่เกี่ยวข้อง แต่ไม่จำเป็นต้องทำการประเมินความเสี่ยง และจัดทำแนวทางในการลดความเสี่ยง หรือได้รับการยกเว้นขั้นตอนที่ 2 และ 3 ของ Due Diligence ปกติ

มาตรการ EUDR จะมีผลในทางปฏิบัติ วันที่ 30 ธ.ค. 2567 สำหรับผู้ประกอบการรายใหญ่ใน EU และในระยะต่อมาจะบังคับใช้กับผู้ประกอบการขนาดกลางและย่อม (SME) ภายในวันที่ 30 มิ.ย. 2568 อย่างไรก็ดี แม้ในระยะแรกของมาตรการจะเริ่มบังคับใช้ในกลุ่มผู้ประกอบการรายใหญ่ที่ทำธุรกิจใน EU แต่ในมุมมองของประเทศต้นทางที่เป็นผู้ส่งออกสินค้าทั้ง 7 ชนิด ไปยัง EU มาตรการดังกล่าวย่อมส่งผลกระทบต่อผู้ผลิตและผู้ส่งออกทุกรายในทุกขนาดธุรกิจ

ผู้ประกอบการกลุ่มไหนมีแนวโน้มได้รับผลกระทบมากที่สุด ?

Krungthai COMPASS มองว่าผู้ประกอบการยางพาราของไทย มีแนวโน้มที่จะได้รับผลกระทบจากมาตรการ EUDR มากที่สุด เมื่อเทียบกับผู้ประกอบการในสินค้าอีก 6 ชนิด จากการวิเคราะห์ 2 ปัจจัยหลักคือ 1) มูลค่าการส่งออกสินค้าไปยัง EU และ 2) ความพร้อมของผู้ประกอบการ โดยให้น้ำหนักกับปัจจัยด้านมูลค่าการส่งออกเป็นสำคัญ

ยางพาราเป็นสินค้าที่ไทยส่งออกไปยัง EU มากที่สุดในบรรดาสินค้า 7 ชนิด สะท้อนจากมูลค่าการส่งออกสินค้าในกลุ่มยางพาราจากไทยไปยัง EU ในปี 2566 ที่มีมูลค่ารวมกัน 1,322 ล้านดอลลาร์สหรัฐฯ หรือ 48,305 ล้านบาท คิดเป็นกว่า 93.4% ของมูลค่าการส่งออกสินค้าที่อยู่ภายใต้มาตรการจากไทยไป EU ขณะที่สินค้าอีก 6 ชนิด มีมูลค่าการส่งออกรวมกันเพียง 94 ล้านดอลลาร์สหรัฐฯ หรือราว 3,438 ล้านบาท หรือคิดเป็นเพียง 6.6%

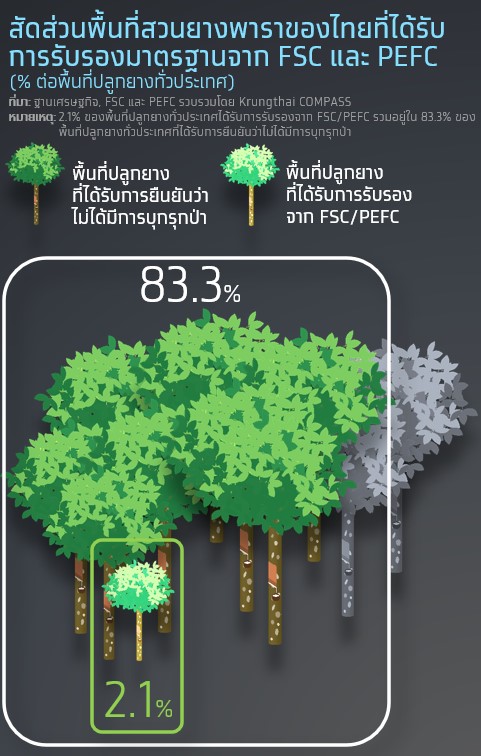

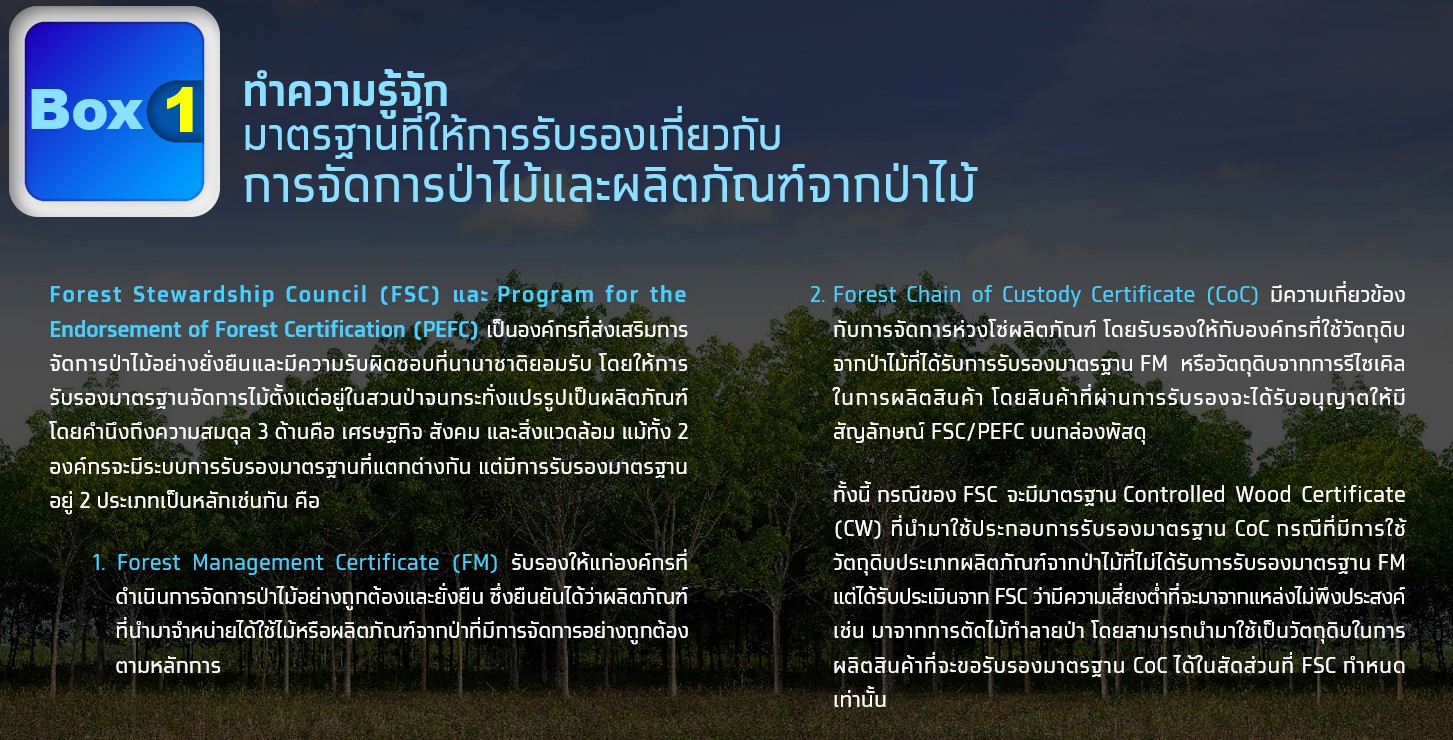

พื้นที่ปลูกยางพาราของไทยที่ตรงตามหลักเกณฑ์ของมาตรการ EUDR ยังมีน้อย แม้ว่าพื้นที่ปลูกยางพาราของไทยส่วนใหญ่กว่า 25 ล้านไร่ หรือคิดเป็น 83.3% ของพื้นที่ปลูกยางทั่วประเทศ จากทั้งหมด 30 ล้านไร่ จะได้รับการยืนยันว่าไม่ได้มีการบุกรุกป่า[1] แต่จากเงื่อนไขสำคัญของ EUDR ไม่เพียงกำหนดว่าสินค้าภายใต้มาตรการต้องปลอดการตัดไม้ทำลายป่าเท่านั้น แต่ยังต้องมาจากกระบวนการผลิตที่ปฏิบัติถูกต้องตามกฎหมายของประเทศผู้ผลิต เช่น กฎหมายที่ดิน กฎหมายแรงงานและสิทธิมนุษยชน กฎหมายสิ่งแวดล้อมและภาษี เป็นต้น โดยหากอ้างอิงพื้นที่สวนยางที่ได้รับการรับรองมาตรฐานระดับสากลที่สอดคล้องกับหลักเกณฑ์ของ EUDR อย่างมาตรฐานการจัดการป่าอย่างยั่งยืนของ Forest Stewardship Council (FSC) และ Program for the Endorsement of Forest Certification (PEFC) พบว่า พื้นที่สวนยางของไทยที่ได้รับการรับรองจาก FSC และ PEFC มีจำนวนเพียง 6.4 แสนไร่ หรือคิดเป็นเพียง 2.1% ของพื้นที่ปลูกยางทั่วประเทศ ทั้งนี้ การได้รับการรับรองมาตรฐานจาก FSC หรือ PEFC เป็นการสะท้อนว่าพื้นที่สวนยางนั้นๆ มีการปฏิบัติถูกต้องตามเงื่อนไขของ EUDR แล้ว นอกจากนั้น ผู้นำเข้าสินค้าฝั่ง EU ยังสามารถใช้ประโยชน์จากข้อมูลหรือรายงานที่ได้จากการประเมินโดย FSC หรือ PEFC มาใช้ในการจัดทำรายงาน Due Diligence ได้

ปัจจุบัน กยท. อยู่ระหว่างดำเนินการตรวจสอบย้อนกลับผลผลิตยางพารา เพื่อจัดทำฐานข้อมูลสำหรับการตรวจสอบและประเมินที่มาของสินค้า รวมทั้งได้พัฒนาระบบ Thai Rubber Trade ซึ่งเป็นระบบการซื้อขายยางพาราที่สามารถตรวจสอบย้อนกลับถึงแหล่งที่มาของผลผลิต รวมทั้งหลักเกณฑ์อื่นๆ ที่สอดคล้องกับมาตรการ EUDR เช่น ไม่มีการบุกรุกทำลายป่าไม้ รวมทั้งมีการใช้แรงงานที่ถูกต้องตามกฎหมายแรงงาน เป็นต้น เพื่อเป็นการเตรียมความพร้อมให้กับผู้ประกอบการยางไทย

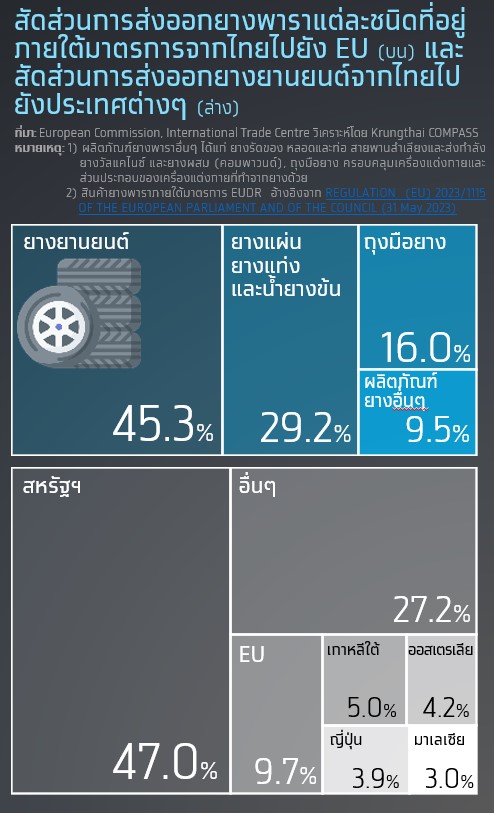

หากวิเคราะห์เจาะลึกลงไป พบว่าสินค้ากลุ่มยางยานยนต์มีแนวโน้มที่จะได้รับผลกระทบมากที่สุด เมื่อเทียบกับสินค้ายางพาราในกลุ่มอื่นๆ เนื่องจากมีมูลค่าการส่งออกไปยัง EU สูงที่สุดเมื่อเทียบกับสินค้ายางพาราในกลุ่มอื่นๆ และยังมีแนวโน้มเพิ่มขึ้นอย่างต่อเนื่อง โดยในปี 2566 พบว่า มูลค่าการส่งออกยางยานยนต์มีสัดส่วนสูงถึง 45.3% ของมูลค่าการส่งออกยางพาราที่อยู่ภายใต้มาตรการจากไทยไปยัง EU ขณะที่สินค้ากลุ่มยางแผ่น ยางแท่ง และน้ำยางข้น รวมถึงถุงมือยางมีสัดส่วน 29.2% และ 16.0% ตามลำดับ นอกจากนั้น ไทยยังส่งออกยางยานยนต์ไปยังตลาด EU คิดเป็นสัดส่วน 9.7% ของการส่งออกยางยานยนต์ไปทั่วโลก โดยเป็นตลาดส่งออกอันดับสอง รองจากสหรัฐอเมริกา สะท้อนให้เห็นว่าการส่งออกยางยานยนต์ของไทยยังคงพึ่งพาตลาด EU อยู่มาก ดังนั้น จึงจำเป็นอย่างยิ่งที่ผู้ประกอบการยางยานยนต์จะต้องเร่งเตรียมพร้อมกับการประกาศใช้มาตรการ EUDR อย่างจริงจังสิ้นปีนี้

ที่ผ่านมามีผู้ประกอบการและผู้ส่งออกยางยานยนต์ที่อยู่ในเครือของผู้ผลิตยางยานยนต์รายใหญ่ของโลกบางส่วนได้มีการปรับตัวไปแล้ว เช่น มิชลิน กรุ๊ป ผู้นำเข้าวัตถุดิบยางพารารายใหญ่และมีบริษัทผลิตยางยานยนต์ที่ตั้งอยู่ในไทย ได้เข้าหารือกับหน่วยงานที่เกี่ยวข้อง เพื่อเตรียมความพร้อมรับมาตรการ EUDR หรือบริษัท Yokohama ได้ผลักดันให้บริษัทไทยในเครือที่เป็นผู้ผลิตวัตดุดิบยางพาราแปรรูปที่ใช้ในการผลิตยางยานยนต์ ได้รับการรับรองมาตรฐานจาก FSC เป็นต้น อย่างไรก็ตาม สำหรับผู้ผลิตยางยานยนต์สัญชาติไทยที่เป็นผู้ประกอบการ SME ยังไม่เห็นการปรับตัวของผู้ประกอบการในกลุ่มนี้ที่ชัดเจนนัก

ประเมินผลกระทบต่อผู้ประกอบการยางไทย เมื่อ EUDR มีผลบังคับใช้เต็มรูปแบบ

Krungthai COMPASS คาดว่าหาก EUDR มีผลบังคับใช้เต็มรูปแบบ ผู้ประกอบการยางไทยมีโอกาสที่จะได้รับผลกระทบทั้ง 1) การผลักภาระต้นทุนในการทำ Due Diligence ของผู้นำเข้าฝั่ง EU มายังผู้ประกอบการไทย และ 2) ปริมาณส่งออกที่ลดลง จากการสูญเสียความสามารถในการแข่งขันในการส่งออกสินค้ายางพาราไปยัง EU

1. ผลกระทบจากภาระต้นทุนในการทำ Due Diligence

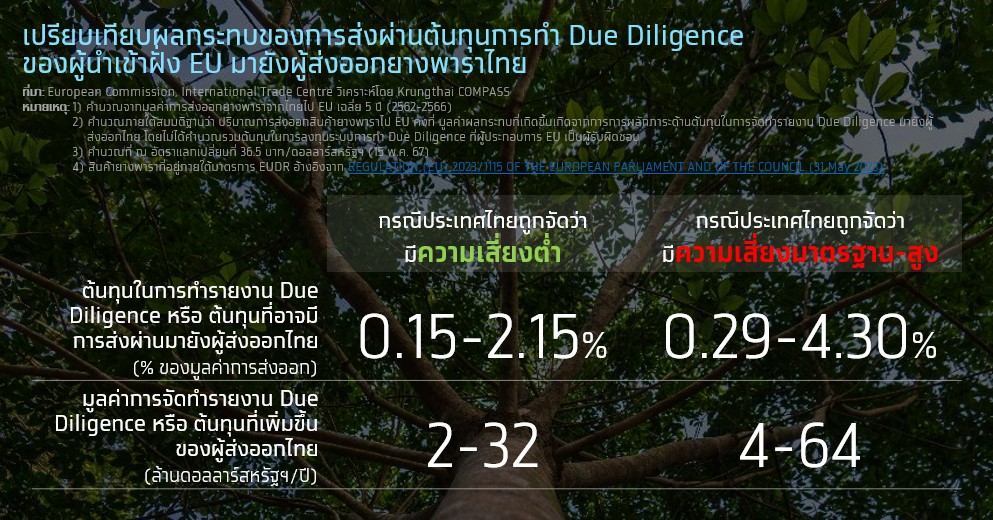

ผู้นำเข้าฝั่ง EU มีโอกาสที่จะผลักภาระต้นทุนในการทำ Due Diligence มายังฝั่งประเทศผู้ส่งออก ซึ่งจะกระทบต่อต้นทุนของผู้ส่งออกยางพาราไทย จากรายงาน Impact Assessment โดยคณะกรรมาธิการยุโรป ประเมินว่า จากผลของมาตรการ EUDR ผู้ประกอบการ EU ที่เป็นผู้นำเข้าสินค้าทั้ง 7 ชนิดจะต้องมีภาระต้นทุนในการลงทุนระบบการทำ Due Diligence ในครั้งแรกราว 5,000-90,000 ยูโร/ผู้ประกอบการ และมีต้นทุนในการจัดทำรายงาน Due Diligence ทั้ง 3 ขั้นตอน ได้แก่ 1) การรวบรวมข้อมูลที่เกี่ยวข้อง 2) การประเมินความเสี่ยง และ 3) การจัดทำแนวทางในการลดความเสี่ยง คิดเป็น 0.29-4.30% ของมูลค่าการนำเข้าสินค้า ซึ่งมีความเป็นไปได้ที่ผู้นำเข้าฝั่ง EU จะผลักภาระดังกล่าวมายังผู้ส่งออกยางพาราของไทย ผ่านการที่ผู้ประกอบการไทยต้องจัดทำและรายงานข้อมูลที่เกี่ยวข้องตามที่ผู้นำเข้าฝั่ง EU ร้องขอ หากต้องการส่งออกสินค้าไปยัง EU เช่น ข้อมูลพิกัดของพื้นที่เพาะปลูก รวมถึงหลักฐานการปฏิบัติตามกฎหมายแรงงาน กฎหมายสิ่งแวดล้อม และภาษี เป็นต้น หากประเมินการส่งผ่านต้นทุนโดยคิดเป็นสัดส่วนเดียวกันเมื่อเทียบกับมูลค่าการส่งออกสินค้ายางพาราที่อยู่ภายใต้มาตรการไปยัง EU ผลกระทบจะมีมูลค่ากว่า 4-64 ล้านดอลลาร์สหรัฐฯ/ปี หรือคิดเป็น 158-2,338 ล้านบาท/ปี

กรณีที่ประเทศไทยถูกระบุว่าเป็นประเทศที่มีความเสี่ยงต่ำจากการตัดไม้ทำลายป่าจะเป็นช่วยบรรเทาผลกระทบของการส่งผ่านภาระต้นทุนในการทำรายงาน Due Diligence จากผู้นำเข้าฝั่ง EU จากข้อกำหนดของมาตรการ EUDR ที่ระบุว่าการนำเข้าสินค้าจากประเทศที่ถูกจัดว่ามีความเสี่ยงต่ำ จะมีขั้นตอนในการจัดทำรายงาน Due Diligence ที่น้อยกว่า โดยจะต้องรวบรวมข้อมูลที่เกี่ยวข้อง แต่ไม่จำเป็นต้องทำการประเมินความเสี่ยง และจัดทำแนวทางในการลดความเสี่ยง ส่งผลให้ผู้ประกอบการสามารถประหยัดต้นทุนในการตรวจสอบและประเมินสินค้าได้กว่า 50% เมื่อเทียบกับการจัดทำรายงานเต็มรูปแบบ หรือคิดเป็น 0.15-2.15% ของมูลค่าการนำเข้าสินค้า ในกรณีนี้หากมีการผลักภาระต้นทุนในการจัดทำรายงาน Due Diligence จากผู้นำเข้าฝั่ง EU มายังฝั่งผู้ส่งออกของไทย ผลกระทบจะมีมูลค่าอยู่ที่ราว 2-32 ล้านดอลลาร์สหรัฐฯ/ปี หรือคิดเป็น 79-1,169 ล้านบาท/ปี

Krungthai COMPASS มองว่าผลกระทบจากการส่งผ่านต้นทุนของผู้นำเข้าฝั่ง EU รุนแรงมากขึ้น เมื่อเทียบกับอัตรากำไรขั้นต้นของผู้ประกอบการยางพาราไทยที่มีค่าอยู่ระหว่าง 12.2-20.2% โดยผู้ประกอบการในกลุ่มผู้ผลิตยางแผ่น ยางแท่ง และน้ำยางข้น มีอัตรากำไรขั้นต้นเฉลี่ยอยู่ที่ราว 12.2% ขณะที่ผู้ประกอบการในกลุ่มยางยานยนต์ และผลิตภัณฑ์ยางการแพทย์และสุขอนามัย รวมทั้งผลิตภัณฑ์ยางอื่นๆ มีอัตรากำไรขั้นต้นเฉลี่ยอยู่ที่ 13.8% และ 20.2% ตามลำดับ ในกรณีที่ร้ายแรงที่สุด หากสินค้ายางพาราจากไทยถูกระบุว่ามีความเสี่ยงมาตรฐานถึงสูงในการตัดไม้ทำลายป่าและผู้นำเข้าฝั่ง EU สามารถผลักภาระต้นทุนในการทำรายงาน Due Diligence ทั้งหมดมายังผู้ส่งออกไทย

สูงสุดถึง 4.3% ของรายได้จากการส่งออกไปยัง EU ทำให้ต้นทุนของผู้ประกอบการไทยเพิ่มขึ้น จะมีผลกระทบทำให้อัตรากำไรขั้นต้นของผู้ประกอบการในกลุ่มยางแผ่น ยางแท่ง และน้ำยางข้นลดลงเป็น 7.9% ขณะที่อัตรากำไรขั้นต้นของผู้ประกอบการยางยานยนต์ รวมถึงผลิตภัณฑ์ยางการแพทย์และสุขอนามัย รวมทั้งผลิตภัณฑ์ยางอื่นๆ ลดลงเป็น 9.5% และ 15.9% ตามลำดับ ภายใต้สมมติฐานที่กำหนดให้ราคาขายยางพาราคงที่ เนื่องจากมาตรการ EUDR ยังอยู่ระหว่างระยะเปลี่ยนผ่าน จึงไม่มีข้อมูลที่ชัดเจนจากทางผู้ประกอบการ EU ว่า จะรับซื้อวัตถุดิบหรือสินค้าแปรรูปที่ปฏิบัติตามเงื่อนไขของมาตรการ EUDR ในราคาที่สูงกว่าก่อนมีมาตรการเป็นเท่าใด

2. ผลกระทบจากปริมาณส่งออกที่ลดลง จากการสูญเสียความสามารถในการแข่งขัน

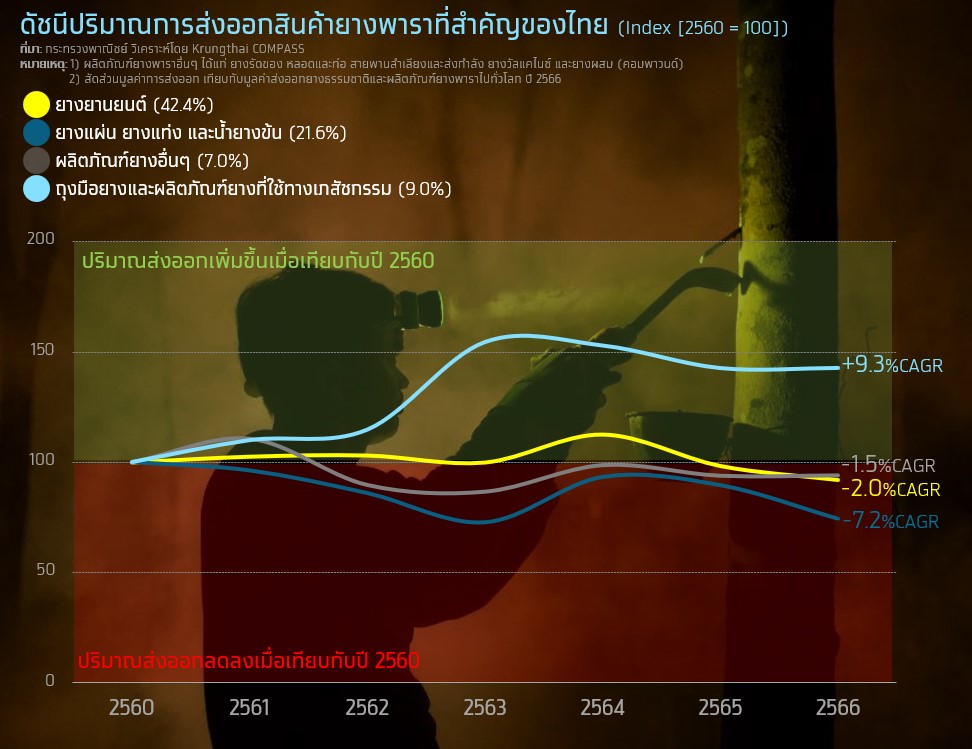

ประเทศที่ถูกระบุว่ามีความเสี่ยงมาตรฐานถึงสูงในการตัดไม้ทำลายป่ามีความเสี่ยงที่จะสูญเสียความสามารถในการแข่งขันและอาจหลุดออกจากห่วงโซ่อุปทาน จากการที่ผู้นำเข้าฝั่ง EU มีแนวโน้มที่จะหันไปนำเข้ายางพาราจากประเทศที่ถูกระบุว่ามีความเสี่ยงต่ำเพิ่มมากขึ้น เนื่องจากภาระงานในการจัดทำรายงาน Due Diligence ที่น้อยกว่าและผลประโยชน์ด้านการประหยัดต้นทุน สำหรับกรณีของประเทศไทย ที่ผ่านมาอุตสาหกรรมยางพาราของไทยต้องเผชิญกับความเสี่ยงทางด้านปริมาณการส่งออกที่มีแนวโน้มลดลงอย่างต่อเนื่อง จากดัชนีปริมาณการส่งออกสินค้ายางพาราที่สำคัญของไทยจะเห็นว่าสินค้าเกือบทุกกลุ่มมีปริมาณการส่งออกลดลง ยกเว้นสินค้าในกลุ่มถุงมือยางและผลิตภัณฑ์ยางทางเภสัชกรรมที่ได้รับอานิสงส์จากการเติบโตของอุตสาหกรรมการแพทย์ทั่วโลก ภายใต้การบังคับใช้มาตรการ EUDR หากประเทศไทยถูกระบุว่ามีความเสี่ยงมาตรฐานถึงสูงจะส่งผลต่อปริมาณการส่งออกยางพาราไทยในระยะข้างหน้า โดย ณ สิ้นปี 2566 การส่งออกสินค้ายางพาราที่อยู่ภายใต้มาตรการ EUDR จากไทยไปยัง EU มีสัดส่วนอยู่ราว 9.8% ของมูลค่าการส่งออกไปยังทั่วโลก คิดเป็น 1,322 ล้านดอลลาร์สหรัฐฯ หรือ 48,305 ล้านบาท ในทางตรงข้าม หากประเทศไทยถูกระบุว่ามีความเสี่ยงต่ำ ก็จะเป็นผลดีต่อการเพิ่มส่วนแบ่งตลาดในการส่งออกสินค้ายางพาราไปยัง EU และปริมาณการส่งออกยางพาราในภาพรวมได้ ดังนั้น อุตสาหกรรมยางไทยจึงไม่อาจละเลยผลกระทบของมาตรการ EUDR ได้

มาตรการ EUDR เป็นเพียงหนึ่งในความท้าทายของอุตสาหกรรมยางไทย ท่ามกลางเวทีการค้าโลกที่ให้ความสำคัญกับสิ่งแวดล้อมมากขึ้น ในระยะข้างหน้าคาดว่าการนำหลักเกณฑ์และมาตรฐานที่เป็นมิตรต่อสิ่งแวดล้อมมาใช้เป็นเงื่อนไขหรือข้อกีดกันทางการค้าระหว่างประเทศมีแนวโน้มที่จะเพิ่มขึ้น ดังนั้น จำเป็นที่ผู้ประกอบการยางไทยต้องก้าวให้ทันกับมาตรฐานและมาตรการทางการค้าที่เกี่ยวกับสิ่งแวดล้อม เพื่อรักษาบทบาทการเป็นผู้นำในอุตสาหกรรมยางของโลก

Recommendation

● ผู้ประกอบการที่เกี่ยวข้องกับสินค้าทั้ง 7 ชนิด รวมถึงผลิตภัณฑ์แปรรูปจากสินค้าเหล่านี้ ทั้งต้นน้ำ กลางน้ำ และปลายน้ำ ควรเตรียมความพร้อมโดยเริ่มปฏิบัติตามข้อกำหนดของมาตรการ EUDR เช่น มีเอกสารสิทธิ์ถูกต้องในการถือครองตามกฎหมายในที่ดิน ปฏิบัติตามกฎหมายแรงงาน และรับซื้อผลผลิตที่สามารถตรวจสอบย้อนกลับถึงแหล่งที่มาได้ เป็นต้น นอกจากนี้ ผู้ประกอบการรวมถึงภาครัฐต้องติดตามและให้ความสำคัญกับมาตรฐานและมาตรการทางการค้าที่เกี่ยวกับสิ่งแวดล้อม ที่มีแนวโน้มจะถูกนำมาใช้เป็นเงื่อนไขหรือข้อกีดกันทางการค้าระหว่างประเทศเพิ่มขึ้นในอนาคต เพื่อยกระดับความสามารถในการแข่งขันและช่วยลดอุปสรรคทางการค้า

● กรณีของอุตสาหกรรมยางพารา Krungthai COMPASS มีข้อแนะนำสำหรับผู้ประกอบการและภาครัฐ ดังต่อไปนี้

- ผู้ประกอบการรายใหญ่ที่ประกอบธุรกิจยางต้นน้ำ และกลางน้ำ ที่มีสวนยางพาราขนาดใหญ่ ถือว่าเป็นผู้ประกอบการที่มีความพร้อม ไม่ว่าจะเป็นด้านข้อมูลและเงินทุน ดังนั้น จึงควรเร่งขอรับรองมาตรฐานการจัดการป่าไม้และผลิตภัณฑ์จากป่าไม้จาก FSC หรือ PEFC เพื่อยกระดับความสามารถในการแข่งขันและลดอุปสรรคในการส่งออกไปยัง EU

- เกษตรกรและผู้ประกอบการ SME ที่มีพื้นที่สวนยางพาราไม่มาก ซึ่งมีข้อจำกัดในการขอรับรองมาตรฐานจากองค์กรเอกชน สามารถลงทะเบียนบนระบบ Thai Rubber Trade เพื่อขอรับการรับรองคุณสมบัติที่สอดคล้องกับมาตรการ EUDR กับ กยท. ทั้งนี้ เกษตรกรหรือผู้ประกอบการจะต้องมีพื้นที่สวนยาง 25 ไร่ขึ้นไป ในกรณีที่มีพื้นที่ต่ำกว่าที่กำหนดจำเป็นที่จะต้องมีการรวมกลุ่มให้เป็นไปตามเงื่อนไขดังกล่าว

- ผู้ประกอบการรายใหญ่ที่ประกอบธุรกิจยางปลายน้ำ จำเป็นที่จะต้องหันมาซื้อยางพาราจากเกษตรกรและผู้ประกอบการยางที่มีการขอรับรองมาตรฐาน FSC หรือ PEFC เพื่อที่จะสามารถขอรับรองมาตรฐานจัดการห่วงโซ่ผลิตภัณฑ์ หรือ CoC ได้ หรืออาจซื้อยางพาราที่สามารถตรวจสอบย้อนกลับได้บนระบบ Thai Rubber Trade มาใช้เป็นวัตถุดิบในการผลิต เพื่อลดอุปสรรคในการส่งออกไปยัง EU โดยเฉพาะในกลุ่มยางยานยนต์ ซึ่งเป็นสินค้าที่พึ่งพาตลาด EU อยู่มาก

- ในระยะยาวภาครัฐควรมีบทบาทสำคัญในการยกระดับอุตสาหกรรมยางพาราไทยให้สอดรับกับบริบทโลกที่ให้ความสำคัญกับความสมดุลของมิติเศรษฐกิจ สังคม และสิ่งแวดล้อม เพื่อรองรับมาตรการทางการค้าและความท้าทายอื่นๆ ในอนาคต สำหรับมาตรการ EUDR ที่กำลังจะบังคับใช้อย่างเต็มรูปแบบในสิ้นปีนี้ ทางหน่วยงานรัฐ โดยเฉพาะ กยท. ควรเร่งพัฒนาระบบฐานข้อมูลและระบบการตรวจสอบย้อนกลับที่สอดคล้องกับหลักเกณฑ์ EUDR ให้แล้วเสร็จก่อนที่จะมีการบังคับใช้มาตรการนี้อย่างจริงจัง อีกทั้งควรสนับสนุนให้เกษตรกรและผู้ประกอบการหันมาซื้อ-ขายยางผ่านระบบ Thai Rubber Trade เพิ่มมากขึ้น รวมทั้งมีส่วนในการทลายข้อจำกัดต่างๆ ของผู้ประกอบการรายย่อย เช่น การจัดการเอกสารสิทธิที่ดินตามกฎหมาย สนับสนุนการรวมกลุ่ม เป็นต้น โดยในระยะถัดไป กยท. ควรสนับสนุนให้เกษตรกรและผู้ประกอบการยางของไทย ได้รับการรับรองมาตรฐานจัดการป่าไม้และผลิตภัณฑ์จากป่าไม้จากองค์กรระดับสากล ซึ่งจำเป็นที่จะต้องให้การสนับสนุนทั้งด้านข้อมูลและเงินทุน โดยอาจต้องมีการร่วมมือกันระหว่างหน่วยงานต่างๆ

[1] บทสัมภาษณ์ของนายอุทัย สอนหลักทรัพย์ นายกสมาคมสหพันธ์ชาวสวนยางแห่งประเทศไทย จากฐานเศรษฐกิจ (7 มี.ค. 2567)

6275